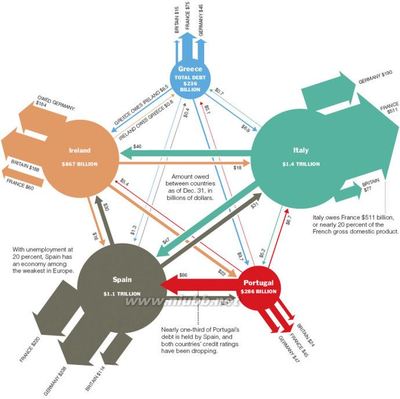

金融风暴席卷之下,企业的资本成本就反映了投资者对于风险的态度,更确切地说,反映了其期望从承担风险获得怎样的回报的态度。如果投资者更加厌恶风险,企业就很难筹得资金,可能会因此取消或推迟某些投资,或者放弃一些并购计划。对于正在为生存发愁而且很难筹得资本的企业而言,资本成本显然不过是细枝末节的问题。

企业资本成本分为权益成本和债务成本两个组成部分。考虑到最近几个月来企业债券的绝对价格以及国库券和企业债券之间的利差都有所提高,人们很容易断定债务成本已经提高。

目前利差增大很可能并不是因为投资级的企业债券风险增加,而是投资者对国库券的大量需求造成的,这种需求会降低其收益。过去几年的价格和利差可能处于一个难以为继的低水平,目前的水平不过是恢复常态。

政府对债务实行减税,而大多数投资级的企业的资本结构趋于保守,这两大因素减弱了上升的债务成本对企业加权平均资本成本(WACC)所产生的影响,这意味着债务成本在加权平均资本成本中所占的比例较小。

总体来看,虽然权益价值下降,企业债务的利差有所增大,但长期资本成本并没有显著上升的迹象。当然,现在还不能断定,这一成本未来几年不会随着经济衰退加剧而升高。

一项需要密切关注的未知因素是未来是否会发生通货膨胀或通货紧缩。上述分析基于名义价值。为了使实际资本成本不变,需要假设长期通胀率保持在2%到3%的稳定水平。通货紧缩至少在短期内是一个问题;而世界各国政府对经济投入巨量资金,可能会引发通货膨胀。无论是通货紧缩还是高通货膨胀,在持续很长一段时间后,都可能改变投资者对风险的偏好和实际资本成本,其他经济关系也会有所变化。

综上所述,通过全面估值发现,与资本成本的变化相比,现金流的不确定性对价值的影响要大得多。这一不确定性已经显著增加。未来的正常增长水平和资本回报尤其让人捉摸不定。过去几年的信贷泡沫已经扭曲了这两个因素。

总之,金融危机将使很多企业担心风险的价格,尤其是对资本成本造成很大影响,从而影响到企业的战略决策。但并无证据表明风险的长期价已经超过历史水平,过去20年里只有6年低于现有水平,更没有出现资本成本已经永久性降低的迹象。只要各国加强合作,改革国际金融机构,结束全球金融监管机制缺位的局面,并制定危机预防措施,重振应对金融风暴的信心,一定能改变投资者对于风险的态度,从而提升企业承担风险获得回报的期望,让全球经济逐步复苏。

爱华网

爱华网