当时美国社会的主流声音并不否认房地产出现了泡沫。他们认为,美国房地产价格可能高估了15%~20%,但这是正常的,宏观经济向好的情况下这种泡沫也是在可控范围内的,受需求影响难以出现楼市崩盘的情况。当时观察人士普遍没有考虑到房价下跌可能产生的对美国投行的冲击,他们认为,即使房地产市场价格下跌,也主要只是影响到建筑领域和部分房贷提供商。

2007年3月13日,美国房地产市场的问题第一次引发了股市的恐慌,道琼斯指数下跌242.7点。经营次级房贷的新世纪金融公司(New Century Financial)于当日被纽交所紧急终止交易,理由是美国证监会认为其面临巨大的流动性危机。自此,次级房贷的风险开始为人们所认识,但人们仍然没有意识到这会为各大投行带来危机。

其实在此之前的2007年2月26日,格林斯潘就发表讲话,认为美国本轮经济周期即将结束,美国经济将于2007年底进入衰退。格林斯潘还认为,2007年美国经济如果发生衰退,则规模要大于前两次。不过可怜的格林斯潘此番讲话甫一发表,即遭到全球媒体的围攻。格林斯潘迫于压力不得不在3月1日修正先前的谈话,认为美国经济年底衰退的几率为三分之一。

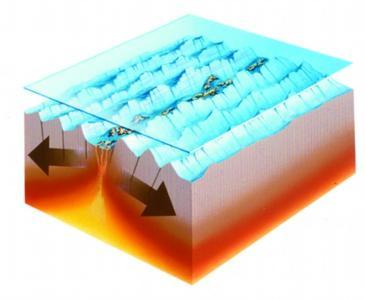

目前这一市场的基本结构可以划分为三个基本环节。

第一个环节是住房贷款的“一级市场”,借款者申请贷款,得到资金和住房,贷款者发放贷款,得到作为抵押的住房合约和预期的还款现金流。贷款者主要是一些专门从事住房贷款的金融机构如New Century公司等,并占有一半以上的市场份额。此外,商业银行、储蓄银行、信用合作组织、保险公司和与房屋贷款相关的政府机构,还有一些住宅专业公司本身是商业银行附属机构。

尽管一级市场中贷款有的受到GSEs的信用保护,但对低收入阶层来说,这类贷款门槛太高和审查过严,加上这些机构自2002年开始受会计丑闻困扰而市场份额下降,一些私人品牌的贷款公司乘虚而入,给低收入者种种优惠条件,于是次级贷款市场开始迅速扩张。到2006年,美国住宅抵押贷款规模已超过国债市场和公司债券市场,贷款余额高达13万亿美元。从一级市场看,在MBS约占贷款余额的 6成市场份额,而GSE发行证券又占MBS的三成比重,而“私人品牌的MBS”要占到其余的6成比重。

由于目前的贷款者在发放贷款后,并不长期大量持有这些贷款并作为自己的资产,而是在收取一定手续费后尽量将贷款转出去,于是就形成了住房贷款的二级市场。

第二个环节是住房贷款的二级市场,主角是一些大型金融机构如花旗集团、美林证券和汇丰等。它们从一级贷款商那里购买了住宅抵押贷款债权,但也无意长期持有这些资产,于是就对其进行证券化处理。它们将住房抵押资产(MBS)与其他资产的现金流混在一起,做成资产抵押证券(ABS)后,再出售给最终投资者。

在资产证券化过程中,信用增级是非常重要的。信用增级一般有两种做法:一种是外部增信,即通过第三方如政府机构进行保险;一种是内部增信,就是将证券化资产划分不同等级,以基础资产所产生的现金流按由高而低等级顺次偿还,一旦住宅贷款出现违约风险,损失首先由低等级证券承担,中高等级证券不受影响,投资者风险将得到减缓。由于次级贷款一般没有这种保险,所以主要依靠内部增信。

第三个环节是再证券化。为了进一步分散风险,金融机构通常会对这些ABS再次证券化。具体做法:一是将部分低等级的ABS转售给自己所属的“特设机构”(SPV),由SPV将这些ABS与其他资产(如汽车贷款、信用卡贷款等)混在一起形成新的资产池,做成“债务担保证券”(CDO),再出售给最终投资者;一是成立相对独立的“结构性投资机构”(SIV),SIV一方面购买CDO作为资产,并采用内部增信法,对这些CDO再次证券化。也就是说,对这些CDO重新分级。然后,SIV再以这些CDO作为资产保证,向投资者发行短期“资产支持票据”(ABCP)来融资。这样一来,原本高风险的次级贷款,就被“洗”成了低风险和高收益的资产,或者说,华尔街将萝卜卖出了人参的价钱!

不难理解,在资产证券化过程中,评级机构的作用重大。尽管对这种新型的、历史很短、市场交易不活跃的衍生信用产品,评级在技术上本身也存在困难。

那么,谁是最终投资者呢?购买证券化产品的投资者种类很多,大多是实力较大的金融机构,其中有稳健型的商业银行、保险公司、养老基金等,也有追求“高收益-高风险”的对冲基金,投资者的地域范围则是以美国为主,遍及全球。

从本次次级贷款危机的结构框架概括起来看,低收入家庭从住宅贷款公司轻易获得大量贷款,住宅贷款公司将贷款转售给金融机构,金融机构再将这些贷款打包变成各种证券,最终卖给了投资者。

更重要的问题是,在这一框架下,面向低收入人群的次级贷款何以会爆发式增长,而后又陷入严重危机呢?

美国次贷危机的演进,随着标准普尔和穆迪调低次级债评级,以及美国新屋销售量的下滑,美国次贷危机愈演愈烈。2007年7月开始,人们对次贷危机的关注焦点转移到投资银行领域。

贝尔斯登对冲基金经理Matthew Tannin在纽约被FBI特工逮捕,投资银行贝尔斯登(Bear Stearns)旗下对冲基金可能大面积亏损和房贷商Countrywide Financial亏损的预期是2007年6月25、26日美国股市大跌的主要原因。这些预期都变为了现实,贝尔斯登最终被JP摩根(JPMorgan Chase, NYSE:JPM)收购,而Countrywide Financial则最终被美国银行(Bank of America, NYSE:BAC)收购。

《经济学家》杂志2007年10月封面,美联储自2007年9月18日开始了降息行动,但这并不能挽救美国股市的趋势。道琼斯指数于2007年10月9日见顶于14164点,随后进入漫漫熊市。

花旗集团(Citigroup, NYSE:C)、美林(Merrill Lynch, NYSE:MER)、摩根士丹利(Morgan Stanley, NYSE:MS)等投行资产负债表纷纷出现问题,接受各国主权财富基金的注资。其中,中国主权财富基金中投公司购买了摩根士丹利9.9%的股权。

次贷危机在进入2008年之后,并没有缓和的迹象。2008年3月,当贝尔斯登宣布面临流动性危机的时候,股价短短几天内就从50多美元跌到5美元以下。3月17日,JP摩根在美联储的信贷支持下,以每股2美元的超低价闪电宣布收购贝尔斯登。在一片谴责声中,JP摩根在24日将收购价最终提高到每股10美元,但这仍是一个超低的价格。

《经济学家》杂志2008年4月封面,雷曼兄弟(Lehman Brothers, NYSE:LEH)的负面传闻使得投资者无法对次贷危机结束抱乐观态度。雷曼兄弟6月9日宣布2008年第二季度剧亏28亿美元,需要增发新股60亿美元改善资产负债表,这较先前预计的40亿融资规模又有了上升。雷曼兄弟的融资一旦不被市场接受,则必然难逃贝尔斯登一样的命运。

雷曼兄弟的危机还未结束,房利美(Fannie Mae, NYSE:FNM)和房地美(Freddie Mac, NYSE:FRE)的坏消息又传出。分析师认为房利美需要460亿美元的注资,而房地美则需要290亿美元。这一最新消息导致这两家全美最大的住房信贷公司7月7日均下跌超过15%。

爱华网

爱华网