转让证定价又称“转移定价”,是指有关联的企业之间进行产品交易和劳务供应时为均摊利润或转移利润,根据双方的意愿,制定低于或高于市场价格的价格,以实现避税。它是企业进行纳税筹划的最基本的方法之一。

按照1979年经济合作与发展组织关于转证定价的调查报告序言部分的说明,转证定价本来是一个中性概念。这个专用概念涉及跨国企业或关联企业中各个经济实体之间商品、劳务和无形资产转让时的定价问题。如果商品、劳务或无形资产定价过低,则买方的盈利能力就会增强,而卖方的获利能力就会相对减弱;反之,如果定价过高,则卖方的获利能力就会增强,而买方则会遭受同样的损失。但对于这个跨国集团或关联企业的整体来说,则获利丝毫没有受到影响,因为利润转移只是在跨国集团或关联企业之间内部的各个公司实体之间进行的。比如,在生产企业和商品企业承担的纳税负担不一致的情况下,若商业企业适用的税率高于生产性企业或返过来生产性企业的适用税率高商业企业时,那么,有联系的商业企业和生产企业就可以通过某种契约的形式,增加低税率一方的利润,使两者共同承担的税负最小化。

转让定价避税须有两个前提条件:

1、两个企业存在两个不同的税率,如:33%、15%或者33%、27%、18%;

2、两个企业必须属于同一个利益集团,否则肥水就会流到外人田。从法律方面讲,企业之间转让定价或转让利润是合法的,一家愿打,一家愿挨,根本无懈可击。因为在市场经济条件下,任何一个商品生产者和经营者,都有权利根据自己的需要来确定自己所生产或经营的商品的价格标准。对于这种有悖于市场价格的行为,任何人无权干涉。因为法律上对生产经营者产品定价权的保护及市场供求变化关系的变化对产品价格的影响决定了商品生产者可以利用它们手中受法律保护的权利,对产品价格和自身利润水平以及关联企业间的平均利润水平进行调整。因为,商品价格上的任何增减变化,都会带来明显的税收效果。对于一个生产经营者来讲,产品价格的变动与经济利益有着十分密切的关系,基于价格变动对生产企业的影响,纳税人和个人往往会不遗余力地对价值制度和转让定价进行分析研究,寻找最佳的纳税筹划方法。

在实际操作中,价格筹划法主要是通过关联企业不合市场常规的交易形成进行纳税筹划。关联企业之间进行转让定价的方式很多,主要有以下几种:

一、销售货物的转让定价筹划

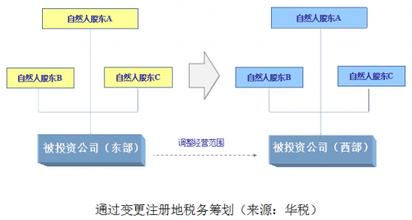

集团公司利用其关联公司之间提供原材料,产品销售等往来,通过采用“高进低出”或“低进高出”等内部作价方法,将收入转移到低税负地区的独立核算企业,而把费用尽量转移到高税负地区的独立核算企业,从而达到转移利润和减轻公司整体税负的目的,它包括两种情况:

1、关联企业间商品交易采取压低定价的策略,使企业应纳的流转税变为利润而转移,进行避免。

如适用基本税率17%的增值税企业,为减轻增值税税负,将自制产成品低价售给适用低税率的15%的联营企业,虽然减少了企业的销售额,却使联营企业多得了利润,企业可以从中多分联营企业的利润,从而实现减轻税负的目的;

2、关联企业之间商品交易采取抬高定价的策略,转移收入,进行避税。

有些实行高税率增值税的企业,在和其低税负的关联企业购进产品时,故意抬高进价,将利润转移给关联企业。这样,既可以增加本企业增值税扣税额,减轻增值税税免,又可以降低所得税税负,然后,从低税负的关联企业多留利中多获一部分利润。

例1:华强建材总公司生产一种建筑材料生产模具,主要销往山东、上海、江苏、珠海、广东、深圳等省市,每件产品市场售价为31000元,每单件产品基本费用如下:生产成本15000元,销售费用3000元,管理费、财务成本等综合费用暂不考虑。问如何进行纳税筹划?

筹划前:华强公司应交所得税额为:

(31000-15000-3000)×33%=4290元显然,企业交所得税较高,为此,该公司决定在珠海设一家全资子公司专门负责对公司产品的销售工作,总公司只专注于生产。总公司给销售公司每件产品的价格为26000元。

则该集团公司应交所得税为:(26000-15000)×33%=3630元

销售公司应交所得税为:(31000-26000-3000)×15%=300元两公司共计纳税为:3630+300=3960元,比未设销售公司单件产品少交税:4290-3960=330元。现在,该集团经进一步筹划分析,只要在税法准许的情况下,能够达到同行业一般生产型企业的平均利润水平,就可以将部分利润转让给珠海销售公司,故将销售给珠海公司的售价降到23000元/件,则集团公司应交所得税为:

(23000-15000)×33%=2640元

销售公司应交所得税为:(31000-23000-3000)×15%=750元两公司共计纳所得税为:2640+750=3390元由此可见,单件产品价格转让后比价格转让前少交所得税:3960-3390=570元。比未设立销售公司时少交所得税:4290-3390=900元。二、劳务转让定价筹划

关联企业之间通过相互提劳务时多收、少收甚至不收劳务费用,使关联企业之间的利润根据需要进行转移,其做法同通过转让定价法基本相同,均可以达到减轻税收负担的目的。

三、租赁业务筹划

关联企业之间通过租赁业务进行筹划主要有三种方法:①利用自定租金进行筹划,如在高税率地区的公司借入资金购买机器设备,以最低价格租给低税率地区的关联企业,后者再以高价租给另一个高税地区的企业获取较高利润;②利用售后回租筹划,设备可以提取折旧,承租方还可以在利润中扣除设备租金的好处。③利用多个国家不同的折旧政策进行筹划。

四、无形资产的转让定价筹划

无形资产是指长期使用而没有实物形态的资产,一般指企业拥有的商标、商誉、专利权、非专利技术、著作权,土地使用权等。由于无形资产具有单一性和专有性的特点,转让价格没有统一的市场价格标准可以参照,比其它转让定价更为方便,这就为关联企业可以通过无形资产的特许权使用转让费转让定价,来调节其利润,以追求税收负担最小化。

五、贷款业务中的转证定价筹划

作为关联企业之间的一种投资形式,贷款比参股有更大的灵活性。关联企业中的子公司,以股息形式偿还母公司的投资报酬,在纳税时不能作为费用扣除,而支付的利息可以作为费用在税前扣除,因此,关联企业间可以通过贷款中的转让定价方式来转移利润,例如,关联企业的一方为了增加关联企业的另一方的盈利,可以通过提供贷款,少收或不收利息,减少企业生产费用,以达到盈利的目的;相反,为了造成关联方亏损或微利时,可以以较高的利率收取贷款利息,提高其产品成本。也有些企业由于资金比较宽裕或利润较多或贷款比较通畅,由于其税负较重,往往采用无偿提供贷款或采取预付款的方式给关联企业使用,这样,这部分资金所支付的利息全部由提供资金的企业来负担,增加了成本,减少了企业负担。

六、通过分摊管理费用转移利润进行筹划

我国税法规定,外国企业在中国设立的机构、场所,向总机构支付同本机构、场所的生产、经营有关的合理的管理费用同时,应当提供总机构出具有管理汇集范围、总额、分摊依据和方法的参照文件,并附有会计师的审查报告,但税法没有具体规定支付标准,这给企业进行纳税筹划提供了相应的空间。

以上是转让定价筹划的基本方法,目前被企业广泛使用。但是,从我国税法方面讲,对企业之间的转证定价,税务部门有权进行调整。调整的依据有两个标准:

1、企业实行转证定价后,转证企业是否有利润,并且利润是否达到同行业来平均利润水平;

2、对买卖双方企业之间的关系的认定上,两者是否属于关联企业。所谓关联企业,是指两个或两个以上的企业在管理、控制或资本等方面存在着直接或间接的关系的企业。包括总机构与它的分支机构,同一总机构的不同分支机构、母公司与子公司、同一母公司的不同子公司等。

税务机关对关联企业的认定标准是:①相互之间直接或间接持有其中一方的股份总和达到25%或以上的;

②企业与另一企业之间借贷资金占企业自有资金50%或以上的,或企业借贷资金额10%是由另一企业担保的;③直接或间接为第三者拥有或控制股份达到15%以上的;④企业生产的产品或商品的销售(包括价格和交易条件等)是由另一家企业所控制的;⑤企业的董事或经理等高级管理人员一半以上或有一名常务董事是由另一企业委派的;⑥对企业生产经营交易具有实际控制的其它利益上相关联的企业(包括家庭、亲属关系等)⑦企业生产经营购进的材料、零配件等(包括价和交易条件等)是由另一业所控制或供应。⑧企业的生产、经营活动必须由另一企业提供的特许权利(包括工业产权、专有技术等)才能进行的。根据以上规定,企业与关联企业之间的购销业务,不按独立企业之间的业务往来作价的,当地税务机关可以依照下列顺序和确定的方法进行调整。

1、成本加利法

又称成本加成法,即关联企业销售商品或提供劳务时,可以按成本的合理的费用和利润作为公平成立价格,进行调整;

2、可比受控价法

即按独立企业间进行相同或相似业务的价格进行调整。此处衡量相同或相似一般是考虑购销商品质量、性能、成立时间成立数量、付款方式、地域性市场条件,风险等诸多因素的相同或类似。也就是说采用这样方法必须考虑到所参照物的可比性,具体应考虑以上各点的可比性。

需要指出的是,转让定价显现出来的税收效应,并不意味着转让定价的动机就是为了减少税免。事实上,有相当一部分转让定价的目的是非税的,如:为了竞争、为了占据市场有利地位、加速成本回收、产品进入市初期为了打开市场等原因。一般来说,商品经营者在激烈的市场竞争中,不可能仅考虑其所实现的避税金额的多少,而且必须,甚至主要考虑其它竞争优势。当经营者进行税收筹划增加的利润比所承担的市场风险要小时 ,纳税人就会放弃税收筹划。

从我国具体情况看,由于长期存在地区、行业间、部门间盈利水平及税收待遇上差异,利润转移,转让定价的机会和可行性的程度比较大。归纳起来,运用转让定价进行筹划的方法是:①当甲企业所得税税率高时,采用低价出贷,高价进货使乙企业实现更多利润,减少所得税额;②当乙企业所得税率较高时,采取高价进货、低价出货给甲企业,减少所得税额。

爱华网

爱华网