“帝国的兴旺,源于不断的侵略和扩张。”美国历史学家约翰·肯尼迪的话,对于今时今日的中国医药商业企业,或许是最合适不过的座右铭。

回顾中国医药商业的发展脉络,分析当下的政策走向和竞争格局,我们可以判断:未来十年,中国医药市场将持续扩容,医药产业宏观政策日趋规范,中国医药商业产业集中度将大幅上升,优胜劣汰,弱肉强食,经过大浪淘沙式的产业洗礼,半数以上企业将被淘汰出局或被攻伐兼并,市场份额、利润和客户资源,将进一步向优势企业集中,从分散到集中,从自由到寡占。

这很容易让我们想到春秋乱世,小国林立,最终通过征讨杀伐,发展到战国时代,少数巨头称雄,同时有少数小国,缝隙化生存。

要想在切割更大的市场蛋糕,抢占被退让出的空白市场,执掌中国医药市场牛耳,确立未来市场的竞争地位,那些已然具备王侯之相的商业巨头,还必须拿起资本运营的武器,快速扩张、整合资源,优化管理,提升盈利能力,建立属于自己的商业帝国。

一、中国医药商业的三个阶段

回顾中国医药商业发展脉络,大体可分为三个阶段:

第一阶段,为上世纪50年代到90年代的三级站阶段。50年代,医药分销体系初建,在计划经济体制下,形成了严格的三级站管理。SFDA的前身中国医药局,通过中国医药公司下设北京、上海、广州、天津、沈阳、大连6个一级批发站,各省直辖市设立二级批发站,市地县设立三级批发站,药品按级别调拨、分销,最终进入零售终端。此后,虽然中国医药商业结构经过深层发展,但此时所构架出的商业公司,在后来的分化、融合、变体过程中,仍然成为主导中国市场的主力军。

第二阶段,上世纪整个90年代的快速发展阶段。随着医药分销业放开,三级管理模式开始分解,各地医药公司纷纷独立,医药商业从90年代初逐步开始市场化运作,传统的国家统购包销制度被打破,行业内部竞争加剧。1998年中国医药公司改组成立国药集团,其北京总部改制为国药股份上市;同时,各省市的二级批发站发展壮大成区域性流通企业,上海医药、广州药业、华东医药、南京医药等纷纷上市,寻求资本支持发展企业。但受政策庇佑,小型商业批发企业得以生存,数量庞大,产业集中度低。

第三阶段,2000年进入初步整合阶段,通过兼并收购,医药商业形成2家全国性的公司:国药控股和九州通,其特征是分销面能覆盖全国,有丰富的上游产品资源和下游客户资源,能争取较多的产品的总经销、总代理权,并整合上下游资源;另外,形成了10余家区域性巨头:包括华东的上海医药、南京医药,华南的广州医药、一致药业,华北的北药股份等,华中的安徽华源等,西南的重庆医药、桐君阁,区域性分销商与当地医院、零售商联系紧密,以纯销业务为主,对各区域终端资源的控制力较强,深耕细作,成一方诸侯。(2006年医药商业排名(见表格))。

二、未来十年的整合和争霸阶段

而此时,中国医药商业正处在“一半是海水,一半是火焰”的关键时期。

经历50余年发展和市场化洗礼,中国医药商业取得迅猛发展,并成就了一批强势企业。而随着国家经济良性发展,居民生活水平提高,人口老龄化增加,人均医疗保健水平提高,特别是随着新农合、城市社区卫生服务中心建设稳步推进,未来3年,中低端市场会增长到1000亿元的市场规模,强势拉动医药市场高速增长。普华永道发布的《迎接全球重心转变》研究报告也指出:2010年中国将成为世界第五大医药市场。

在此背景下,医药商业的规模会保持高速增长态势,按其平均15-20%的年均增长率来计算,不到十年,医药商业的销售规模即可超过万亿,市场成长空间巨大。

中国医药商业正面临着前所未有的战略性发展机遇。

但产业问题仍然不少,核心问题:数量多、实力弱、盈利能力差,使整个医药产业难以达到规模经济水平,阻碍着医药商业的继续做大做强,产业亟待走向集中。

1、数量多、规模小、集中度低下:计划经济转型产业政策漏洞、地方保护等,给大量中小型医药商业企业预留生存空间,得以安身立命,虽然产业集中度有所提高,但企业数量仍达1.3万家,2005年,我国医药商业销售百强中前3大企业的合并市场份额为24.96%,而同期,美国和日本市场前3大医药商业企业的市场份额分别为96%和67%。

2、效益低、秩序乱、盈利能力弱:美国医药批发企业的利润率也较低,平均毛利率为4%,但由于其规模较大,集中度高,平均费用率约为3%,净利率保持在1%左右。而中国平均毛利率达8.21%,由于缺乏规模效应,高度竞争,效率低下,费用率平均为7.65%,纯利率则只有0.57%。没有规模,势必不经济。

而要想解决上述问题,实现中国医药商业规模经济效应,提升产业集中度,势在必行。

事实上,中国医药商业集中度在逐步提高。

2000年,医药商业十强市场份额为21%,2003年升至40%;

2004年,国药、上药、九州通行业三甲市场份额15%,2005年提高到17%,2006年升至19%;

2006年,最大的3家医药商业企业销售总额达到636.60亿元,占医药商业市场销售总额的18.95%左右,医药商业百强销售总额占全国销售总额的67.88%,前20家企业的利润占全国医药商业总利润69.16%,百强企业的销售规模底线由2005年的5.29亿元提升到5.80亿元,百强门槛提高。

但受到旧有体制限制,产业集中速度过慢,企业发展滞缓。

而随着产业政策完善,引导,中国医药商业企业发展的内在性需求,被极大化地激发,中国医药商业整合加速期正在到来。

A、行业发展的内在性规模需求,促使产业集中:医药分销行业,规模经济效益显著,只有形成一定的销售规模、费用成本控制有优势,并具有扩张能力的企业,才能实现高盈利。

国际医药分销产业的总体特征,就是通过不断兼并重组,实现规模经营,企业寡占。美国医药分销的市场化过程是最好的证明。

1979年,全美医药分销商超过了355家,而现在,三大巨头已经占据了96%以上的市场份额。而在这种格局下,从1995年到2005年,美国药品分销业市场年均增长率12%,三甲销售额年均增长25%,市场占有率从31%提高到95%,“榜眼”Cardinal公司在兼并收购的10年里,净利润复合增长率为34%,十年间股价上涨10倍,年均收益率为70%,年均复合收益率28.6%,回报率极高,显现出极强的盈利能力。

而我国,产业集中度低,使中国医药商业毛利率不断下降,赢利水平低下。在微利时代,只有走规模化、集约化的道理。提升资源配置效率,实现规模经济,主导产业发育和产业结构升级。

在商业发展内需刺激下,直接影响中国医药商业发展和裂变,促进商业企业利用资本武器进行新一轮并购和整合,商业销售领域会逐渐形成寡头,销售渐趋集中化。

B、医药产业政策引导,将进一步加速产业集中:《医药行业“十一五”发展指导意见》、十七大报告等,都已经明确“医药分离”,保证药品低水平、广覆盖、安全供应,广东传出消息将“门诊药房剥离出去”,成为“医药分开”的开幕戏,南京等地药房托管为商业企业终端整合成功样板。

医药分家、限价竞价、挂网阳光采购、招标指定配送商等政策,直接促使旧有体制逐渐瓦解,靠医院生存的弱势、不规范、小型商业退出,被淘汰出局,市场被让出,促进行业集中进程提速。

同时,各种相关法律法规,也在为企业实现做大规模铺平道路。

种种因素决定,市场规范,产业集中,实力医药商业拥有快速提高市场占有率、净利润及行业竞争力的机遇。

在以上两种作用力驱动下,我们有理由相信,中国医药产业即将步入第四个发展阶段:高速整合和龙头竞争阶段。

这个阶段的特征是——

<!--[if !supportLists]-->u <!--[endif]-->强势企业利用资本杠杆整合资源,市场份额和利润都会加速向优势医药商业企业集中;

<!--[if !supportLists]-->u <!--[endif]-->商业企业数量锐减至千家以内,行业整体盈利水平提升;

<!--[if !supportLists]-->u <!--[endif]-->马太效应集中体现,强势企业规模效应凸显,强者恒强,弱势企业被驱除市场,或被强势企业收编;

<!--[if !supportLists]-->u <!--[endif]-->二八律法则,前10强企业预计占70%以上市场份额,具有极强盈利能力和竞争力;

<!--[if !supportLists]-->u <!--[endif]-->商业在产业链的话语权继续放大,并催动上游制造业的整合。

三、医药商业的新摩根时代

19世纪末20世纪初,面对美国国内多行业的分散重复建设、恶性竞争,美国JP摩根等巨头企业,开始对行业进行重组式的收购整合,开启规模化的产业升级换代,史称“摩根时代”。

虽然现在的商业巨头们,也已经进行了不同程度的资本运作,如国药与多家外资企业进行合作,与拜耳合建物流基地;上海医药同日本铃谦;广州医药同联合美华等,但规模和面积较小。而随着医改深入,医药分家推进,医药商业的价值将被重估和提升,未来十年,中国医药商业也势必要进入真正的“新摩根时代”。

在这个时代,政府充当的是“裁判员”角色,净化竞争环境,提供公平竞争平台,打倒那些小利益群体非市场化的“保护伞”,尽可能地破除地方保护,推动优势医药分销企业跨地区、跨所有制的兼并和资产重组。

而那些想执掌未来市场牛耳的企业,需要的武器则是资本运营、速度扩张和系统整合,通过高效的资本运营,实现外延扩张,对内生增长形成有益补充。

资本运营绝非简单的资产相加,而是做乘法,整合产业资源,优势产业和能力扩张,成倍放大,配置最佳企业资源,甚至是盘活资源为我所用,实现效益倍增,提升企业核心竞争力,帮助企业跨越常规的“滚雪球”式的发展。犹如催化剂,促使企业实体规模和收益倍增,

概括说来,医药商业企业借力资本,实现以下目的:

<!--[if !supportLists]-->u <!--[endif]-->通过资本杠杆,实现更稳健的扩张战略,包括速度、路径、区域、多元化策略等;

<!--[if !supportLists]-->u <!--[endif]-->高速扩张,做大规模,凸显规模经济特征,降低成本,提升资源利用率和盈利能力;

<!--[if !supportLists]-->u <!--[endif]-->抢占中小型企业被迫让出的市场份额,形成更有竞争力的战略布局;

<!--[if !supportLists]-->u <!--[endif]-->对区域性战略资源采取资本式渗透和控制,增强区域竞争力;

<!--[if !supportLists]-->u <!--[endif]-->提高企业在市场上提高占有率、控制力和上下游话语权,巩固企业短期和中长期行业地位,从而与竞争对手拉开差距。

因此说,通过竞争和资本整合,提升行业集中度,增强整体竞争力,将成为中国制药行业的大势所趋。无疑,龙头优势企业将成为各路资本追逐的对象。

四、未来市场的准霸主

在现存发展态势下预估,未来市场基本格局为:国药、九州通、华源系三强鼎立,分割主流市场,地方诸侯、外资军团地方割据,部分中小型商业企业在边缘市场,通过差异化定位缝隙生存。形成群雄并立,多种业态共存,相互博弈、竞合的关系。

但必须予以强调的是,现有的格局,处于快速、激荡变化之中,属于不稳定状态,在未未来市场,谁能更成功地贯彻了规模制胜、成本领先和先发制人的策略,谁能在开拓资本通道、实现上市、并购重组等方面做的更好,借助资本利器促进内涵式发展,谁将有机会占领行业制高点,快速崛起,成为真正的行业霸主。

国药控股

国药控股凭借中国医药集团国有资本性质、强大的资源优势,加上上海复星雄厚实力和影响力,无疑是行业“巨人”,是国内目前最大的医药商业企业,也一直是中国商业的销售冠军,具有“一览众山小”的地位。

现已形成北有国药、南有一致、东有复星的全国战略布局,从而形成环渤海地区、华南区域、长三角的主力覆盖;特别是在大中型医院竞争力较强,在零售、第三终端等领域,也有强大的竞争优势。

董事长刘存周表示:国药将坚持“两手抓”,一是加强现有工业企业管理,做大做强现有的工业企业;二是着手有战略价值的医药工业企业的兼并重组工作,实现集团医药工业的外延式增长。在西南建立2-4个物流中心,和现有的4个物流中心对接,最终打造国内最完整的医药物流网络,在2010年要完成540个亿的销售额,站稳国家队。

从销售规模、网络布局、背景资源分析,国药控股无疑有着绝对优势。除非国资委整合央企思维有巨变,否则它势必成为全国性医药商业第一品牌。

九州通

民营企业九州通,快批起家,机制灵活,效率极高,为加快资金周转率,主要面对大量的诊所、药店、第三终端等终端,在医院的份额较小。医药分家对九州通,无疑是利好。

2006年九州通已完成了全国的商业布局,包括西南。

作为民营企业,九州通无法如国药控股样,获得广泛的融资机会和宽阔的融资渠道,只能借助外部资本。据媒体报道:九州通集团已经成功获得一大笔国外投资基金的注入,具体金额、投资者背景尚未正式对外公布。如有可能,估计其下一步就是海外上市。

届时,其积累的财务实力、销售团队、运营模式、灵动机制、品牌效应等,借助资本力量将有效放大,如能充分整合新的渠道资源,打通医院高端市场,九州通将继续称霸。

华源系

接下重组华源、三九重任的央企华润,如果按其“集团多元化、利润中心专业化”的原则,将其拥有的北药、上药、三九、华源等资产,按照专业重新梳理打包,势必形成新帝国。

在医药流通平台上,华润如果将上药集团下属的上海医药等,北药集团下属的双鹤药业等,安徽华源等大型医药商业资产进行整合,其销售规模势将成为国内医药商业的旗舰,而且具有全国布局能力,业务模式覆盖医院、零售、快批、第三终端等。

其中,上海医药作为华东地区的医药商业龙头,从其产业地位、销售额、市场占有率、影响力、上下游客户源等分析,无疑是华润打造医药商业平台的最佳选择。但是,华润宣布接手华源后,华源集团所持有的上药40%股权,已被上海市几家银行冻结,而其余60%的股权仍掌握在上海国资委直属的两家企业手中。华润要想掌握对上药重组的控制权,就必须增持上药集团股份。但日前有消息称,华润方与上海国资委及上药债权人方面的沟通未果,华润方已经基本放弃增持上药的想法,上药集团拟独立进行整体上市运作,股东分享收益,并优先偿还银行债务。

无论如何,上药走向、华源系变局,都将对未来中国医药商业格局,产生决定性影响,成为一支不可忽视的力量。

其余势力

其一,是地方巨头。而要想获得生存,必须从粗放式经营向精细化运作转型,不断挖掘区域业务的广度和深度,为上下游企业提供增值服务,在区域性市场凭借“天时、地利、人和”,精耕细作,打造根据地,以应对全国性巨头冲击。

其二,是海外军团。从2004年,医药商业大门向外资敞开开始,外资就已经进入,与国内企业同台竞技。如“上海永裕”,已在京沪建立3个物流中心,开展药品批发、第三方物流、医院和药店零售等,特别是其“独家代理商业销售模式”,使其保证了充足利润;美华医药整合万维医药和资源,为国际医药中小企业,提供从新药注册、策划、推广、物流配送的“一站式服务”。与制药业中美史克、西安杨森类似,外资企业具备雄厚的资本实力、领先的经验理念和管理方法,将对国内企业形成正面压力,未来十年中,外企必然发力。

其三,是补缺性企业。中国医药市场是市场需求的快速成长和丰富化,地域广阔,而消费又多层次、多类型,加之必然存在的地方保护主义和市场不规范等,仍会留有不同的生存空间,使部分中小型企业通过差异化策略,获得生存机会,成为未来市场格局中的一部分。

五、可以预见的变化

1、注重资源整合。

德鲁克指出,企业并购不仅仅是一项财务活动,只有在资源整合上取得成功,才是成功的并购;否则,仅是在财务上的合并,将导致业务和财务的双重失败。医药商业企业的并购整合,必须以提升企业的规模扩张能力、费用控制能力和深度服务能力,整合资源,进行资产财务重组、业务归核、组织整合、流程重构、区域布局、增值服务延伸、品牌经营管理、文化重塑等。

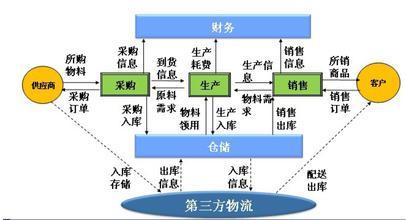

2、合纵:向上下游延伸。

随着商业企业规模增大,手中掌握辐射网络、配送能力、资金实力以及客户资源日益占优,市场分销份额和渠道话语权同步增加,出于自身利益最大化的需要,势必将采取“合纵”策略,更大程度地向上下游的延伸,重新寻求产业链利润分配,赚取工业利润和零售终端的利润,增强企业收益。

对下游终端,南京等地药房托管的双赢局面,无疑是商业企业拓展下游盈利空间的范例。

而对于上游,一方面,可采取贴牌生产,委托制药企业加工,贴自有品牌的OEM生产方式,提升毛利率。从国际医药分销业的发展轨迹看,分销企业和连锁药店介入上游生产或者是采取OEM贴牌生产是趋势。美国最大的医药分销企业Mckesson2006年销售规模880亿元,其中贴牌生产规模达到300亿美元。目前,部分商业企业已经开始

另一方面,是开展工商强强联合。国药控股与江苏康缘药业、九州通与康恩贝,形成的“工商战略合作框架协议”,基于共同市场观和价值观实现工商结盟,把工业的产品、服务资源与商业的渠道、信息资源对接,资源共享、风险共担、合作双赢、共同发展,展开市场推广和销售合作,提高效率和企业抗风险能力,打造“工业-经销商-分销商-重点终端”的价值链,最终实现利益双赢,将成为未来市场的趋势之一。

但值得注意的是,工商博弈才是常态。如南京医药股份叫板西安杨森,暂停采购其所代理的所有药品,将西安杨森国内销售额10%架空,并得到山东海王银河医药、武汉医药的声援,而西安杨森作为品牌型药企,采取渠道补救计划,宁愿承受每天160万损失,拒不妥协。由此可见,工商博弈和竞合,将会长期、普遍存在,这将是未来医药市场的一道风景。

3、连横:区域内、区域间商商结盟。

随着竞争加剧,地方割据势力,为了与全国性巨头竞争,势必要进行战略性应对,区域性企业,将会广泛开展区域内、区域间联盟,作为相对弱小的一方,联合其他相对弱势的力量,是必然的策略,如2005年的“中国医药经济联盟”,2006年的“四川医药物流联盟”。

通过连横结盟,共享代理权,整合资源,扩大销量,降低成本,以从更大程度地争夺话语权,争取到更多的品种代理权,与强势企业抗衡。

爱华网

爱华网