嘉 宾: 王世渝 上海瑞思资本国际有限公司董事长、光彩49集团副总裁

高健智 新时代信托集团副总裁兼融创基金部总经理 金晓龙 深圳发展银行公司产品开发部总经理 孙大午 大午农牧集团监事长主持人: 朱 琰aihuau.com国信证券金融行业首席分析师王世渝:PE批判从2006年开始,中国资本市场上掀起了一股PE(私募股权基金)热。国内对PE的探讨始于十多年前,当时PE被称为产业投资基金。 最早的PE,出现在上世纪80年代的华尔街,其模式是:从金融机构里出来的专业投资银行家,利用他们在市场上的声音,采用定向募集的方式,有限合伙制的治理结构来设置金融产品。经过20多年的发展,PE现在已成为全球非常重要的金融力量,也被市场上俗称新金融资本主义。 PE于2004年左右的时候开始进入中国,因为当时中国资本市场还没有对外开放,因此PE的影响还微不足道。2006年以后,根据WTO协议而逐步开放的中国资本市场,开始吸引大量的国外PE,很多项目在中国引起了轰动。 对待这样的新型金融产品。我认为中国的PE必须要批判地吸取华尔街PE的一些精华,然后根据中国的实际情况,做自己的PE。 批判的第一点,海外的PE是强权制的,金融资本跟产业资本进行对接与对话交流的过程中表达了一种强权文化理念,股权的平等性、对等性被PE所破坏。他们往往只占有10%,最多不过30%的权益,但权力却超过第一大股东。这使得很多的创业家或是企业家以损失自身利益为代价,被迫接受PE的投资,而投资的背后面临着PE强权资本对创业家或企业家苛刻的约束。 批判的第二点,西方的PE往往是每个基金管理人平均管理着过量的资本,一个100亿美元的PE通常只有不到10个人进行管理。而国内第一个由政府主导发起设立的PE——天津滨海新区的渤海基金,这一号称设立了200亿元人民币的基金却只有5个基金管理人,也就是平均一个基金管理人管理40亿元人民币。假设每一个项目投资一个亿的话,一个基金管理人就要掌控40个项目的投资。这样的情况下,作为一个基金投资管理人,在投资这个项目以后,是否能帮助这个企业发展,这是很值得怀疑的。 PE的商业模式里,第一是发现价值,第二是低成本交易,第三是苛刻的投资,第四是快速获取价值提升,退出资本,然后在每一个项目获得十倍或者几十倍的利益,分享资本带来的快乐。但是,在产业资本跟金融资本结合以后,PE能从资本市场上给创业者带来什么,能为他们提供什么样的服务?PE的股权为什么要超越创业者的股权,破坏企业资本结构的平衡性?从这一点来说,PE未必能为企业带来真正的服务,也未必能为投资对象创造更大的价值。 西方的PE有很多方面是值得批判的,而中国的PE不应该走一条简单的模仿道路,要符合东方人的文化背景、思维哲学,要在东方文化和谐共生的基础上创造中国的PE。西方的PE是在有效合伙制度之上建立起来的,而中国在这方面的制度是非常薄弱的。中国的企业必须要懂得资本管理者所有权、经营权相互的职责和关系,并把这些治理结构处理好。对中国刚刚诞生的一批新的资本运营者,希望能从中国文化的角度出发,在为企业提供资本的同时,更多的为企业提供服务,帮助企业,伴随企业和其他股东一起共同成长,这样才有利于在中国建立非常和谐的金融生态。高健智:信托或者其他创新工具是非常大的蓝海 中国金融市场的未来是美好的,但是当下过程却是是曲折而坎坷的。做投资就是为求利,有时候就是房东跟房客的关系。投资者的职责就是为把钱交给他人获取最大的利益。

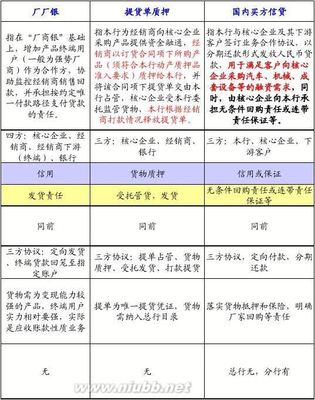

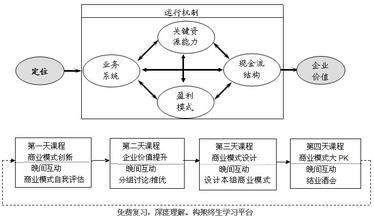

当然,金融服务业还有另外一个层面,就是如何满足客户的需求,如何解决客户的困难,为企业创造自己不可替代的地位和业务价值,通过投资过程管理,使人觉得物超所值。 简单地讲,作为投资者就是把别人口袋的钱掏出来,由我们进行管理并使其增值。所以,口袋与口袋的距离是最远的。PE作为一种金融服务,就要满足客户的需求,解决客户的困难。 在中国PE最困难的是什么?往往有钱的人并不信任所谓的专业人士,因为他们从创业到现在企业成功,使得这些企业家对自己的企业过于自信,对自己操控企业的能力极其自负。在这样的情况下,要求这些人把自己的钱交给PE来管理,他们是不情愿也不放心的。 随着2007年“一法两规”的出台,中国银监会对信托业者有了新的规定,使信托业回归到私募。信托业必须走高端理财的路,要求信托业者不得以本金为主要的收入,而是转向以服务为主要收入。这样,目前用信托的方式做集合理财,对做PE,或是做VC都是康庄大道。 举例来说,国家对台商在大陆发展,国家开发银行提供300亿元的融资贷款,华夏银行提供200亿元,农行提供300亿元,但真正融资给台商的资金非常少。这是因为台商协会本来是社团组织,没有金融功能,这样的情况下,不可能为了一个风险过高的项目来做担保。所以,这时就出现了一个台商固保基金的产品,希望跟台商学会合作,用台商内部的资金服务当地的台商。这就使得放在银行的钱通过信托能够对外做其他的理财服务。 目前在中国,很多产业属于创新开放,但在金融的角度相对还比较落后。因此,在金融创新领域,用信托或者其他的创新金融工具有非常大的蓝海市场。我们通过创新的理念如果能产生我们自己的能见度,或者我们的市场占有率,那么这个金融市场的前景将是非常广阔的。金晓龙:商业模式最重要的是落实 企业融资难是世界性的难题,在中国尤其突出。如何解决这个问题,成为银行业讨论的一个焦点。 中小企业融资难,根本原因是中小企业跟大中型企业相比有先天的弱点,不规范,抗风险能力差。如何解决这个难题?就必须结合现代企业经营,从供应链里面找答案。 比如针对中小企业资信比较弱的问题,中小企业财务增长,销售和资本增加,利润也在增加,但其核心竞争力不在于报表,在于它的交易能力和交易关系的安排。所以,银行可以从供应链管理的角度,把单个企业置于整个供应链的整体竞争力考虑,对供应链经营、供应链交易结构和关系进行把握,依托于核心企业的信用。 商业模式不仅仅是一个理念和观念,最重要的是怎么落实,怎么运行。以下就是深圳发展银行供应链金融模式的运行与具体落实。 第一个方面,深发展于2004~2005年对全国经济进行了4个模式的分析:第一个是沿海经济模式;第二个是北京和上海的总部经济模式;第三是内地集中经济模式;第四是浙江块状经济模式。这4个经济模式中,浙江块状经济模式因为有一些特殊的特点而不适合深发展的供应链金融产品。深发展在市场分析定位以后,结合自身的资源和条件,在2005年,提出面向中小企业,面向贸易公司的战略。商业模式对银行来说首要的就是确定战略。 第二个方面,深发展对这个战略设计了40多项产品体系。整个供应链产品分为三类:第一类是预付类;第二是企业存货类;第三是应收账款类。在产品体系建立后,银行内部进行了广泛深入的培训,打造了产品经济队伍,为产品有效运行提供组织和应用的保证。

第三个方面,在组织架构方面,深发展在国内率先成立总行贸易部,这样使得业务内部运行的平台更为顺畅。 第四个方面,深发展开发出电子发票。整个业务在通货融资额度设计以后,都可以运用通盘的电子化管理。 第五个方面,战略同盟,深发展和全国大量的企业和港口码头建立了战略合作伙伴关系,通过这些合作伙伴既实现了专业分工和协作,同时也扩展了营销渠道。孙大午:金融创新首先应回归到市场经济 金融改革创新应该沿着市场经济的路大步向前进。回顾大午集团的创业史,大午集团是在1985年以一块荒地上养50头猪,1000只鸡,经历22年发展起来的,而现在养鸡达到了30万只。由一无所有到现在7个子公司,2000员工,占地3000亩,固定资产2亿元。 我认为市场经济就是一种道德经济,这个道德经济是什么呢?是利己利他的。光做好事不能叫道德,仁义礼智信,信是最低层的,每一个企业家首先是利己的,同时也是利他的。 大午集团也在不断地做一些好事,养老济贫,花几百万元修一条路,或是花几千万元建学校,这从根本上来说既是利己的也利他的。 市场经济应该是道德经济,而民间金融也应该是道德的,应该是讲信用的。好借好还,好借好用。 同时,金融改革创新应该沿着市场经济的轨道大胆往前走。市场经济侧重的是消费,侧重的是流通,使资本流动于服务领域。大钱在人们的观念里,小钱在人们的口袋里。 我的信用大家是了解的,亏了钱当地老乡亲最清楚,为什么不可以开放当地的金融市场呢?比如债券市场,比如股票调剂所,为什么不可以多搞几个层次呢?现在咱们知道的就是深圳和上海,为什么不可以一个省搞一个呢?我们国家这么大,我不知道国外有多少交易所,起码在咱们国家一个省应该有一家,或者一个地市。比如我们保定市1300万人,这么一个地级市,像我们这样的企业有很多很多,这些企业在当地老百姓那里是有口碑的。但是如果我们买新疆的股票,买海南的股票,是遵循规律还是认真分析个股的业绩呢?得到的大部分的回答就是追着走,看着涨赶快买,跟经济几乎是脱轨的。包括买基金,一般的股民不分析企业业绩,为什么不分析?我们国家很大,他不可能了解这么多信息。所以,信用可以当饭吃,但是信用透支也是一场灾难。 所谓信用透支就是股市泡沫。这种股市泡沫的形成很可能是大量的股民投资渠道狭窄,涌入股市,而且不可能了解每一个企业的运行状况。我们的基金也好,个体炒股也好,它的风险性非常大。我看到有些企业非常不景气,有几个企业老板,没上市以前企业非常好,上市以后工资发不出去。我说怎么会成这个样子呢? 所以,我不敢上市,这钱我怎么花,我怎么对股民回报,我担心这个问题。我认为金融改革应该沿着市场经济的轨道大胆往前走,首先得回归到市场经济轨道,债券市场能不能区域多一点,每个省搞一家,地市这一级,或者开放民间的金融市场,也就是债券市场,使我们市场经济真正的让金融反映,而不是它的分离。

爱华网

爱华网