【核心观点】

公司税务风险主要是一种法律风险,因此如果没有税务违法也就无所谓税务风险。 公司的税务筹划必须以“合规”为前提,否则企业价值最大化的目标是不可能实现的。 “合理避税”实际上是对税收政策的一种片面理解,它是利用税法的漏洞缺陷来规避或减轻税负,与国家立法的本意和导向是相悖的。公司税务风险是一种法律风险

王春晖:对一个公司而言,纳税作为一种直接的现金支出,是一个“痛苦指数”,因为这意味着公司既得利益的减少。为此,有些公司通过各种非法手段偷税或骗税,还有些公司通过所谓的“合理避税”等视乎是“合理”的形式,实际上是不合法的行为,而达到不缴或少缴税的目的。请灵丽教授从风险的角度谈谈公司防范和控制税务风险的重要性。 韩灵丽:公司税务风险主要是一种法律风险,因此如果没有税务违法也就没有风险。 目前公司税务风险可能是其经营中最大,最难控制或者说自控能力较差的一种风险。 纳税行为是与公司的经济行为相伴相生的,经济行为的连续性决定了纳税行为的连续性,潜伏在具有连续性的纳税行为中的税务风险,有的公司现在发展得很好,但也许在其创立与发展的初期同样存在着税务违法的行为。 随着税收法治建设的加强,一些隐而未发的税务风险日益显现,从而使公司可能因为过去税务不法行为而面临现实税务风险。因此,讨论公司税务风险的防范与控制具有非常重要的现实意义。 国家税收收入是通过公司纳税行为来完成的,两者之间是个体与整体的关系。公司税务风险小则影响公司自身的生存与发展,大则损害国家财政收入,危害经济宏观调控,减损政府职能的行使。 虽然单个公司的税务风险不足以对国家的税收带来实质性影响,但众多的公司税务风险就会构成国家的税收风险。 因此,税收风险管理终极的目标就是要通过对税收风险的预测、评估与控制,降低税收征收成本,实现国家财政收入的安全、稳定增长。 税务风险是最难控制的经营风险 王春晖:纵观1994年中国税制改革以来被查处的税务案件来看,数量虽然不多,但往往都是大案要案,尤其是一个比一个大的虚开增值税发票案。但从最终处理的结果来看,税务违法风险主要是由公司企业承担的。请你就公司的税务风险简要地进行一下分类。 韩灵丽:公司税务风险从法律规范角度看分为:违反税务管理的法律风险、违反纳税义务的法律风险、违反发票管理与使用的法律风险等;其中违反纳税义务的法律风险,我们在梳理了以往案件的基础上,发现这类税务风险主要包括公司税务违法风险、主观非故意而结果违法的法律风险、税收政策调整或税务机关的责任导致的公司税务风险、客观上少缴税的无责任税务风险四种。

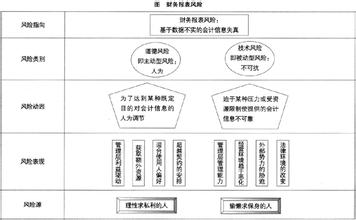

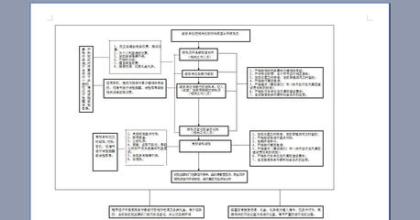

王春晖:据了解,税务违法所产生的风险没有追溯期限的限制。税收征管法规定偷税可无限期追征,同时从行政处罚角度看,虽然有2年的时效限制,但由于纳税行为的连续性,税务违法往往在公司持续经营过程中长期存在,时效因偷税行为再次发生而中断,从而使行政处罚期限延长。我觉得,在公司运营中税务违法风险的权重比例最大。 韩灵丽:没错,税务风险往往与公司经营的其他风险密切相关,会对公司的生存与发展带来致命打击。 如江苏铁本公司由起初的政府违规审批、银行违规贷款,最后演变成铁本公司偷税犯罪,结果公司倒闭,法定代表人判刑。 另外,税务风险的防范比公司其他风险难度更大。 目前刑法规定了偷税罪,但没有避税罪;由于税务的专业性和技术性很强,法律并未明确规定避税与偷税的界限,从而导致避税问题被税务部门可能认定为偷税行为,事实上这种情况时有发生。 公司的税务筹划必须合规 王春晖:我注意到,一些公司很重视公司的税收筹划,但是,在筹划公司的税收管理时,很少注意风险的管控。比如在上海曾发生的一起诉讼案,其将劳动合同规定的工资以报销发票方式支付。这已经不是合理的税务筹划了,而是典型的偷税行为,公司无疑要承担法律责任。 韩灵丽:是的,税收筹划是公司税务管理的重要内容,其目的是合法节税,而不是非法偷税。但税务处理的技术性与专业性强,目前立法对如何界定税收筹划与避税以及与偷税的界限等问题并未作出明确的规定,从而使税收实务操作过程中因缺乏合法节税与非法偷税的判断标准,从而加大税务风险防范与控制的难度。 即使主观上没有税收违法的故意,但客观上产生了税收违法的结果,也会导致税务风险的发生。毕马威因涉嫌滥用避税产品而被美国司法部起诉,而使用毕马威避税产品的公司则构成偷税。 刘日岐:关于“避税”,我以为是企业的一种投机心理。 “合理避税”实际上是对税收政策的一种片面理解,它是利用税法的漏洞缺陷来规避或减轻税负,与国家立法的本意和导向是相违背的,而税务筹划是纳税人充分利用国家的税收优惠政策,在税法所允许的范围内对经济活动所进行的一种事先安排的过程,是国家予以引导和鼓励的行为。企业不能将避税理解或认同是一种税务筹划。 公司税务风险的防范与控制 王春晖:有效防范与控制税务风险需要公司管理层多方协调与配合,是公司发展战略中系统工程。我认为公司应重点关注预防与控制税务的违法风险,同时应完善税务代理合同,使税务代理中发生的税务风险得以及时和全部的转移。请你们二位从公司风险管理的角度提一些建议。 韩灵丽:根据我的实践,提四个不成熟的建议:第一、公司应当树立依法纳税的理念,从根本上杜绝税务风险的产生; 第二、将税务风险防范与控制纳入公司发展战略的高度,加以统筹、规划与管理。协调公司财务、会计管理与税务风险管理的关系,通过依法纳税,实现公司发展战略目标,而不是单纯通过加强公司管理,追求税收利益最大化; 第三、建立与健全组织机构,规范公司的税务风险管理。首先,设立公司专职税务管理机构,建立税务风险防范与控制机制。税务风险管理的专业性与技术性,决定了必须由公司专门的机构与人员才能胜任。既负责税务风险管理的规划、方案的制定,也负责对决策的组织、实施及对税务风险的处理。其次,落实税务管理机构的职责与权限,建立内部税务风险责任追究机制; 第四、借助于中介机构的税务专业服务,实现公司税务风险的转移。比如,税收筹划是税务风险管理的重要内容,合法节税是税收筹划的根本目标。公司可以通过税务代理,借助“外脑”实现税收筹划的合法节税目的。合法节税是税务代理的基本内涵。税务代理机构须承诺并担保其所提供的税收筹划方案具有合法性与合规性,并能够得到税务机关的认可。 王春晖:我插一句,公司应当高度重视税务风险的转移。公司与税务师、会计师、律师事务所之间的税务代理业务是通过合同方式建立的,在合同签订时应当明确双方的权利义务及违约责任,合法节税是作为代理人的税务师、会计师、律师事务所依约应承担的合同义务,所以当税收筹划方案涉嫌违法而受到行政、刑事处罚时,公司可以通过民事诉讼方式转移税务违法的风险。 韩灵丽:是的。我想再补充两点:一是财务、会计管理是公司税务风险管理的基础。财务、会计所反映的经济信息的客观、真实、全面,是依法纳税的前提。二是税务风险与财务会计风险紧密相联。合法节税本身是实现财务管理目标的必要内容。 虽然公司财务会计违法作假,具有多重目的,除了偷税等税务违法之外,可能为了吸引投资、赢得股票发行成功,或者为了取得融资目的等等,但税务违法一定以财务会计的违法为前提。 刘日岐:我认为防范和控制税务风险,要从经济活动的前端和经营决策过程中做到预防和控制,公司的财务部门对税务风险要起到职能管理作用,及时将各类税收政策运用和落实到公司的各项经济活动当中。 要强化会计基础工作管理,规范会计要素的确认和会计处理方法,建立健全税务风险预警机制,努力做好同一经济活动事项,在财务、会计、税务诸方面的协调一致。

爱华网

爱华网