中國銀行為確保上市成功,近三月以來組織力量對全行所有授信資產進行審計,以進一步加大對風險資產的監控和處理。中行消息人士對本報透露,中行的風險資產額度在三萬億左右,但並非不良資產。過去一年來,中銀不良貸款率已下降了11.16個百分點至5.12%。大公報記者 吳永強

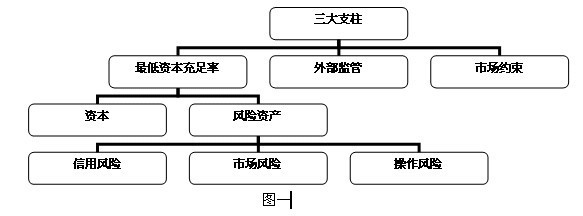

昨日有內地傳媒報道,中行重審萬億元風險資產。中行消息人士就此表示,從理論上來說,舉凡授信資產,即貸款都可算作風險資產,但風險資產並不等於不良資產,是兩個差異性較大的概念。該人士透露,中行2004年報顯示,總資產額達到四萬多億,其中屬於授信資產的、即所謂「風險資產」的起碼有三萬億之巨,也並非媒體所說的一萬億。但這並不是意味著中行不良資產有那麼多。他說,事實上,經過股改後一系列的措施,中行的不良貸款率是下降的。而且,對全行風險資產進行重新審計,無疑會提高對不良資產的監控力度,這是有利於中行順利上市的舉措。

不良貸款率續下降

統計顯示,2004年末,中國銀行總資產達到42704億元,資本充足率從2003年末的6.98%提高為10.04%,不良貸款餘額由3517億元人民幣下降為1099億元,不良貸款率下降了11.16個百分點,為5.12%。

中行新聞發言人王兆文此前曾表示,中行對風險分類管理模式進行了大調整,除了不再對二級及以下分支機構轉授風險認定權限外,還將資產授信權利上收和集中到總行層面。

授信權集中到總行

中行內部人士透露,早在今年中,中行為嚴控不良資產反彈,提高整體經營質效,即採取推進授信集中審批、風險分類集中審核認定兩項集中方案的實施。在處置每一批不良資產的同時,對授信資產進行風險分類審核,嚴格五級分類把關,對不良資產按實計提足夠的準備金。同時加大了不良資產清收力度,規範抵債資產處置和以物抵債管理流程,確保新增授信資產質量。

而所有這些舉措的推出,就是要確保將資產風險、特別是不良資產風險控制到最低程度,從而確保上市成功以及上市後的良性運作。

業內人士接受訪談時表示,中行以外匯注資和股改為契機,一年來不斷加大完善內部風險管理機制,健全各項風險管理制度。數據顯示,中行2004年底不良貸款比上年末下降11.16個百分點,撥備覆蓋率達68.02%,年末資本充足率達到10.04%,這表明中國銀行集團的資產質量明顯好轉,風險承受能力有了很大的提高。

爱华网

爱华网