4月3日北京时间21:30,也就是美国纽约时间4月3日上午9:30,美国纳斯达克证券所,以一种十分"招摇"的方式在北京"遥控"敲响开市钟,以庆贺越来越多的中国公司登陆该所。为一个国家举行远程敲钟开市仪式,对于纳斯达克来说尚属首次,此举意味着海外证券交易所对中国国内上市公司资源的争夺战争陷入白热化阶段。全球争夺中国优质上市公司 "其实,世界九大交易所都在争抢上市资源!"这是中国证监会研究室主任祁斌曾发出的感慨。祁斌所说的九大交易所,指的是上海、深圳、纽约、纳斯达克、欧洲、伦敦、新加坡、香港、东京这九大证交所。祁斌,这位证监会官员也是《伟大的博弈》一书的译者,当然深知,优质上市公司对铸造一流证券交易所,意味着什么。 今年1月,欧洲交易所来华举办首次推介会,打响了2007年争夺中国上市资源的第一枪;4月5日,合并后的全球最大股市"巨无霸"纽约-泛欧交易所进京推介会再次掀起争夺中国上市资源的浪潮;紧随其后,全球第四大证交所-德意志交易所不甘其后,高调宣布全力投身这场争夺战中,于4月11日和13日在无锡和杭州举办中国企业上市辅导会,直指江浙中小成长型企业,并一对一的对几十家拟上市企业进行拜访,拉开了"肉搏战"的架势。aihuau.com 其实早在两年前,这场争夺战就已经开始。2005年深圳第七届高交会期间,纽约、纳斯达克、美洲、多伦多、伦敦、韩国、新加坡、东京等全球著名的证券交易所,集中开展了吸引中国企业海外上市的推介和咨询服务。而在此前的深圳第八届科博会和第九届中国国际投洽会上,境外主要交易所分别举办了专场研讨会和世界主要证券交易所峰会,向中国企业推介海外融资渠道及上市业务。2006年9月在无锡召开的境内外资本市场高峰论坛上,9家海外交易所前来宣传推介。 如此多的国际证券交易机构对一个国家的企业展开如此盛大的推介活动,在全球亦十分少见。事实上,由于全球的证券交易所正日益从互助俱乐部转变为商业性组织,无论是为了生存还是为了盈利,对优质上市公司资源的争夺已成为各交易所业务的重中之重。2005年,在国际市场上383家首次公开发行股票企业中有79家为中国企业,占到企业总数的21%;2006年,共有86家中国企业在国际市场上首次公开发行股票,融资440亿美元,占全球2006年IPO融资额的19%。中国企业已经成为国际IPO市场最为炙手可热的追逐对象。 深圳交易所一位人士观察到,"一些海外交易所激烈争夺中国潜在的上市资源,特别是具有高成长性的创新型公司,几乎到了全力以赴的地步了。" 而无锡尚德公司在纽交所上市则成为典型的案例。2005年12月15日,无锡尚德公司在纽约证券交易所挂牌上市,融资近4亿美元,以当日收盘价计算的市值达到30.67亿美元,远远超过新浪、盛大等已在纳斯达克上市的中国公司。在无锡尚德筹备发行上市的过程中,包括深交所在内的多家证券交易所加入了这场对拟上市企业的争夺战中。最终,纽交所总裁一句"最好的企业要到最好的交易所上市"促使无锡尚德下定决心。 事实上,如果严格按照纽交所的标准,无锡尚德是不符合上市条件的,但纽交所对尚德实施了特殊政策。近年来,世界各国交易所对中国潜在上市公司资源趋之若鹜,各大知名交易所纷纷登陆中国,我国潜在上市公司资源不断远渡重洋,赴海外上市,百度、分众传媒、盛大、携程、新东方、如家酒店……在这张被境外交易所争取到的企业名单上,不乏很多我国最具成长潜力的创新型企业。 这一方面表明中国经济的健康成长对国际资本具有巨大的吸引力,我国企业也通过参与到国际资本市场而提高了其国际竞争力,扩大了我国在国际市场的影响力,从而进一步推动了我国的经济发展。但是,另一方面,如果这种趋势继续下去,也会带来一些潜在的忧患,不仅对我国本土资本市场的发展提出严峻挑战的同时,也使得我国投资者失去分享中国经济增长的很多机会,并且不利于我国金融体系间接融资比重过高这一结构性问题的调整。其实,这几年,虽然也有不少已经海外上市的公司开始回流国内,流向海外还是主流。 海外上市,规模不容小视 在海外交易所的积极推介和国内市场一度低迷的背景下,大量中国企业尤其是中小创新型企业近年来纷纷赴海外交易所上市。据有关统计,2003年中国内地企业在海外发行上市的有48家,筹资金额约70亿美元;2004年有84家,筹资金额111.51美元,约为中国内地市场的3倍;在2005年,79家中国内地企业分别在香港、新加坡、纳斯达克及多伦多交易所上市,首次公开发行募集资金约200亿美元,远远超出沪深两市2003年和2004年首发募集约100亿美元的融资额。2006年国内企业在境外上市首发融资440亿美元,是国内市场首发融资额的2.5倍。 从在海外上市的企业类型上看,(互联网)IT类企业在美国受欢迎的程度较高,而中国网络类企业也将纳斯达克作为上市首选,目前在海外上市的公司中有18家属此类企业,其中16家在纳斯达克上市,2家在香港上市。在香港上市的多为国有大型企业,以制造、IT、金融以及食品业的公司为主。新加坡交易所则吸引了大量规模较小的国内民营企业,这与其上市条件较为宽松有关,其中,以食品、农业、环境和制造等行业的企业居多。 近几年的情况显示,在大型国有企业资源的发掘暂时告一段落的情况下,中小型企业和高科技、互联网等创新型企业成为境外交易所争夺的重点,一些专注于某个细分市场,具有较高成长性的小行业"领导者"也成为海外交易所关注的焦点。目前,在国内有大量海外直接投资基金和风险投资基金,他们大多注册于百慕大、开曼群岛,投资于国内企业,再将这些企业带到海外上市。 海外上市缘何受到青睐 中国大量创新型企业赴海外上市,主要原因在于海外交易所和资本市场有以下特点: 上市门槛低,筹资速度快。境外交易所通常上市门槛较低,尤其海外创业板对于中小创新型企业上市条件相当宽松。此外,海外市场股票发行一般采取注册制,申请程序简单、周期短,各国交易所纷纷打出"筹资速度快"这张牌来吸引中国企业。例如,新加坡一般能在4个月内完成审批手续,韩国则为3个月,纳斯达克仅为2个月。此外,海外交易所再融资速度也相当快,如南京鸿国国际控股公司2003年在新加坡上市3个月后,即进行了一次再融资,募集895万新元(约4500万元人民币)。我国有大量质地优良、急需融资的创新型企业尚未达到国内交易所上市要求,或者在需要资金来突破发展瓶颈时却又不得不在审批的通道中排队,这严重制约了其发展进程。在国内市场暂时无法满足其发展需求的情况下,相当一部分创新型企业只好转赴海外资本市场。 市场和投资者相对成熟。海外资本市场以机构投资者为主,经过长期的市场演进后逐渐形成了较为成熟的投资理念,而成熟的机构投资者也更易于理解创新型企业的业务模式。同时,境外已有很多类似创新型企业成功上市的先例。例如,我国的中文搜索引擎公司百度在美国上市前,美国的英文搜索引擎公司Google就已经以其在华尔街耀眼的表现确立了搜索引擎在网络时代的主要地位,因此,百度的盈利模式极易为美国市场所接受,再加上其中国概念,使得百度在纳斯达克上市首日便获得了国际机构投资者空前的追捧。 市场约束机制有助于企业成长。海外资本市场对企业尤其是创新型企业有良好的培育机制,通过海外上市,我国企业受到更成熟的国际机构投资者和更规范的市场机制的监督,对企业自身治理结构和管理水平的提高有很大的促进作用。例如,国外资本市场对企业上市后持续的信息披露要求比较高,长期与机构投资者维持良好的关系对于企业再次融资从而实现长期发展比较重要。同时,要想使得上市公司长期获得市场的认可,公司必须在自身管理水平、资金运用效率和企业发展规划等方面有实质性的提高。我国大量中小型、创新型企业经过海外资本市场洗礼后脱颖而出,例如,UT斯达康、分众传媒等公司在纳斯达克上市后迅速成长,增强了企业竞争力;蒙牛公司在香港上市后更是具备了与伊利集团分庭抗礼的实力,这与国际资本市场较严格的市场约束机制是密不可分的。 此外,企业在海外交易所上市往往会赢得较高声誉,并加入到国内或国际知名公司的行列。同时,海外上市也可以带来丰富的国际合作资源,吸引高质量的投资者来提高企业本身的信誉度,而国际知名度的提升和来自各方面的合作机会为很多企业提供了走向长期发展的契机。因此,品牌效应也是众多企业选择在纳斯达克、纽交所等上市的重要原因。例如,无锡尚德登陆有"富人俱乐部"之称的纽交所之后,其品牌价值大大提升,进而增强了其拓展国际市场的能力。 外部压力倒逼创业板尽早推出 面对外国交易所的强大攻势,深圳中小企业板的"蛋糕"有被瓜分之虞。深交所人士对此感到担忧,盈利能力强、增长速度快的优秀企业到海外上市,将使我国潜在上市公司资源不断流失,使资本市场的规模增长缓慢、吸引力下降,不利于建设强大的本土资本市场。 分析人士指出,由于历史原因,我国股票融资制度主要是为国有大中型企业融资服务,对中小企业的关注远远不够。同时,就中小企业而言,IPO审核时间太长,在国外市场,最快3个月,最长1年就可以完成发行上市过程,而国内这一时间短则2年,长达4年。而且发行审核的不确定性很大。 此外,由于目前我国最为活跃的风险投资基金均为海外基金,其所投资的企业通常采取红筹上市方式,这些都在某种程度上助推了更多潜在公司舍近求远。 为了降低大量中国企业赴海外交易所上市,国内资本市场边缘化的风险,监管层于去年8月推出了《关于外国投资者并购境内企业的规定》。各种迹象表明,自从此规定实施后,对中国企业海外上市的确起到了一定的抑制作用。

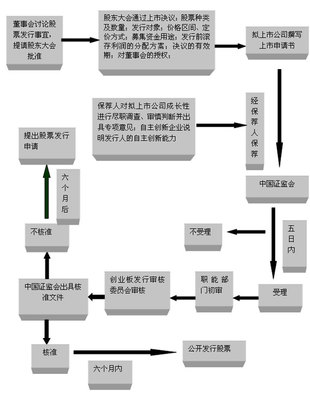

据记者了解,从去年9月到今年3月,提出红筹模式申请境外上市的企业有十几家之多。而据证监会人士透露,从法规颁布到现在,还没有一家红筹模式企业境外上市申请获得批准。 有法律界人士指出,外资并购条例的颁布,短期来看,对企业境外上市肯定会有抑制作用,但由于德意志交易所无需企业改制成红筹模式,所以从长期来看,这个条例并不会影响赴德上市的企业。 其实国内一些私营业主也表示,相比美国,欧洲市场,他们更倾向于在深圳中小企业板上市,因为国内股市行情正好,可以获得相对较高的估值,但由于上市审核过程太长,他们还在犹豫。 分析人士指出,国内证券交易所面对外国证券交易所的围攻,应尽快推出创业板,建立适合创新型企业发展的融资制度,并加快构建适合我国国情的多层次资本市场,使各类创新型企业都能找到与企业特征及发展阶段相对应的融资场所,这样才不至于在中小企业上市资源的争夺战中陷入被动境地。 随着上证综指在4月份摆脱3000点的束缚,开始向3500点乃至4000点迈进,投资者的热情已经被彻底激活,各路资金源源流入,已经造成市场股票供给的相对不足。股票供给的相对不足暂时难以遏制投资者的需求,而这又加大了国内两大证券公司争夺上市资源的筹码。随着国内资本市场体量增大和制度的逐步完善,可以预期越来越多的公司将登陆国内资本市场。

爱华网

爱华网