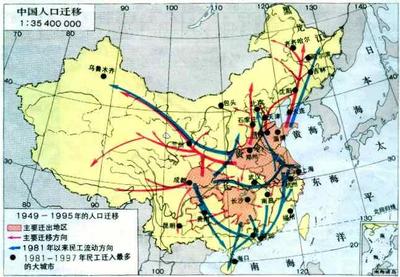

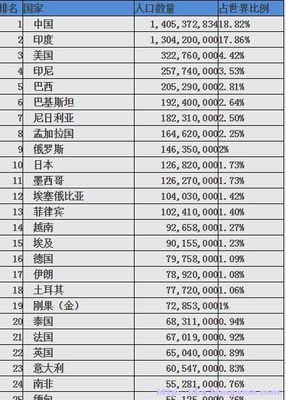

亚洲、北美、欧盟地区的钢价走势拟合度较差,但总体看基本趋势还是一致的。另外随着亚洲钢材产量的提升,国际钢材价格指数与亚洲指数弥合度较高。中国需求在亚洲份量最重,对亚洲指数影响较大,因此国际钢材价格指数和我国的钢材价格指数相差不大。因此国际钢价周期可以很大程度上作为分析我国钢价周期的参考。

2、国际钢价与钢铁股价走势规律

2.1 8年为一“大周期”

全球钢材价格指数于1995年4月份达到阶段性高点118点后步入下降通道,期间虽有波动和反弹,但未能改变下降趋势。直到2001年12月底到达最低点69.9点,从2002年初开始不断攀升,于2004年9月份到达最高点158,后又掉头下行。长材指数和亚洲指数几乎同时在2004年4月达到最高点,而全球指数、北美指数和扁平材指数几乎同时在2004年9月达到最高点。

因此,8年是个大的循环周期,这与熊皮特经济周期为8年的论点也是吻合的,但由于期间钢价又存在较大的波动,而钢铁股价格的波动与之对应,因此对投资导向更明显的应该是大周期中的小周期。

2.2 小周期:对钢铁股投资更具实际意义

1994年以来,国际钢价根据走势情况,主要分为8各阶段:

第一阶段,强劲上涨,历时12个月(1994年4月-1995年4月)

90年代初全球经济低迷,到2004年开始,西欧和美国经济快速启动,主要是由建筑和汽车行业拉动。

第二阶段,陡然回落,历时7个月(1995.5-1995.12)

1994年钢价的过猛上涨导致供应大量增加,而需求还没有大面积增加。

第三阶段,平稳运行,历时22个月(1996.1-1997.10)

1996、1997全球经济增长处于扩张期,发达国家在不平衡中发展,亚洲经济快速增长,钢材需求快速增长,使钢价止跌企稳,是历史上较长的平稳运行期。

第四阶段,猛烈下跌,历时13个月(1997.11-1999.1)

1998、1999年世界经济受亚洲金融危机影响,98年世界经济GDP增长率仅为2.8%,为20世纪90年代以来的最低。导致该材需求出现负增长-0.75%。世界粗钢产量比上年减产2160万吨。CRU钢铁指数下降到99年1月的历史最低点75。

第五阶段,触底反弹,历时16个月(1999.2-2000.6)

99年初世界经济反弹带动钢价反弹,99年全球粗钢产量和消费量同比分别增长7.44%和8.05%,达到历史新高。

第六阶段,持续下跌,历时18个月(2000.7-2001.12)

2000年下半年开始国际经济开始下滑,2001年美国“9.11”事件使得美国经济和世界经济步入严重不景气阶段,全球经济增长仅2.4%。产能过剩共同引发国际钢价大幅度下跌。2001年下半年,薄板创下20年来价格最低,国际上大量钢厂亏损和破产。

第七阶段,强劲上涨,历时33个月(2002.1-2004.9)

2002年全球经济进入新一轮增长周期,美国“201条款”钢材反倾销措施引发国际贸易壁垒,引发了供求关系出现有利变化,钢价开始反弹。在“中国需求”的带动下,此轮钢材价格长时间、大幅度高涨。在中国需求的带动下,全球钢铁工业首次遭遇原燃料的货紧价扬,全球钢价在资源短缺、成本上升的推动下屡创新高。

第八阶段,掉头下行(2004.9- )

随着世界经济的放缓,钢价过高带来的需求下降,同时尤其以中国为首的全球钢材供给量的快速上升,钢价进入下跌周期。

图:国际钢价周期和浦项股价周期比较

资料来源:新疆证券研究所,finance.yahoo.cn,www.cru.com

2.3 股价提前反映钢价小周期

分析上述8个阶段的股价表现,我们选取全球经营的浦项制铁作为比较依据,从与米塔尔和纽柯公司股价表现来看,浦项制铁在全球钢铁业的代表性较强。

我们通过截取同一时间钢价和股价的表现来论证我们之前提出的观点“钢价是股价的先导,股价提前反映钢价”。

通过比较分析,我们得到以下认识:

1、平均来看,短周期时间一般在4年,上涨2年和下跌两年。从指数成立以来至今,钢价下降和上升周期有延长的趋势。

2、钢铁股价格提前半年反映钢价:阶段2表明,股价提前半年反映钢价阶段性高点;阶段3在钢价进入低谷半年前,股价开始从低谷反弹;阶段4 ,在钢价的持续上升中,股价继续大幅提升,但却先于钢价见顶前半年进入调整,在钢价进入阶段性最高点的时候,股价已经跌去1/2左右;阶段5,在钢价逐步进入指数成立以来历史最低点的时期,股价却在提前半年开始反弹,随着钢价长时间的持续升温,浦项的股价继续大幅度提高。

3、最后一个周期,股价与钢价并不反映该趋势。如,股价并没有提前反映钢价见顶,同时在钢价进入大幅下跌后,股价并没有大幅度下跌,与米塔尔和纽科的股价比较,后两者也没有反映该规律。我们认为,原因可能在于:国际资本市场对本次钢价上涨的认识不同于前几次,本次钢价超长时期、超大幅度上涨使国际钢铁业积累了巨额利润,同时即使调整到目前价格水平,众多钢铁公司盈利水平仍然不错,更关键的是普遍预计第四季度国际钢价将反弹。我们认为,即使钢价在第四季度出现明显反弹,但钢价阶段性下降趋势仍然难以改变,但这种认识成为共识后,国际钢铁巨头的钢价暴跌必将来临。

3. 国内钢铁行业运行规律

中国钢材价格从1993年6月份最高点开始不断下行,1999年4月(热薄板)和2000年3月(螺纹钢)分别达到最低点,2000年5、7月稍有反弹后又掉头向下,2001年12月底与世界钢材价格指数同时达到另一低点,2002年开始进入疯狂上涨阶段,中国钢材价格基本在2005年3月底4月初达到最高点后开始进入下降通道。

但由于国内股市发展时间短,且2001年以来制度性的缺陷使得估值标准混乱(图8表明不受流通改革的影响的马钢H股价格跌幅小于A股),加上国内经常有宏观调控等影响因素,因此钢铁股价格对钢价的反映与国际市场规律有些不同,如图1,在复苏期,国内的钢铁股价格一般在钢价出现反弹趋势时才出现反弹,但在提前反映见顶方面的规律是一致的。尽管2004年4月份钢铁股价开始暴跌很大程度受到宏观调控的影响,但却是实实在在的对钢价将下跌所表现出来的担忧。总体来看,国内钢铁股价格趋势和钢价趋势基本上一致的。而且我们认为,随着国内证券市场的逐渐成熟,国际市场的规律也将适用于国内。

4、国内钢价下跌周期预测

通过上述分析,预测国内钢价本轮下跌的时间跨度和跌幅就非常重要了。综合国内外钢铁供求情况分析,我们认为2007年上半年国内钢价可能会形成底部,而后进入新一轮上涨周期。

4.1 国际钢价的影响

未来2年,全球经济增速放慢,对基础原材料的需求将下降,因此国际钢材价格虽然会有波动,但已经处于下降通道是必然的趋势,因此指望通过国际市场来带动国内钢价的可能并不切合实际,我们认为,即使有波动也是阶段性的反弹。

4.2 供过于求时代来临

中国黑色冶金工业固定资产投资2002年同比增长50%,2003年同比增长87.2% ,2004年达到1780亿元.同比增长26.9%。2003~2005年炼铁能力增长9400万吨,炼钢设计能力增加1.2亿吨,到2006年钢材将具备4亿吨以上的产能,这些产能将陆续在未来2年释放,今明两年是在建产能投产达产的高峰期。

2004年以来的宏观调控使得国内钢铁需求大幅度下降,2005年上半年的供求数据表明,除了冷轧薄板还是卖方市场外,其他各种品种均已经产量过剩。8、9月份中厚板、大型材价格的进一步大幅下滑就是对其严重供过于求的反映。中国的经济周期在2003~2004年处于高峰期,预计2005年后的GDP增长率将下滑。通过分析带动钢材消费的主要因素:基础建设投资、房地产建筑,随着调控措施的落实,基础建设投资在2004年以来得到很大的压制,投资增速得到较大的减缓,由于基建投资和政府换届关系明显,我们预计随着2007年地方政府更换,在“新官上任三把火”的推动下,基建投资将重新启动;房地产受房价下降预期的影响,房地产开工面积缩减明显,加上完工商品房交易量的低迷和未来两年房地产竣工面积的增加,存货商品房将对房价构成较大压力,我们预计经过调整的房地产投资将在2007年重新启动。

我们认为,未来我国钢铁的问题不再是“产能过剩”,而是产能利用率的问题,取决于国内钢厂的减产政策。目前部分乐观的看法是:认为国内钢厂将能通过控制产量来稳定钢价。但我们认为难以乐观,主要原因是:国内钢厂的行业集中度仍不高,没有经历过供过于求,加上“保本销售点”因素,各产商博奕可能在钢厂尽快释放产能,这将使钢价波浪式下降。

钢材价格=成本+一定的利润空间,广义成本包括原料采购、生产、销售、管理等所有方面的支出费用。在供求平衡的情况下,价格在成本之上,高出的部分即利润空间由买卖双方对市场的控制力决定。厂家不会轻易减产甚至停产,只要亏损额度低于固定成本支出,厂家就会倾向于选择继续生产。当价格降到供需平衡重新确定后的价格(保本销售价格)下时,反弹将出现。另外,钢价下跌将促使原材料价格下跌,钢铁生产成本下降将使部分产能恢复生产,于是平衡又被打破,因此,供需平衡是一个动态的过程,在供大于求的前提下,由供需平衡确定的价格重心将不断下移。

2003、2004、2005年上半年钢铁行业获得较为丰厚利润,将有利于帮助钢铁行业在钢价下降趋势中御寒,我们认为有以前的现金流帮助,各钢厂不会采取限产的措施,我们预计随着新投产机组的折旧增加和钢价的继续下跌,预计2007年上半年将才可能出现钢价低谷。

4.3 8月钢铁数据不佳导致近期钢铁股走势落后于大盘

8月份,国内生铁产量达到2809.06万吨,日均产量为90.61万吨,环比增长1.48万吨,粗钢产量达到3045.63万吨,环比增加121.25万吨,增长率4.14%,值得注意的是粗钢日均产量达到98.25万吨,较上月均长3.91万吨。比二季度日均95万吨又增加了3万余吨。钢材产量达到3269.49万吨,环比增长133.37万吨,增长率4.25%,日均产量达到105.47万吨,环比增长4.3万吨,日均产量创本年度新高。各类品种产量增长率在23--35%之间,而当前生产资料市场需求普遍疲软,7月下旬以来中厚板和型材的连续下跌是对上述数据的主要体现,且钢材品种间合理价差的因素将使薄板等品种价格下降压力加大。

我们认为,第四季度国内钢材产量将继续大幅增加, 而市场需求疲软,供需矛盾更趋激烈的前提下,钢铁总体价格水平向低处滑行,目前欧美地区钢价反弹对国内钢价仅仅起到略微缓和的作用,却难以改变供给过剩的基本面情况,这也正是在钢铁股走势远落后于大盘原因。

5、投资建议

综上分析,我国钢铁股在第四季度和2006年上半年的投资机会仅限于反弹,且这种机会除了来源于基本面因素(钢价反弹、原材料降价等),更多的将来源于股市制度性改革。如在股改方案的创新中,有一种把优质集团资产注入股份公司和股改相结合的思路,这种方案既解决了集团资产上市获得融资,又解决股改,因此如果方案设计得当,理应得到市场的重点关注。在钢铁行业中,有这种需要且实施准备工作较充分的公司有:鞍钢新轧、太钢不锈、新钢钒,另外酒钢宏兴、八一钢铁、济南钢铁作为上市公司本身也可以考虑该种思路。

爱华网

爱华网