海王星辰上市背景

海王集团于1995年在深圳成立了海王星辰医药有限公司。1998年,海王集团成立了深圳海王星辰健康连锁店有限公司(海王星辰健康),作为控股公司持有海王集团在海王星辰的股权,立志于将海王星辰发展成为全国性医药连锁药店。在成立之初海王星辰主要通过发展店面数量实现规模扩展,并于2004年底成为中国营业店面数量最大的医药连锁药店。

2004年是海王星辰成立的第十个周年,在海王星辰发展历史是非常关键的一年,这一年海王星辰与高盛签订对赌协议,向其私人配售所募集的2500万美元资金是成就其2007年11月9日海王星辰登录纳斯达克的动力之源。截止2004年,海王集团想通过海王星辰收获中国医药连锁药店产业已经苦苦守候了十年,不但一无所获,海王星辰还一直在亏损(表一)。但问题不仅仅是海王集团失去了对海王星辰的耐心,而且是海王集团自身也一直陷入财务困境,无法再继续为海王星辰的发展继续输血。

表一:海王星辰资产负债表 单位:千元人民币

数据来源:海王星辰公告

在这样的背景下,海王星辰不管选择走什么样的道路,其首要任务就是实现独立发展,而这只有一个目的,即上市融资。海王星辰最早于2002年就开始对外透露其欲海外融资的意图,并吸引了包括华润投资、和黄集团,以及香港中资机构和香港本地财团等境内外机构投资者。海王星辰的意图非常明显,先通过股权融资实现规模扩张,再登录资本市场实现投资回报。那海王星辰究竟是如何吸引到国际大投行高盛、如何与之合作,最后如何上市的呢?

研究发现海王星辰最初的治理结构是吸引高盛入股的关键因素之一,与高盛签订对赌协议的拼死一搏的勇气是海王星辰后来极速扩展的动力之源,海王星辰独创的OEM采购体系是海王星辰实现盈利的主要措施并使其满足了上市的盈利要求,为了规避国内法律对外资控股医药连锁零售企业不得超出49%的规定所做的巧妙安排是海王星辰海外成功上市的重要保障。

2007 年11 月9 日,海王星辰连锁药店有限公司登陆纽约证券交易所,以每股16.20 美元的价格发行了20625000 股美国存托凭证,募集资金约3.34亿美元,海王集团董事长张思民身价暴增近70 亿元。

向高盛私人配售

在2004年重组之前,海王集团持有海王星辰健康93%股权,海王星辰管理团队持有海王星辰健康7%;同时,海王星辰健康持有海王星辰医药85%股权,管理团队持有剩下的15%股权。海王星辰的这种公司治理结构以及这种治理结构下的管理模式是高盛非常欣赏海王星辰的关键因素之一,它非常符合高盛将与其签订的对赌协议对公司治理安排的要求。海王集团虽然是海王星辰的大股东,但海王星辰的董事长和总经理一职一直由公司的创立者之一的朱丹担任,公司的经营决策一直主要由朱丹一人决定。海王星辰这种治理结构和管理模式可以说为高盛入主之后行使控制权提供了极大的空间和便利。

作为对高盛私人配售计划的一部分,海王星辰于2004年8月进行了第一次重组。海外星辰健康与海王星辰管理团队于2004年8月分别成立了海王星辰商务与海王星辰电子,并分别将各自在海王星辰医药上的权益转移至两家公司。转移之后,海王星辰医药由海王星辰商务持有65%,海王星辰电子持有35%。同时,海王星辰健康也将其在地海王星辰区域公司的权益转移到海王星辰商务和海王星辰电子。

在2004年8月13日,张思民在英属维吉尼亚群岛组建了中国海王药店控股有限公司(海王BVI),在2004年8月20日,海王BVI在加曼组建了中国海王星辰连锁药店有限公司(中国海王星辰),同时发行115百万普通股,其中107.8百万股发行给海王BVI,占总股本的93.7%;剩余的股份发行给中国星连锁公司,该公司由海王星辰管理团队在BVI群岛组建。在2004年9月,中国海王星辰收购了海王星辰商务和海王星辰电子的所有权益之后,成为海王星辰集团的控股公司。

2004年10月6日,成立于加曼群岛的中国海王星辰连锁药店有限公司(海王星辰)与高盛资本有限合伙2000等高盛集团五家附属机构(高盛)签订了“股票购买协议”,向高盛进行私人配售。

根据招股说明书提供的资料显示,高盛分二期投资了2500万美元以每股0.5美元的价格收购了海王星辰5000万A系列可赎回可转换优先股,占海王星辰总股份的30.3%。

双方在签订“股票购买协议”的同时,还附加签订了作为股票购买协议的附属或者先决条件的“基于财务表现额外对价授权”、“赎回协议”等一揽子协议,即所谓的对赌协议。

<小标题>对赌内容之一:关于EARNOUT协议

作为股票购买协议的附属条件,海王星辰和高盛还签署了“EARNOUT协议”,协议规定,自“股票购买协议”生效起至2014年10月5日前,高盛有权以每股价格等于股票面值(即每股0.0001美元)的价格购买根据海王星辰2004年的财务表现计数的额外对价授权,即根据海王星辰2004年财务表现计算的一定数量的A系列可赎回可转换优先股。

根据EARNOUT协议,如果海王星辰2004年业绩的财务指标没有满足协议的要求,高盛将可以以每股0.0001美元的价格额外获得最多1500万股的A系列可赎回可转换优先股。

基于2004年财务表现的额外对价授权A系列优先股数量的计算方法为:第一期投资总额除以稀释每股价格后超出第一期投资中高盛所同意购买的A系列优先股总额的结果。

也就是说,根据海王星辰2004年财务指标计算的稀释每股价格只有在等于高盛第一期投资时的股权收购价格0.5美元时,高盛所获得的额外对价授权才会为零。

而根据EARNOUT协议中每股稀释价格的计算方法,海王星辰2004年的各项财务指标中额销售收入、EBIT和EBITDA三项指标都必须在2003年的基础上增长41.67%以上,所计算出来的每股稀释价格才会等于0.5美元。换句话说,也就是高盛对海王星辰2004年的增长速度要求为41.67%,海王星辰2004年的发展只有不低于这一增长速度才能达到高盛的要求。

($40,000,000+adj)*0.5$

稀释每股价格=------------------------------------------

$60,000,000

其中,Adj=$20,000,000和AdjA,AdjB,AdjC三项的平均数

AdjA=整数1和分数X中较小的一个,分数X为海王星辰2004年销售收入超出540,000,000元部分除以225,000,000

AdjB=整数1和分数Y中较小的一个,分数Y为海王星辰2004年EBITDA超出18,600,000元部分除以7,750,000

AdjC=整数1和分数Y中较小的一个,分数Z为海王星辰2004年EBIT超出5,100,000元部分除以2,125,000

<小标题>对赌内容之二:关于投票权协议

根据“股票购买协议”的规定,作为高盛投资海王星辰的先决条件,双方签订了“投票权协议”。

根据“投票权协议”,海王星辰及海王星辰集团各公司的董事会将由五名成员构成,其中由高盛指派的代表占两名,由海王BVI指派的代表占两名,作为海王星辰管理层代表的海王星辰CEO占一名。

但如果2005年,海王星辰实现的净收入(net revenue),息税前利润(ebit),以及扣除利息、税项、折旧及摊销前盈利(ebitda)没有达到协议规定的要求,且高盛仍然持有海王星辰的任何股权的话,则触发WORK-OUT条款,那么海王星辰及海王星辰集团各公司的董事会成员将由高盛决定,也就是说海王集团将可能失去对海王星辰的控制权。

“投票权协议”对海王星辰净收入、息税前利润,扣除利息、税项、折旧及摊销前盈利的要求为:

净收入/RMB1,320,000,000,

息税前利润/RMB30,000,000,

扣除利息、税项、折旧及摊销前盈利/RMB80,000,000

以上三项之平均数低于70%,则触发WORK-OUT条款

如果说高盛对海王星辰2004年的增长指标的要求是硬性规定,高盛对海王星辰2005的财务指标要求相比而言灵活了不少,虽然也在WORK-OUT条款中对净收入、EBIT和EBITDA三项指标列出了明确的数量要求,但给予了海王星辰一定的灵活性,但同时也给出了高盛能够接受的最差情况的极限,即每项指标的平均完成情况不能低于70%。

然而,这样灵活的要求并不表示高盛对海王星辰2005年的发展要求较宽松,实际上海王星辰要完成这一任务的难度比完成2004的任务困难得多。假设海王星辰2004年的净收入、EBIT和EBITDA三项指标刚刚好都是赠了41.67%,如果海王星辰在2005年使这三项都达到高盛的最低期望值,那么海王星辰在2005至少要实现净收入增长20.78%、EBIT增长190.66%,EBITDA要增长112.52%。虽然高盛对海王星辰的这三项指标只有平均增长的要求,但由于对EBIT和EBITDA两项指标的增长要求较高,高盛对海王星辰2005年的增长要求并不轻松。这主要是由于海王星辰一直处于亏损状况,而海王星辰要完成上市要求必须实现盈利,这就要求海王星辰在EBIT和EBITDA两项指标上有较快的增长。

此外,通过解读这一协议,还可以难理解为什么海王星辰最初的治理结构和管理模式对高盛很有吸引力,以及为什么海王星辰原董事长兼总经理朱丹及其继任者钱舜尧的离职。因为通过这一协议安排,高盛将可以保证自己的意志有效彻底的贯彻到海王星辰的管理层,以及在必要的时候实现对海王星辰的全面控制。

<小标题>对赌内容之三:关于赎回协议

作为高盛投资海王星辰的先决条件,双方还签署了“赎回协议”,以保证在海王星辰没有办法完成任务的情况下,高盛能够收回最基本的投资回报。

协议规定,如果到高盛第一期投资海外星辰第四周年为止,高盛仍然持有海王星辰不少于1200万股A系列优先股,且海王星辰仍然没有完成IPO计划,或者相关法律或者政府机构要求海王星辰进行重组或者禁止、阻碍其进行IPO,高盛可以要求海王星辰按照每股基本价格将其所持有的所有A系列优先股全部赎回,并且对高盛根据“股票购买协议”所投资的金额按照每年8%的复合增长率给予补偿。

而对于IPO的定义,协议规定一个有效的IPO是指,对海王星辰IPO前的评估价值不少于2.5亿美元,扣除各项费用之后,IPO所募集的资金不少于5000万美元。这也就是为什么网上流传高盛要求海王星辰在2008年前后要开2000到2500家店面。根据高盛2500万美元收购海王星辰30.3%股权计算,高盛入股时价值8250美元,从8250美元增长到2.5亿美元刚好翻了3倍,以2004年底海王星辰共计有668家店面计算,那么到上市时海王星辰应该有2000家以上的店面。

在对赌协议的压力之下,从2004年协议签订到2007年登陆纽交所上市,海王星辰一路狂奔,企业规模急剧扩展,营业店面总数从2004年的437家发展到2007年末的2002家,店面规模扩张了5倍(详见《新财富》2008年第五期《张思民:海王星辰极速狂奔》)。

通过OEM采购实现盈利

在通过店面扩展满足对赌协议对企业规模发展的要求的同时,海王星辰的发展还必须满足协议对盈利的要求,因为与高盛的对赌协议的要求之一是在规定的期限内实现一个有效的IPO,并且通过IPO登录资本市场融资也是海王集团对海王星辰的期望,而IPO上市对企业是有盈利要求的,所以海王星辰实现规模扩张的同时还必须实现盈利。

海王星辰实现盈利的主要措施是对既有的采购体系进行改革,手段之一是采用新的OEM采购体系。海王星辰的OEM采购体系是指海王星辰以自有的品牌商标和包装设计向医药厂商采购特定药品,医药公司则按照规定的规格采购原材料接受OEM委托进行生产。

因为OEM采购的药品使用的是自有商标,海王星辰可以将药品生产商分摊于产品上的各种广告费用、促销费用,以及分销商的利润边际等各种成本从OEM产品中剔除出去,使采购产品的成本降低到最大程度。海王星辰招股说明书提供的资料显示,通过使用自有商标进行OEM采购,其产品毛利能够达到40.6%以上,大大高于原有的采购体系。(详见《新财富》2008年第五期《张思民:海王星辰极速狂奔》)

截至2007年末,海王星辰共计在1356种商品上使用自有商标,而这一数字在2006年为1020种。2007年第四季度,自有商标商品的销售收入占总收入的21.0%,贡献毛利达到31.6%;2007年全年自有商标商品销售收入占总收入的18.7%,贡献毛利达到30.7%。2007年,海王星辰营业收入增长 12.8%, 达到 RMB19.5 亿元,净利润增长了989.3% 达到 1.482 亿元,同时毛利率提高到 44.1% ,相比而言2006年只有 35.1%。

由于自有品牌药品OEM采购时的价格谈判权跟药品采购的数量有直接的关系,因此可以预期随着海王星辰店面数量的增加和营业规模的膨胀,OEM采购的成本价格可望进一步降低,进而海王星辰的毛利率水平将进一步得到提高。

图一:海王星辰收入与支出构成变化 (单位:千元)

二次重组海王星辰

海王星辰自成立以来,主要通过海王星辰医药开展业务,并于2004年8月重组之后转变成外商独资企业,由于中国大陆法律对外国投资者投资于拥有超过30家药店并通过多种渠道采购获得所销售的多品牌药品的企业的所有权限制于不得超过49%,海王星辰于2007年5月进行了第二次重组。通过这次重组,海王星辰商务、海王星辰电子和海王星辰药业将它们在海王星辰地区公司的全部或者部分权益转移给了两家在中国大陆新成立的公司,深圳海王星辰信息技术服务有限公司(海王星辰IT服务),和深圳海王星辰管理咨询有限公司(海王星辰管理咨询),它们分别由zhouliping和Tufeng全资持有,两者都是中国大陆公民和海王星辰的职员。2007年5月重组之后,海王星辰商务和海王星辰电子都不再直接持有任何海王星辰地区公司的股权。

海王星辰集团总计有11家使用“海王星辰”商标的地区公司分布于中国大陆各地,他们都是海王星辰实施全国性连锁药店战略而建立或者收购的。

2000年,宁波海王星辰公司建立

2001年,大连、汉周、四川、深圳、广州海王星辰成立

2002年,上海海王星辰成立

2003年,江苏海王星辰成立

2005年,青岛、天津哈微型车建立,同时收购了山东海王星辰。

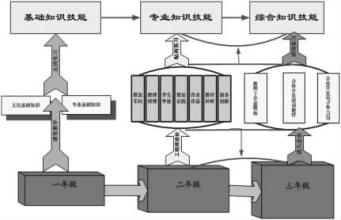

2004年重组之前,每家海王星辰地区公司由海王星辰药业和海王星辰健康所持有。2007年2007年5月重组之后,海王星辰药业将其在海王星辰地区公司的权益限制于49%,而海王星辰健康则完全退出在地区公司的股权,重组后的公司结构如图二所示:

图二:海王星辰2007年5月重组后的组织架构

注释:1). 潍坊海王星辰向海王星辰地区公司提供商品采购服务

2). 云南海王星辰是海王星辰集团合并子公司,运营海王星辰在云南省直接经营的药店。海王星辰医药持有云南海王星辰40%的股权。云南海王星辰的资产、债务与经营结果被合并入公司统一财报,因为公司在法律上和对其业务的独特的控制与管理。

为了遵从中国法律的相关规定,海王星辰在不得不将自己在每个地区公司的权益限制于49%的同时,又通过与被合并的公司实体的合约安排来管理运营这些公司,它们包括了海王星辰地区公司,海王星辰IT服务,海王星辰管理咨询。

通过这些合约组合安排,海王星辰新的公司结构即符合了中国法律对外资投资控股中国大陆药品连锁零售企业的相关规定,又实现了通过BVI控股公司海外上市的目的。经过巧妙设计的控制权结构安排,海王星辰通过一系列的合约组合能够继续对地区公司有效的实施法律上的和独特的控制,同时又保留了所有的风险和经济利益。

<小标题>通过协议安排保留地区公司风险和利益

<物流服务和信息技术支持协议>该协议由海王星辰医药与海王星辰地区公司签订,生效于2007年5月28日。在该协议之下,海王星辰将为各地区公司以及他们经营的药店提供物流服务、信息技术支持和管理咨询服务,以换取基于每家地区公司年度毛利计算的每年服务费用。物流服务和信息技术支持协议的有效期限为10年,除非海王星辰药业主动以书面的形式通知地区公司关于此协议不再续约,否则该协议到期后将以一年为单位每年自动延期一次。

<商号许可协议>该协议由海王星辰医药和各地区公司签订,生效于2007年5月28日。在该许可协议之下,海王星辰授予各地区公司及其经营的各个药店非排他性的商号与商标使用许可,用以交换基于各地区公司年度毛利计算的每年的许可费用。协议的有效期限为10年,除非海王星辰药业主动以书面的形式通知地区公司关于此协议不再续约,否则该协议到期后将以一年为单位每年自动延期一次。

<供应协议>该协议由海王星辰医药和各地区公司签订,生效于2007年5月28日。在该协议之下,海王星辰医药是各地区公司及其经营的所有药店所销售的所有产品独家供应商。各地区公司的采购价格由海王星辰基于主流市场情况每月决定一次。海王星辰每月通知各地区公司一次下个月适用的商品采购价格。海王星辰还拥有调整任何当前月采购价格的任意决定权。协议的有效期限为10年,除非海王星辰药业主动以书面的形式通知地区公司关于此协议不再续约,否则该协议到期后将以一年为单位每年自动延期一次。

通过以上三个协议,海王星辰集团公司得以在销售商品采购供应、物流与信息技术支持,以及销售产品商标与营业店面商号等主要经营环节上对各地区公司实施有效的管理和控制,进而保留其经营收益流和营业风险等。这些协议保证了海王星辰在法律上退出对地区公司的控股权的同时,又保留了对各地区公司经营上的收益流权控制,从而保证了地区公司与集团公司在经营上的整体性和统一性,进而为海王星辰的海外上市提供了保障。

爱华网

爱华网