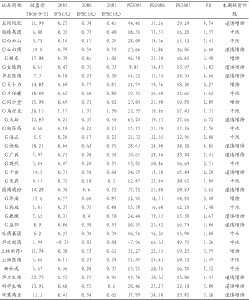

最新的统计数据显示,2005年前4个月整个化学工业共实现产品销售收入35431622万元、利润总额2032768万元,分别较上年同比增长30.16%与86.47%。可以说,整个化学工业依然处于行业景气的发展阶段。作为国民经济支柱产业的化工行业,基本处于石油化工长产业链中的中下游。一方面,需求的拉动促成了化工行业的景气发展,但另一方面,原料价格的上涨无形中构成了化工行业发展的成本压力。 化工肥料与化学农药为农药化工两大主要子行业,其中化肥包括氮肥、磷肥与钾肥三大主流品种,而农药分别有杀虫剂、杀菌剂与除草剂三块业务之别。某种意义上,探讨化工肥料的成本因素,其核心将主要集中于尿素的成本分析;而作为目前全球销售额最大的农药品种,草甘磷有理由被作为农药成本分析的主流品种。 原料成本占主导地位 据《中国石油和化工经济分析》产品表观消费量统计数据,2004年我国化肥施用量中,氮肥占比高达65%,而尿素在氮肥、化肥中占比分别高达60%与39%。另一方面,从尿素生产路线角度,我国煤头企业产量在尿素总产量中占比超过60%。无论从企业家数及实际产量,煤头氮肥名副其实占据了国内生产量的大半江山。由此,作为国内“化肥第一股”的煤头尿素企业,湖北宜化(000422)有理由被选择为分析样本。而作为国内最大的农药上市公司,新安股份(600596)有理由被选择为农药行业选择样本。 从湖北宜化与新安股份的生产成本构成可以看出,原料成本占据了整个主营成本的绝对部分。对于农用化工行业,制造费用约占20%-30%。具体地,化肥生产过程中煤炭(或天然气等)及电力基本占有生产成本的60%,而农药生产过程中各种有机中间体原料占有其生产成本的60%以上。可见,原料及电力已构成了农用化工生产成本的主体。相比较,能源(煤炭、天然气)及电力供给及价格波动将对化肥企业的生产经营产生重要影响,而全球石油的价格波动必将通过影响化工中间体的供需而最终对农药生产成本产生影响。

原料议价呈弱势特征

我国尿素生产以煤炭原料为主,但反过来,煤炭的下游消费却不是以氮肥为主。事实上,我国煤炭的下游消费大部分集中于电力消耗,其消费比重接近60%;而包括尿素生产在内的整个化工行业对煤炭的消费比重仅约6%。因此,从对化肥生产的上游煤炭议价能力角度,化肥行业无疑处于明显的弱势地位。对于农药行业,由于其原料多为化工中间体,从而使农药的原料消费很难在单一化工中间体上形成相对集中的消费特征,相应很难提高对上游原料的议价能力。

由于原料成本占据农化企业主营成本的主导地位,而农化行业的原料消费边缘化特征及自身的产业分散特征决定了其对上游原料的弱议价能力,从而农化行业无形中便成为了原料价格的相对被动接受者。某种意义上,在“成本危机”的产业链背景下,农化行业的原料成本压力只能体现于自我化解或外在的下游转移。因此,把握农化价值趋势,其核心便在于:探寻成本缓解路径。

自我消化多渠道

其一,在原料成本整体上涨的市场环境下,拥有自身原料资源优势的公司将是公司生产过程化解成本压力的最好路径。

其二,我们不容忽略的是,化工生产除了原料成本外,电力等能源成本往往也占据相当比重。在电价上涨及电力瓶颈显现的经济环境下,“触电”农化企业无疑将成为最大的受益者———自备电厂使相关企业免受外部市场电价上调的不利影响,而反过来却享受“成本推动型”产成品价格上涨带来的利润空间。

其三,既有业务的规模扩张将有利于公司规模效益的实现,从而会相应降低单位费用,不失为缓解成本压力的又一路径。

其四,我们应注意到,有些公司的规模扩张不是在既有业务基础上进行,而是源于从既有业务的上游与下游进行拓展或相关产业协作生产。特别地,在原料成本压力背景下,以拓展上游原料业务为出发点的公司必将通过打造上下产业链一体化而实现原料的自我供给,最终达到缓解成本压力的目的。

最后,对于2004年及2005年有技术改造计划并能完成的公司应引起我们的重视。

总之,从对原料成本的自我消化能力角度,笔者认为:资源优势、自备电力、规模效益、协作生产与技术改造是农化企业化解“成本危机”的重要手段。事实上,湖北宜化是利用当地水电资源并拥有自备电力、不断进行规模扩建及技术改造的典型化肥企业,而新安股份则是协作生产的农化典范。

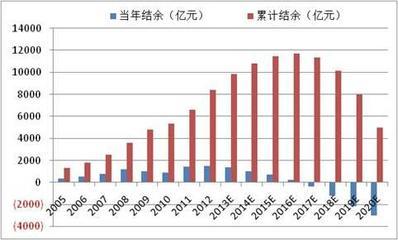

湖北宜化自上市以来利用配股等再融资资金陆续进行了尿素扩建及技改项目,实现生产过程的规模效益及节能降耗,另外,我们注意到,太平洋热电有限公司为公司于2001年收购的唯一控股子公司(持股36.5%,享有56.5%权益),该公司主要生产电力及蒸汽,其所生产的蒸汽主要供本公司生产使用,其所生产电力除用于本公司生产用电外其余直接上华中电力网并外售。可以说,热电联产的“太平洋热电”解决了公司生产用电等后顾之忧。表现在财务指标上,所有这些成本缓解路径使公司尿素毛利率稳步提升,并使其近年来尿素毛利率平均水平处于同行(煤头氮肥)前列。

新安股份横跨化学农药与化工新材料两大化工业务,重要的是公司能将农药草甘膦与新材料有机硅的生产废液通过相互循环再利用进行协作生产,成为通过协作生产实现节能降耗的化工典范。相比较,新安股份两块业务毛利率稳定于同行前列。

下游转价辩证看

我们注意到,占据国内60%以上的煤头尿素生产企业的生产原料煤炭的供应紧张与价格上涨已直接推动了尿素市场的持续景气。因此,成本传导效应的分析实质上也是探寻农用化工成本缓解路径的重要渠道。

尽管化肥与农药的上游存在差异,但其下游却具有类似特征,即农业是农用化工的最直接下游产业。但事实上,作为农业大国的我国,农业生产总体上保持相对稳定发展状态,需求增速相对有限。因此,从下游需求角度,农用化工的发展也将呈现相对平稳运行状态,很难出现明显的价格波动特征。然而从上游成本推动角度,则化肥与农药表现出明显的差异性。

化肥行业产品相对单一,2004年的统计数据,我国氮肥产量占化肥总产量的65%,而同类同质的尿素产量占氮肥产量的60%;作为磷肥主导产品的磷酸二铵目前全球也仅有57、61与64个养分点三种同类品种。与此同时,我国尿素生产产量主要集中于广为分散的中小煤头企业,而事实上这些中小煤头企业的综合能耗普遍较高。统计显示,2003年我国煤头大氮肥综合能耗为1929公斤标煤/吨,较相应全国所有大氮肥1372公斤标煤/吨明显为高,更何况中小煤头氮肥企业的综合能耗这一指标将更缺乏竞争力,而恰恰这些综合能耗较高的中小煤头企业的氮肥产量却占据了国内氮肥产量的大半江山。因此,原料成本的上升将直接导致中小煤头企业的产量减少,从而必然推动尿素产品的价格上升。某种意义上,从纯市场角度,我国化肥行业具备向下游的价格传导能力。

对于农药行业,其与化肥生产大相径庭。首先,农药品种名目繁多,很难形成大市场容量的主导性农药品种。事实上,目前世界上共有农药品种2000余个,而作为商品的品种也达800种,其中销售额上亿美元的品种已有40多种。多品种的农药2004年我国市场容量为47亿元,而相应仅单一尿素就占65%的氮肥品种市场容量就已达97亿元。与此同时,我国的农药产业集中度明显偏低。2004年排名前5家农药企业的合计产量仅占全国总农药产量的14%。2004年统计数据,我国共有化学农药生产企业650家,全年农药产品实现销售收入合计471083万元,平均每家企业的产品销售收入仅725万元。可见,产品的分散及企业的分散化使农药企业缺乏对上游议价能力的同时相应呈现出对下游的弱转价能力。“成本危机”下的弱转价能力使农药类上市公司毛利率呈现下降趋势。

不过,我们应该注意到,作为支农特征的农用化工受政策性因素影响较为明显。特别对于具有价格传导能力的化肥行业,出于从农民利益考虑,在“成本危机”背景下的政策性因素集中表现为限价政策及相关配套措施,譬如增值税先征后返、财政补贴、对化肥生产用煤进行限价以及给予化肥企业优惠用电等。这就是说,化肥行业具有转价能力,如果政策限价则必然伴随政策扶持的同时出现。

转价路径体现价值

总体上,我们认为,农用化工在“成本危机”背景下,其成本缓解路径主要在于通过利用资源优势、自备电力、规模效益、协作生产与技术改造等手段进行自我消化,特别农药行业更是如此,而化肥行业则具有一定的转价能力,但政策因素的存在,使化肥行业出现了向下游转价与政策扶持并存的外在成本缓解方式。

爱华网

爱华网