“万点论”是我提出来的,七年1万点肯定没有问题,七年两万点也没有问题,但是你说9月份你跟股民宣传股市万点,随后年底大调整,这就是一个人在误导了。

我认为主权基金投资海外资本市场并不是合理安全的选择。我主张中国的主权基金必须投向能源基地,而且加大实物投资的比重,并且主要投资于中国周边国家。

真正的危机是根本预测不出来的,很有可能就是在经济最好的时候发生。政府要做的就是赶快救市,有应急措施,反危机措施,不让危机蔓延。

今年正确预测股市走势的人其实不多,年初绝大多数机构都只看到3000点,但有一个人是例外的,那就是作为经济学家杨帆。

他在2007年1月28日就公开宣布,由于人民币升值等利好因素的影响,2007年的股市可以上6000点!作为一个研究汇率的专家,从1994年开始预测人民币升值,到了2007年还坚持把它作为股市上涨的基石,能够准确预测今年的点位,杨帆也说,很多时候大方向是对的,但也要有点运气。

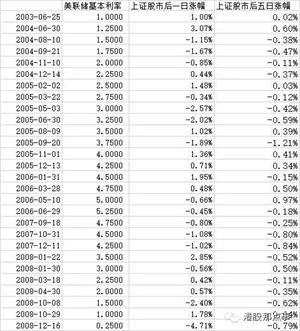

对于2008年的走势,杨帆前日接受本报记者采访时表示,明年不太乐观,“不确定性太多,如果未来美国突然加息,国际资本外流,中国的股市将面临较大考验。”但他还是相信政府的应急能力,只要外汇流动管理得好,2008年的股市还是没有问题的。

谈汇率

人民币对美元莫超6:1

南都:从1994年开始,你就认为人民币应该升值,你的判断依据是什么?

杨帆:人民币升值压力的真正根源:是可贸易品与非贸易品价格双重运动。传统理论假定所有产品都可进行国际贸易。实际存在大量不能参加国际交换的“非贸易品”,在发达国家可以被忽略,在发展中国家就不能不考虑。

一般性谈论相对购买力平价,没有区分贸易品和非贸易品,许多人误用通货膨胀率,以为两国通货膨胀率之比就是相对购买力平价。通货膨胀率的依据是消费物价指数(CPI),以食品、住宅水电服务和各类消费品为主,大部分是不能直接出口的“非贸易品”。通货膨胀率再高,也不是可贸易品价格变动的反映,不对汇率产生直接贬值压力。

根据经济理论,可贸易品出口成本上升导致可贸易品价格提高是汇率贬值主要根源。国际经济学的“可贸易品价格”,是指可直接参加国际贸易的进出口商品价格。

而我国工资在出口产品成本中只占10%,即使因通货膨胀而提高,也不会对汇率有明显影响。其次是设备折旧和原材料,分为进口和国产两部分。进口价格由国际价格、汇率和关税决定,国内价格以工业品出厂价格近似表示,而不以消费品价格表示。国内通货膨胀率提高,滞后于设备和原材料价格的上升大约一年。

目前,国内可贸易品价格相对于非贸易品不断下降;发展中国家出口产品价格相对于发达国家不断下降。中国和美国如果有相同的通货膨胀率,人民币将有升值压力,因为两国可贸易品与非贸易品的相对变化不会相同。

南都:你认为人民币会升值到什么程度呢?

杨帆:人民币应该继续实行逐步小幅度升值,两三年内中间价争取最高不超过6:1.中国长期以来存在着经济结构不合理和出口部门的过度膨胀,外汇储备急剧增大,收入差距扩大等经济问题,这些都与人民币汇率低估有密切关系。

要实现长期经济增长势必要对产业结构做出调整。淘汰高成本生产企业,进一步优化产业结构已成为迫在眉睫需要解决的问题。

谈股市

七年内两万点没有问题

南都:对于2008年的股市你怎么看?会有风险吗?

杨帆:这两天我脑子休息不下来,就是2008年股市极大的不确定性,以前还是有点确定的,人民币对美元中间价将会到6:1甚至到5:1,一年升1元,七年中国GDP每年增长10%,七年翻一倍,这个是绝对确定的。

目前非主流的思想是,明年上半年股市有很大的风险,就是美国经济不好,流动性突然收缩,或者是美联储突然地加息,导致资本突然外流,资本从中国向美国流,这种情况出现了就糟糕了。我的观点是跟所有主流人的想法是不同的,如果有人恶意操作的话,就是在奥运之前,而且这种可能性也是有的。如果考虑这一点的话,早一点推出股指期货比较好,因为我们股指期货是平衡风险的。

2008年有可能出现外国资本突然回资,像亚洲金融危机那样的情况在2008年是有可能出现的,这种情况就是系统性风险。在非系统风险中,基金的运行要比股市强,大多数散户都不可以。但是有系统性风险的时候,基金经理的操作也可能是错误的,散户只有10%能赚钱。但也不必要过于担心,因为我们政府还是可以救市的。

南都:今年年初你就预测2007年股市要上6000点,后来果然验证了,而当时几乎所有的机构最高只看到3500点。目前又有人在鼓吹万点论,你怎么看?

杨帆:“万点论”是我提出来的,七年1万点肯定没有问题,七年两万点也没有问题,但是你说9月份你跟股民宣传股市万点,随后年底大调整,这就是一个人在误导了。

大多数股评都是随大流,这都是受“均衡论”的影响。股市是不均衡的,跌起来没有底,涨起来没有顶,不是你想象的均衡。经常有人在里面操纵使坏,你受骗了,他说“谁让你听我的,我说的是仅供参考,不负责任”,他们永远有理,永远没有错误,错了也不是他的错。

南都:不确定性太多带来的系统风险可以避免吗?

杨帆:最近有一本书《货币战争》,到处讲美国人有阴谋,他编了一个故事,预测美国要崩盘,但是绝大多数的人不信这个事。但现在美国就出现了次贷危机。

真到崩盘的时候,没有人可以预测的,预测崩盘都不会崩盘,比如这次美国房地产崩盘就没有人预测到,苏联瓦解没有人预测到。亚洲金融危机只有克鲁?德曼预测到,但他受到中国主流派、中国著名经济学联合围剿,说根本不可能有这种事。真正的危机是根本预测不出来的,很有可能就是在经济最好的时候发生。政府要做的就是赶快救市,有应急措施。

谈宏观经济

中国GDP七年内翻番

南都:创业板的设立将成为明年资本市场的一大热点,你怎么看创业板设立的意义?

杨帆:在中国经济长期向上发展的过程中,将政府财政向技术创新倾斜非常重要。

目前,技术创新的主体不能是外资,也不可能是民营资本,因为民营资本无力承担研发高科技的重大风险。有人说可以利用资本聘请工程师过来,但是高科技研发风险之大凭民营企业是无力承担的,除非他们下一代出去学习技术,在美国硅谷呆了十多年回来,这才叫核心团队和核心竞争力。在这些基础上通过创业板将技术与资本进行对接,通过风险投资把国家战略与民营资本结合起来,进而推进经济向更高水平发展。

我认为创业板必须尽早推出,以营造技术创造财富的氛围,有许多国内工科学生出国留学多年之后在壮年回来用技术创业,正是我们国家发展所急需的。美国纳斯达克虽然产生过泡沫经济,但也同样诞生了微软和Google这样的技术型巨头,中国也需要具有这样的核心竞争力。

南都:面对国内日益增多的外汇储备,将这部分资产用于何处成了经济学界讨论的热点话题。你怎么看中投基金的投资方向?

杨帆:基于周边国家经验,我认为主权基金投资海外资本市场并不是合理安全的选择。

我们看日本,由于日元升值导致海外资产便宜,因此日本投资者大量涌入美国投资地产,而之后美国经济出现滑坡出现银根紧缩,房价下跌造成的损失相当于日本10年积累的贸易顺差。目前人民币面临升值压力的情况与此前日本很相似,因此政府目前要特别警惕国内经济的泡沫和过热。

在中国外汇储备不断增加的情况下,将这笔钱投向美国从战略上看是错误的,我主张中国的主权基金必须投向能源基地,而且加大实物投资的比重,还要考虑地缘安全因素,主要投资于中国周边国家,如东南亚、中东和澳洲等。此外,金融制度方面创新必须取长补短,而不是全盘拿来,美国次按危机投射出的信号便是美国的金融制度也存在重大隐忧,而作为金融体制并不完善的新兴国家必须时刻警惕金融风险的出现。南都:目前舆论所关注的焦点在于中国经济过热的程度有多高?此外,人们更关注的问题还在于中国高速的经济增长究竟将持续多久?你怎么看这一问题?

杨帆:从宏观经济的基本假设来看,储蓄等于投资。目前中国经济发展的一个重要因素就是得益于人口红利,就是中国人基数大,人口年轻,而年轻人的储蓄率高,因此经济整体的投资相当强劲。此外经济学的另一个假设是经济的增量比存量重要,而在具有大量年轻人口群体的中国,经济增长的动力便显得格外强劲。

根据统计数据,中国人口老化的极限将在2019年左右来临,因此至少在此前中国经济维持高速增长并不成问题。目前由于宏观调控抑制过热,中国GDP的增速稳定在10%-11%左右,这一速度将至少延续到2019年左右。而按这一速度,在7年时间里中国GDP翻番是没有问题。

人物简介

杨帆,1984年毕业于吉林大学日本经济研究所,获得世界经济硕士学位。曾任天津开发区研究所所长,国家物价局涉外价格司任进出口处副处长。1995年入中国社会科学院研究生院读在职博士,1999年获经济学博士学位。现为中国政法大学商学院教授。杨帆已经发表论文上千篇,著作15本,总字数超过1000万字。据有关统计,杨帆在发表文章的数量和被转载的数量,在国内经济学家中居全国第一。他的研究领域涉及宏观经济,国际金融,涉外经济,特别是汇率理论。同时涉及社会,文化,国际问题研究。 总策划:宋繁银 总统筹:谢艳霞 本期执行策划:谢艳霞万勇 戎明迈 本版采写:戎民迈 罗克关 本版摄影:本报记者 姬东

爱华网

爱华网