现在是一个关键时刻,在美元币值出现大幅波动的同时,亚洲各国经济却在经历严重通胀和资产价格泡沫的困扰,而越南的资产价格泡沫“率先”显示出破灭迹象。要知道金融危机的爆发,资本的大进大出是非常重要的原因。

要防止上世纪90年代亚洲金融危机的重演,我们应特别关注近年来亚洲国家的资本流向变化的环境和条件,这对加深危机认识和有效地防范,是非常重要的。 资本进出存在三大现象 认真分析亚洲国家的资本流向变化的环境和条件,我们注意到三个方面可能引起资本的大进大出,进而引发经济危机的现象。 首先,亚洲新兴市场经济的资本流进流出与美元汇率密切相关。数据显示,上世纪80年代末到90年代中,美国经济低迷,美元的有效汇率持续下降。正是在这一段时间,新兴市场特别是东南亚国家,有一轮长达五年的资本流入时期。90年代中期美国新经济开始发展,美元开始升值,新兴市场的开始资本快速流出,资产价格泡沫迅速破灭,爆发了亚洲经济危机。 2001年,受新经济危机和9?11事件的影响,美国经济金融周期调整,美元开始对主要货币持续贬值,2003年新兴市场的资本开始再次大规模流入,而且超过90年代的流入规模。在这一轮美元贬值的阶段,中国也在2004年开始大规模资本流入。如果此次美元走势再次反转,新兴市场的资本流向会不会改变,什么时候改变,亚洲会不会再次爆发经济危机?这些是非常值得注意的问题。 其次,资本流入都是一个相对缓慢的积累的过程,但是资本的流出的特点,第一是快,第二是规模大。上次亚洲金融危机,资本流入持续5年之久,但是在危机爆发前后,1996-1997年间,泰国资本流出占GDP的15%;韩国占GDP的9%。亚洲国家在危机前,资本流入平均占到GDP的3.5%,但流出的比例却大大高于3.5%,使多年的经济发展瞬间化为乌有。曾多次发生资本大规模流出危机的墨西哥,在1981年-1983年资本流出达到其GDP的18%;而在1993年-1994年其资本的流出也占到了GDP的12%。 在美元走势变化的关键时候,资本的大规模的流出,非常容易摧毁最脆弱的经济。目前,亚洲许多国家,如韩国、泰国、印度、越南、印度尼西亚等,在连续多年升值之后,已经连续累积了5年的资本流入,经济面对严重的通货膨胀和资产价格泡沫。比如此次“率先”发出危机信号的越南。其货币越南盾两个月贬值2.6%,资本市场指数1-5月下跌了55%,主要城市房价下跌50%。目前,亚洲部分货币开始出现对美元贬值的态势。韩元、泰铢、卢比、比索2008年以来分别对美元贬值6.04%、5.58%、1.55%、1.89%。亚洲许多国家的资本流向已经再次随着美元走势的转变开始流出。第三,此轮新兴市场资本流入有新特点。上世纪90年代的资本流入是以债务形式流入为主,这一轮资本的流入是以证券投资资本为主。证券投资资本的投机性很大,而且与直接投资资本的根本区别是变现快,流动性大,具有快进快出的特点。泰国政府在2006年9月,曾经突然宣布过一次对证券投资资本进行更严厉的管制政策,其主要原因就是流入的投机性资本规模超出了其所能承受的程度,对泰国经济和市场秩序带来了非常不安定的因素。印度政府在去年11月份,也有过一次类似的管制行动。虽然后来因为方式的问题,这两次管制没有达到预期的效果,泰印都没有继续执行管制禁令,但两国政府冒着极大的风险紧急出台管制政令,说明证券投机资本的干扰,对其经济、社会的稳定产生了非常不利的影响。特别是泰国政府,当年投机资本的恐慌性流出,引发从泰国开始的亚洲金融危机,对泰国来说是刻骨铭心的。

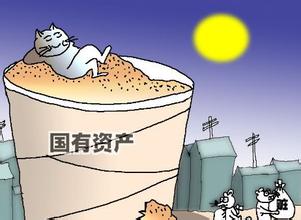

中国所面临的金融风险

我们认为,亚洲的经济危机重重,美元走势的改变带来资本流向的转变,非常容易像1997年的亚洲危机一样,成为点燃危机的导火索。 中国从2004年开始,资本流入大幅增长,在4年多的时间,外汇积累到1.8万亿的世界之最,这决不意味没有风险。比如,QFII流入的资金规模,换算成人民币占GDP的0.3%。但是,去年其持有的股票市值是2000多亿人民币,占GDP的0.9%。所以,就QFII一项,资本的流出最高可能是流入规模的三倍。如果加上多年直接投资未汇出的利润,规模可能更大,一旦发生资本流出的触发因素,资本流出的规模可能是惊人的。特别是那些赌人民币升值而流入的资金,汇率的差价一定使得这类资金的流出规模大大高于流入规模。 中国目前的资本账户的开放已经很大,个人换汇可以每人五万。按照现在的汇率1美元对6.93元计算,只需要不到12.5万亿人民币,就可以完全兑换1.8万亿美元的外汇储备,我们有17万亿居民储蓄,有20多万亿企业储蓄,中国绝不可以对大规模资本流出掉以轻心。 中国这一轮的资本流入是否是证券投资资本流入为主目前有很多讨论,对于快速积累的外汇储备也有很多根据官方数字的分类计算。各种计算都显示有几千亿的非贸易、非直接投资的资本流入。证券资本流入占GDP的比例,比较确定的计算,只有QFII的0.9%的比例。其他几千亿非贸易资金和非直接投资的资金并没有确切的去向和数据,不敢妄下判断。但是问题必须提出来给予必要的关注。 妥善应对,危机可以化解 值得庆幸的是,中国有四大免受危机影响的屏障。第一,我们吸取了亚洲金融危机和日本泡沫危机的教训,高度重视了资本流入的控制,特别是对投机性资本流入资产市场的控制。提前调整了资产价格的膨胀,在泡沫的形成过程中,刺破了泡沫。并没有给大规模的资本流入在资产市场上兴风作浪的机会,资产价格的风险大大降低。第二,大力度的综合政策组合,把通胀水平控制在一个可承受的水平上。第三,三年前开始了汇率机制的改革,汇率和经济体制的弹性大大提高,经济的调整能力大大加强。第四,在国内外诸多不确定因素和突发性因素的冲击下,保持了经济稳定增长的局面。面对美元走势的改变可能带来的资本流向的改变,只要我们能够进一步控制资本的大规模流出,我们就能在比1997年更大的开放环境中,顺利渡过危机。 我们认为,在美元贬值态势的转变还没有完全稳定之前,中国实际上要“两防”,即要防热钱继续流入,又要随时防范资本大规模流出。而在美元趋势明朗以后,则要防止热钱以中国高通胀、房地产和其他资产价格泡沫等等情况为理由,引导人民币贬值预期,推动资本大规模流出。亚洲金融危机的时候,华尔街通过各种方式不断发出信息,强调亚洲经济危机的严重性,调动资本加速流出亚洲,流向美国,加剧了亚洲经济危机的影响,推动美国新经济的发展。 另外,不能对周边国家的危机掉以轻心。如果周边国家出现严重危机,我们应立即制定和宣布外汇管理的应急机制。为防范大规模资本流出,不应排除在必要的时候启动资本管制的应急措施,包括征收外汇兑换的“托宾税”,延长资金境内停留的时间等等比较严格的资本管制措施,以避免资本大规模流出引发经济危机。要知道,应急机制不是倒退,这是必要的应急管理方式。我们有权启动紧急预案,保护我们自己的利益。 作者:左小蕾 中国证券报

爱华网

爱华网