为什么这么小的罪行会受到这么重的惩罚?

在每一个国家的经济结构中,都有可能存在着一种机制,它能将微小的经济政策错误转化为巨大的经济灾难。这个东西就是国家资本结构的缺陷。迈克尔·佩蒂斯在《中国经济存在软肋吗——国家资本结构陷阱与金融危机》中,详细地阐述了他的独特见解。

迈克尔·佩蒂斯指出:“对于一个国家来说,正是国家资本结构——作为外来破坏性冲击力量的传送机制——决定了外来冲击是会演变为经济发展的兴奋剂,还是一场可怕的梦魇。一场可怕的金融危机往往意味着这个国家的资本结构存在着巨大的问题。”(《中国经济存在软肋吗——国家资本结构陷阱与金融危机》P163)

针对金融危机给发展中国家带来的巨大损失,经济学家圭勒摩·卡沃(Guillermo Calvo)曾经指出:“为什么这么小的罪行会受到这么重的惩罚?”

专家为金融危机找到的原因

戴维(David Folkerts_Landau,国际货币基金组织前任全球资本市场总监)认为,国际金融市场的行为是金融不稳定性的最不重要的来源,新兴金融市场面临的主要问题在于经济政策错误以及所带来的市场失衡(1999)。

圭勒摩·卡沃(Guillermo Calvo)认为,墨西哥的危机已经证明了国际收支平衡危机不仅仅是由“诸如经常帐户或财政收支的失衡引起的,并且可能在根本上和该国金融体系的自身弱点有关。”

马丁·沃纳(Martin Werner.墨西哥前任财政部长)指出:当股票的剧烈调整加剧了市场信誉的崩溃时,墨西哥当局错误地将注意力集中于流动资金的匹配失衡,而不是股票市场失衡之上。

鲁宾(Robert Rubin.美国前财政部长)认为,导致金融危机的主要因素之一短期借贷数量过多,从而加深了国家面临经济危机时的脆弱性。我们所得到的教训是:政府为长期借贷提供更多的扶持是值得鼓励的。

格林斯潘认为:票据期限匹配失衡是亚洲危机的来源。(1999年5月20日)

多恩布什指出:“当我们讨论到发生在墨西哥、俄国、巴西和亚洲的现象时,很多人无法接受这样一个简单的解释:这些金融危机的根本原因是国家资产负债表的设计失败、汇率政策和政治因素。”(1999)

接近答案的一种分析——银行体系

如果一个国家的银行系统资产净值不能够覆盖信誉风险或资产负债匹配失误所带来的损失,那么这个国家就容易爆发金融危机(David Beim. 2000)。具体的传导过程是:由于国家银行系统对于外来破坏性冲击的无法吸收,从而导致国内金融市场上受到冲击,并且在某些方面形成了一个恶性放大的自我循环过程,最终促使该国资本市场陷入瘫痪,金融危机也得以爆发。

明斯基认为,经济发展周期和经济危机不是由外来冲击或是失败性宏观经济政策导致的,而是经济自身发展必经之路。

应该重视国家资本结构的先天不足的问题

在以往的金融危机中,大家习惯于把金融危机的原因归结为政治或者经济政策,或者短期政策失误,或者是外汇体制,或者是脆弱的金融体制。还有的学者把它归咎为资本全球化导致借贷双方的压力增加。也有的认为是索罗斯等投机分子的阴谋。其实,这些都不是真正的原因。真正的原因是国家资本结构的先天不足。

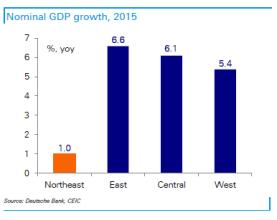

为什么金融危机没有波及到一些国家,而另外一些国家却受到严重打击呢?这里,一定存在着一种内在机制,它使得一些小的冲击演变为严重的金融危机。如果一个国家系统性地存在倒置型资本结构的话,它违约的可能性就高。一个国家倒置型资产结构表现在短期外债偏多,一旦市场发生变化,就无法应对。

融资方式为什么是倒置型的呢?

关键在于现金流入和现金流出之间的倒置型关系。

随着经济的好转,资本输入国本币升值,与此同时,还伴随着资产价格上升,国内收入增加。由于借的是外币债务,如果本币升值,那么外币债务实际上是下降的。因此,随着经济的好转,在本币升值的前提下,外债的成本是下降的。

债务偿付受利率和贷款的利差影响,尽管债务数额没有减少,但是,由于外币相对于本币贬值,借款者的成本相对减少了。

短期外债也确保了借款者的融资利差随着债务到期日的临近而减少,这是因为借款者的贷款利差在不断改善。借款者每一次再融资的时候,融资利率都会在一个更低的水平上。因为贷款者针对借款国家更高的信用水平减少了加在利率上的风险升水。

这实际上是一种信用的自我强化过程——如果外债情况好,那么,一切都好,好得不得了!一切都很好。OK!但是,有一天,市场发生变化。这种高度依赖短期资本流入维持的增长将受到打击。

必须高度关注市场风险和波动性

如果外部环境恶化,现有债务的成本就会自动上升。这与外部环境好转时成本自动降低的原理是一样的,情况刚好是反过来。

全球环境的恶化,造成借款国家本币的贬值,资产价格降低,收入减少。然而,债务成本是以外币计算的,所以,实际上,外债成本是上升了。

现在,短期外债使借款者的融资利差随着债务到期日的临近而增加,这是因为借款者的贷款利差在不断恶化。借款者每一次再融资的时候,融资利率都会在一个更高的水平上。因为贷款者针对借款国家更低的信用水平增加了加在利率上的风险升水。

金融放大效应,“变压器”原理。信用原则:晴天送伞,雨天收伞。这种融资安排非常奇特的效果。在你好的时候,让你什么都好,好的不得了。让你扩张,几乎是无限制地扩张。在你坏的时候,让你什么都坏,坏得一塌糊涂。让你收缩,几乎是无限制地收缩

爱华网

爱华网