(与天津师范大学会计系聂玉芳共同完成)

2007年11月13日,东航与新加坡航空、淡马锡签署了正式的H股认购协议,此次签订的官方合同中的条款与三方在2007年9月2日签署的协议内容相一致。东航将以每股3.8港元的价格向新航和淡马锡分别定向增发12.35亿和6.49亿股H股,并以同样价格向东航母公司东航集团定向增发11亿股H股。认购完成后,新航和淡马锡将分别持有东航增资扩股后总股的 15.73%和8.27%的股权。而东航集团将认购11亿股东航新发行的H股,将股权比例维持在51%。

而在2008年1月7日,已在二级市场通过中航吸纳东航12.07%H股的国航抛出每股不低于5港元的价格来竞购东航。最终使得东新合作方案在第二天(1月8日)的股东大会上被74.7%的反对票所否。

新航3.8港元/股的出价与国航的5港元/股的竞价形成了鲜明的对比。如此价差不禁让我们思考:东航身价究竟几何?而东航在新航和东航看来又价值多少,能让二者的出价如此悬殊呢?

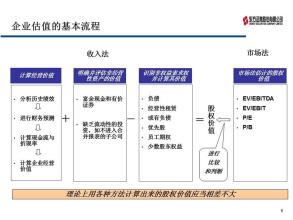

东航身价几何?

东航的2007年年报披露其净资产为35.68亿元。央企在前些年的并购中,基本上是“估值看净资产、考核看净资产、融资贷款还看净资产”。然而,这些做法显然是不合时宜的了,众所周知 ,无形的价值的潜力巨大,是决不容忽视的。当然,同样是央企的东航的价值不仅仅是净资产的价值——35.68亿元,还包括其巨大的无形价值,表现在品牌、市场准入、航线资源、所处的长三角的市场优势等方面。

品牌价值

下表是对东方航空的品牌价值评估的过程,采用了Financial World方法,基于财务要素,主要加入了反映品牌市场业绩和市场竞争力的若干评估新要素。

2007年1-11月份,航空运输业累计实现主营业务收入2418.2亿元,成本费用为2272.5亿元,利润率为6.03%.其中航空公司实现主营业务收入1750.6亿元,成本费用为1651.0亿元,利润率为5.69%.而东航2007年的营业利润率为0.14%.由于评估是站在整个行业的角度,所以把营业利润率取为0.06。但是南航和国航2007年的营业利润率分别为3.83%和10.04%,因此南航和国航的实际品牌价值会比189.60亿和200.45亿略大。2007年6月,国航被世界品牌实验室评为中国500最具价值品牌,品牌价值为235.23亿 。

由于2007年东航注册地在上海浦东新区、香港的子公司适用的所得税税率为15%、17.5%。其他的子公司均为33%。基于其主要的18家子公司的税率,得到东航在2007年的所得税平均税率为29.3%。

强度系数,即强度倍数(Brand Strength),其决定了品牌未来的现金流入能力,是根据Interbrand品牌强度7因子模型估计得来。品牌因子(领先度、稳定性、市场类型、国际化程度、品牌趋势、品牌支持、品牌保护)的打分越高,那么品牌的竞争力越强,品牌的获利年限就越长。所以,强度系数的计算方法可以将品牌因子转换为获利年限。根据大量的调查,英特品公司得出强度系数的取值范围是6-20。虽然近来由于公司内部的管理水平原因,对公司会产生一些不利影响,但考虑到其仍然是行业前三大航空公司之一,东航“沪港商务”精品航线和京沪快线有一定的品牌优势,我们假定东航的强度系数为15。同时参考2007年南航和国航的品牌价值,可以得出东航的品牌价值为138.45亿元。

市场准入

根据2005年1月15 日起施行的《公共航空运输企业经营许可规定》第七条,设立公共航空运输企业应当具备的条件有:“不少于3架购买或者租赁并且符合相关要求的民用航空器” “不少于国务院规定的注册资本的最低限额” “具有符合民用航空规章要求的专业技术人员”等等。

2007年12月,经中国民航总局批准,海南航空向大新华航空出租3架飞机。拟租出的飞机均为B737-800型飞机,机号分别为B2637、B2652、B5089,租期暂定为1年。单架飞机租金50万美元/月,保证金100万美元/架。若按首付保证金和第一月租金来算,租三架机号分别为B2637、B2652、B5089的飞机,大约需要450万美元,按2008年4月25日人民币汇率6.9949计算,大约合人民币3147.7万元。目前国务院的注册资本最低限额为8000万元。再加上其他条件需要的资金估计为2000万元。现在申请开办一家航空公司大约需要1.3亿元左右。

然而,由于航空运输业是资本密集、科技密集的行业、利润率不高,又面临较大的安全风险,真正办一家航空公司并不容易。尤其,最近几年我国航空运输事业迅速发展,保持了16%以上的年均增长。2007以来,航空运输总周转量累计同比增长19.6%,达到近年来的最高水平。随着行业的快速发展,专业技术人员、空域资源和机场保障能力不足等问题日益突出。鉴于此,民航总局从2007年8月开始实施市场准入收紧的宏观政策。在2010年之前暂停受理设立新航空公司的申请,对设立新航空公司增加更加严格的审批条件。

因此,总体来讲,航空业市场准入的门槛还是比较高的。

长三角市场优势

东航的基地在上海,地处我国经济最发达、最活跃地区之一的长江三角洲,具有得天独厚的地理优势。以航班班次占有率统计,2007年东航分别占虹桥与浦东机场的36.97% 与29.36%。目前,东航占上海市场41.1%的份额,而国航、南航、上航分别为10.7%、16.2%、18.7%(如下图所示)。据中国民航总局统计数据显示,2007年,全国各机场共完成旅客吞吐量38758.6 万人次,华东地区占30.3%,华北、东北、中南、西南、西北地区分别占17.1%,5.6%,25.5%,15.1%和6.3%。其中,上海浦东机场和虹桥机场全年的旅客吞吐量为2892万和 2263万人次,仅次于北京首都机场(5361万人次)和广州白云机场(3096万人次),居第三和第四位。同时也拥有丰富的国际客户资源,上海作为我国的金融、贸易中心,频繁的商务活动、旅游业的兴起及居民消费不断升级等因素,均促成了上海蕴含着丰富的运输资源和高端客户资源。

数据来源:中金公司研究部

而且,2008年的奥运会和2010年的上海世博会均将成为航空业高速增长的重要推动力。日本和韩国在经济起飞之后,为提高其国际影响力,均举办过奥运会和世博会。日本在1964年和1970年分别举办过奥运会和世博会;韩国也在1988年和1993年举办了奥运会和世博会,两会在推动两国经济发展的同时,也有力地促进了航空业的发展。日本在两会的10年间 (1964-1973年)和韩国在两会的10年间(1988-1997年),国际旅客量平均国际旅客周转量平均增速分别为25.26%和15.02%,均超过其它时间段的增幅。根据日本和韩国的经验,可以预计2008年奥运会和2010年上海世博会会给航空业的高增长再添动力。并且,2010年将如期在沪召开上海世博会,展期184天,近200个国家和国际组织参展,参观人数将达到7000万人次。而上海作为世博会的举办城市,东航又是世博会的战略合作伙伴,定会是最大的受益者,未来的航空需求增长相当可观。

航线资源

东航目前经营国内外航线467条,形成了以上海航空枢纽为龙头,以西安、昆明为两翼,以国内外110多个大中城市为辐射点的轮辐式航线网络。2007年12月由民航总局制订的全国民用机场布局规划将北京、上海、广州列为国内三大国际枢纽港,这是国航、东航、南航的基地机场;在六个区域枢纽中,东航占据武汉、昆明和西安,国航拥有成都,南航控制乌鲁木齐和沈阳。2007年昆明巫家坝机场和西安咸阳机场的旅客吞吐分别达1600万人次和1100万人次,分列国内机场的第7和第9名。

东航目前经营的351条国内航线,占总数的75.16%,京沪快线、沪港快线为国内航空运输服务的知名品牌。由于基地航空公司在航班时段上享有优先配置权,这也是一种宝贵资源,在上海——北京黄金航线上,东航拥有明显的航班时段优势。目前东航每天往返沪京之间的30个航班中最低折扣为7折,票价是790元,但是很少,一般都是全价1130元。为方便计算票价按1000元计算,按照平均200座的保守估计进行粗略计算,东航京沪航线上年收入为:1000*200*365*30航班=21.90亿。同样在利润丰厚的“沪港商务”精品航线上,东航与国泰下属的港龙航空各占50%的市场份额。2007年东航经营的18条沪港航线,占总航线数的3.85%,实现了27.51亿元的收入,占总收入的6%。目前东航每天往返沪港之间的14个航班,加上停经上海飞往香港的16个航班,总数达到30班,座位数在3500个左右。

在国际航线市场上,目前东航主打亚太地区的中短程航线,主要是日韩航线以及少量的欧美航线;国航则主攻欧美航线,其占欧美航线的80%份额;而南航则固守着东南亚中短程旅游航线。2007年年报显示,东航共经营467条航线,国际航线98条(其中包括14条国际货运航线)占21%。而国际航线的营业收入为160.20亿元,占总收入的37%。

东航的净资产35.68亿,再加上其在品牌、市场准入、长三角市场优势及航线资源上的无形价值共计 189.16亿,东航价值约为224.84亿元。按东航目前的总股本486695万股计算,每股价值4.62元。新航和国航的出价3.8港元/股和5港元/股,按当前港元兑人民币中间价0.89688元(2008年5月6日)来算,分别为3.41元/股和4.48元/股。很显然,新航的出价过低,而国航的出价比较接近。但是,这只是东航目前本身的价值,而东航对新航和国航分别价值多少,这将有赖于二者与东航结合所产生的协同效应的大小。

国航与东航携手的协同效应

在这场引资战中,国航煞费苦心地追求东航,主要原因有:目前北京作为国际国内复合枢纽,成都为区域枢纽,国航在上海枢纽的控制能力略显薄弱,竞购东航正是争夺上海航空枢纽的资源,巩固扩大其在上海市场的份额,在稳占国际航线半壁江山的基础上,实现其“超级承运人”的梦想。而我们认为国航入股后,东航的管理水平不会有太大变化,而是部分航线的营运能力有所改善。

1、客运业务

东航国内航线客运收入占总客运收入比例02年为46.52%,03—05年维持在55%左右,06、07年保持在62%附近;而国际航线收入比例一直稳定在30%左右;香港地区航线收入比例则呈逐年下降的趋势,从02年的19%下降到06、07年的7%左右。因此国内、国际及香港航线客运收入大致比为6:3:1。

从上述数据可以看出,东航的优势主要集中在国内航线方面,由于东航在07年运输能力的提高,并且开辟了新的国际航线(由06年的74条国际客运航线增加到07年的84条),所以07年国际航线增长率高于国内航线和香港航线的增长率。而国航在国际航线运营及盈利方面具有优势。

同时,国航国际航线主要是欧美航线,东航则主飞亚太地区的中短航程航线,并有少量的欧美航线,因此国航的进入不会是东航在国际航线上的运营效率有很大改善。反而在国内及香港航线方面,由于二者在航线上会有重叠,国航的进入后,和东航会在航线资源上有整合、共享,从而会使部分航线的竞争减弱,对东航国内航线会有一定的改善。

基于以上分析,我们假设国航加入会使东航客运收入的变化如下:

2、货邮运业务

从上表可以看出,2007年东航与国航在货邮运方面实力相当,货邮周转量增长率均在12%左右,之前东航要略好于国航。东航货邮运收入05、06年大致占总收入的18%、15%,07年却降到了7.35%,增长率也由05、06年14%左右降到了07年的9%;同时国航07的货邮周转量增长率也比06年下降了近7个百分点,其主要原因是竞争者增加,市场竞争更加激烈。国航进入后,二者同样会在货运航线上开展合作,整合资源,缓解部分航线竞争压力。

基于上述分析,我们预测东航在2008-2012年各年货邮运收入的增长率为12%、13%、14%、15%、16%。

3、其他收入

东航的其他收入主要来自于地面服务和代售机票服务,占总收入大约在4%左右。国航06、07两年其他收入增长率分别为4.71%和-5.34%;而06年东航其他收入增长率为-12.85%。因此我们假设未来五年东航的其他收入增长率为1%。

通过东航收入构成分析得到,东航客运收入、货运收入、其他收入的大致比例为43:5:2。各项收入增长率预测如下表:

爱华网

爱华网