(股神巴菲特的年复收益率为24.7%;金融巨鳄索罗斯为28.6%,华尔街第一理财家彼得·林奇为29%.要想在金融市场里持续赢利,首先要学会控制风险.不赔钱是可以控制的,而赢利是要靠耐心地等待机会。套利是靠市场的波动而赢利......)

基于管理层对封闭式基金边缘化的不满,又以“封转开+分红”为预期基础,封闭式基金出现了难得一见的套利机会

众所周知,封闭式基金被“边缘化”一直是市场耿耿于怀的伤痛,但苦于确凿的证据难以搜寻,投资者一直有苦难言。对于以前封闭式基金净值长期在面值以下游荡,大家都忍受过来了。今年由于基础市场行情的走好,封闭式基金取得了与基础市场行情总体上涨幅度相当的净值增长率,虽然这种上涨体现不出来多少“专家理财”的风采,但如此高的业绩表现着实刺激市场的敏感神经。 机制扭曲蕴涵机会 目前困扰着封闭式基金市场发展的严重问题从表面看是严重的折价率,参看表1和表2,至10月13日,大盘基金的平均折价率为43.33%,小盘基金的折价率为16.94%,其中,基金同盛的折价率已经达到了49.51%,即打对折。 从深层次来看,造成这种现象的原因在于封闭式基金和开放式基金运行机制的不同。处于追求自身利益最大化的本能,使得部分基金管理公司做出了市场上诟病已久的“边缘化”行为,让封闭式基金受到了不公正的待遇。 在人员配备上,基金管理公司普遍把好的基金经理安排在开放式基金的岗位上;在投资运作的具体操作过程中,部分基金管理公司内定了开放式基金优选交易的原则;在投资运作之后的绩效表现上,很多开放式基金的绩效表现明显地好于封闭式基金;在产生收益之后的分配政策上,开放式基金可以多次分红,而绝大多数封闭式基金却很少分红,有10只基金成立以来从没有分过红,有20只基金近四年以来一直没有分配过红利。在制度上,封闭式基金的利益得不到保障;在部分基金管理公司内部,封闭式基金又受到明显的歧视。在这样一种管理层、管理人都不重视封闭式基金的市场背景条件下,又如何能够引起投资人的兴趣呢?因此,折价是正常的。

截至9月底,管理层已经为封闭式基金召开了至少两次会议,多方位多层次地探讨了封闭式基金的未来发展问题,参会人员包括17家管理封闭式基金的基金公司、国内主要的专业基金研究机构等。这一切表明,在轰轰烈烈的“股改”即将圆满结束之际,封闭式基金的未来发展问题正在受到管理层的高度重视,封闭式基金市场因此蕴涵着较大的投资机会,并在此基础上解决一些历史遗留问题。

分红行情值得期待

封闭式基金在2006年以来的行情中取得了良好的收益,总体净值增长率与股票市场的上涨幅度相当,如果考虑本身不高于80%的股票投资比例,封闭式基金其实已经取得了良好的股票投资收益,总体净值增长率高于50%。

面对如此丰厚的收益,目前只有嘉实基金管理公司公司旗下的两只封闭式基金进行了中期红利分配,其他53只基金至今仍然坚持不分红。从公平对待投资人、及时回报投资者的角度来看,这16家基金公司不分红的做法有值得商榷之处。基金公司不应仅仅考虑自身的管理费收入,更应该从封闭式基金市场长远、和谐发展的角度看待分红问题,如果继续顽固不化,对于封闭式基金的未来发展不利。同时,如果分红只是蜻蜓点水,那也没有实际意义。

《证券投资基金管理公司治理准则》第二条规定:“公司治理应当遵循基金份额持有人利益优先的基本原则。公司、股东以及公司员工的利益与基金份额持有人的利益发生冲突时,应当优先保障基金份额持有人的利益。”这条规定已经对基金分红提出了明确要求,具体问题上,管理层也支持封闭式基金及时、足额分红。

当前很多基金公司辩解,说不分红是因为看好后市行情。但是,如果看好后市行情,为什么要对开放式基金进行分红呢?而且,这种美好的预期其实带有很大的不确定性,虽然各个基金公司都会说长期看好证券市场,但对于在看好过程中的震荡,广大投资者有切实回避风险的需要,而分红就是良好的规避风险的措施之一。

一方面是基金公司可以在不分红的基础上提取更多的管理费,另一方面是投资者可以通过分红降低未来在震荡行情中的风险。这两个方面的利益如何平衡,当然要按照《准则》来执行。目前的基础市场行情已经上涨至年内高位,风险相对增大,及时分红降低基金风险,是专业投资机构的应尽职责。

眼下,封转开已经让相关基金公司感受到了前所未有的压力,这也给相关基金公司提了一个醒,如果再不公平地对待所有的持有人,未来的一切都难以预料。目前及时、足额分红,就是相关基金公司表明态度的最好方式。如果还是执迷不悟,任何发展封闭式基金的想法都永远是空想。

在目前基金净值高于面值的部分里,大约平均有70%的收益属于已实现性质,如果将其中的90%予以分配,投资者将会有不少的收益。后市的封闭式基金分红行情十分值得期待,而且这种分红是不应该等到明年4月份以后的。在此市场预期与要求之下,投资者首先应该重点关注净值较高的基金,其次要关注隐含收益率较高的基金。目前符合这两个条件的主要是大盘基金。

炒作“封转开”

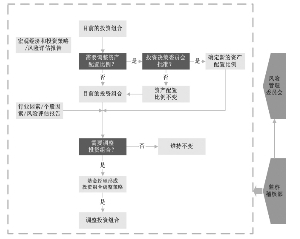

封闭式基金“封转开”(封闭式基金转为开放式基金)过程中所蕴涵的投资机会已经为市场所重视,很多投资者都期望能够在封转开的过程中套利。从战略上看,套利的确存在一定的机会和空间;从战术上看,具体的套利操作又有很多需要认真考虑的细节问题。

参看表1和表2,投资者在选择基金的时候,一要选择到期日比较近的基金;二要选择同等剩余期限下隐含收益率高的基金;三要考虑到自己资金的性质是否适合进行半年期左右,甚至更长时间的投资;四要对基础市场半年以上的行情走势有一个较好的预期。尤其是后两者,如果后两个条件不具备,则不能参与封闭式基金“封转开”行情的套利投资。

表1

表2

就目前市场情况来看,由于第一只封转开基金在“封闭”期限、交易成本等方面的设计对于投资者十分不利,广大投资者暂时应该对于后市的“封转开”套利机会保持谨慎态度。

基金兴业的“封转开”是第一次尝试,市场在“摸着石头过河”,不排除后续“封转开”基金有修改相关条款的可能。在积累了一定经验,认识了一些潜在风险之后,对于某些方案进行适当修改,可以达到切实维护投资者合法权益的良好效果。

按照目前的市场预期,“封转开”只能够带来小规模、较为平缓的上升行情。及时分红,将有可能带来较大规模的行情。

朗盈公司资产管理部 唐辉

2006年10月

朗盈投资管理(北京)有限公司

电话:+8610-64919888-805

手机:+013141247271

MSN:[email protected]

传真:+8610-64919888-808

地址:北京市朝阳区惠新西街18号(100029)

爱华网

爱华网