中国鹏润(HK0493)以88亿元人民币的价格收购国美电器65%的股份,国美电器因而成功借壳中国鹏润,登陆香港资本市场。黄光裕也因这场巨额并购,一跃成为2004年中国首富。这出资本运作大戏中,最枪眼的一幕是国美如何借壳和套现,在纷繁复杂的一系列动作背后,展现了资本运作的魅力和技巧值得我们借鉴和学习。

借壳上市也是一种艺术

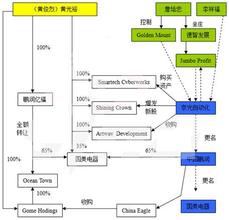

黄光裕的借壳过程采用了国际通行的途径, 先在百慕大或维尔京群岛设立海外离岸公司, 通过其购买上市壳公司的股份, 不断增大持有比例, 主导该上市公司购买黄自有的非上市公司资产,将业务注入上市公司, 经过一系列操作后,壳公司无论从资产结构、主营业务甚至是公司名称都会变化,从而达到借壳上市的目的。

国美电器的借壳过程是分步实施的:

第一步:寻找壳公司,锁定香港上市公司-京华自动化

2000年6月底,黄光裕通过一家海外离岸公司A,以“独立的机构短期投资者”名义联合另一个中介人,以1920万港元的现金收购了原大股东的小部分股份,开始染指京华自动化(0493)。一个月后又通过另一家离岸公司B,再次通过供股方式[1],以现金5600万港元购得原第一大股东的绝大多数股份,从而控制了上市公司-京华自动化,这家公司后来成为国美上市的壳公司。

第二步:增发“公众股”,加强对壳公司的实际控制力度

2000年9月,京华自动化发布公告,以增加公司运行资金的名义,以全数包销的方式,增发3100万股新股,公司总发行股本增至18800万股。本次配发的股份数量,折合公司已发行总股本的19.7%,恰好低于20%,因此,不需要停牌和经过股东大会决议过程,通过这种方式不知不觉中增加了股权比例,这种财技以后被多次用到。

第三步: 京华自动化购入地产,悄然转型

2000年12月6日,京华自动化(0493),停牌发布公告,理由是公司打算发展收入稳定和不间断的物业租赁业务。实际情况是从黄的手中把其持有的物业购买过来。支付的方式是:现金支付1200万港元,余下的1368万港元以向卖方发行代价股[2]的形式支付,每股价格定为停牌公告此事前一天的收盘价略微溢价后的0.38港元。这里需要注意的是,现金与代价股的比例为什么是1200:1368?秘密在于,代价股1368万港元合36003500股,折合公司已发行股份的19.2%,又是恰好不超过20%。

通过这次操作,代价股全部发行后,黄以持股3600万股(16.1%),成为京华自动化的第二大股东。而黄在整个过程中的付出,仅仅是所谓一纸商品房销售合同的债项和乙方股份,而被出售的物业的开发商人正是黄的哥哥——黄俊钦。黄光裕把哥哥的房子卖给了自己化名持有的BVI公司,再把该公司转卖给京华自动化。

第四步:明减暗增,逢低加注——不断增加股权

2001年9月京华自动化再次公告,以增加公司运行资本金和等待投资机会的名义,全数包销[3]配售4430万股新股,新股价格为公告停牌前一天的收盘价折让10%,即0.18港元,募集资金797.4万港元。值得注意的是:本次配发的股份数量折合公司已发行总股本的19.8%,因此,也不需要停牌和经过股东大会决议过程。

第五步:权衡利弊,先将地产装入壳中

2002年2月5日,京华自动化发布公告,增发13.5亿股新股,每股0.1元,全部由黄光裕独资的BVI公司C以现金认购。这标志着黄已决心将其旗下的实业业务装入此壳中。他选择了先装入地产,国美电器是他最值钱的核心业务,当时他正在全力以赴收购内地A股市场的*ST宁窖(600159),而且进展顺利,是否把核心资产拿到香港,他还要权衡两地优劣,选择更好的时机。

而买壳的现金支出1.35亿港元,全部进入上市公司发展地产业务,逐步收购内地地产行业的优质资产,京华自动化的公众股价格在这轮利好消息的刺激下连翻了四倍。

至此,黄光裕和其独资的A公司合计持有85.6%的股份,根据联交所收购守则,触发无条件收购。即要么全部收购剩余的14.4%的公众股份退市,要么为了维持上市地位,必须转让到个人持股比例75%以下。2002年4月26日,黄转让11.1%的股份给机构投资者,做价0.425港元/股,共得7650万港元现金,使其个人的持股比例降低到74.5%,这个减持比例做到了一石三鸟,既保住了上市地位,又实现一股独大,同时套现减压。

第六步:一箭双雕,既实现地产借壳上市,又得到大笔回笼资金,壳公司更名为中国鹏润

2002年4月10日,京华自动化出资现金加代价股合计1.95亿港元,收购了一家注册在百慕大的公司D(由黄光裕持有),而Artway拥有北京朝阳区一处物业权益的39.2%。黄通过上市公司购买自身控制的内地物业资产,得以将上市公司账面的几乎全部现金1.2亿元转入自己的账户,顺利解除收购“净壳”支付的大笔现金的资金链压力,加上26日减持套现的7650万港元,一个月内其现金流入,即约2亿港元。

至此,黄通过先后把左手的三间办公室和物业,倒到右手的上市公司里,套现上市公司现金,使现金链条得以回笼,同时增持股份,白得了一个“净壳”。2002年7月,京华自动化发布公告正式更名为“中国鹏润”,并在地产、物业等优质资产的带动下开始扭亏。

第七步:重组电器零售业务,买入国美的控股公司,国美电器正式借壳上市

2003年初,黄开始重组“国美电器”。将“北京国美”的经营性资产、负债和天津、济南、广州、重庆等地共18家子公司94家门店全部股权装入“国美电器”,由鹏润亿福持有65%股份,黄光裕直接持有国美电器剩余35%股份。此时可以断言,黄在香港市场通过将地产装入壳中淘到第一桶金后,打算将其核心业务——电器零售,再如法炮制一番。

这时已经是万事具备只欠东风了。国美要在香港融资还做了点作业:

在大陆,国美是数一数二的电器零售商,但在香港的名声却不大。2003年11月国美电器在香港九龙岛最繁华的旺角开设了第一家香港分店,占地达2.5万平方英尺,在当地属于超大型卖场。2004年5月国美在香港每周开一店、连开三店,加速了扩张的步伐,国美在香港已经有5家分店,配合媒体宣传造势,国美品牌的其知名度在香港得以大大提高;同时他对全香港电器零售业有很大的影响,连香港电器零售商大哥丰泽电器也倍感压力。至此国美电器不仅在国内,同时在香港也有一定的影响力,这为国美电器成功借壳鹏润打下了很好的伏笔。

2004年6月,中国鹏润(0493)公告宣布以83亿港元的代价,买下拥有65%国美股权的Ocean Town而成为了“国美电器”的第一大股东。国美正式装入壳中,并正式更名为“国美电器”。

明修栈道,暗渡陈仓的套现路径

借壳上市的目的当然是套现。上市以后黄光裕的持股比例达到了74.9%,离无条件收购[4]要求的持股比例只差一个百分点,另外黄手中还有14.598亿股的可换股票,黄光裕的当务之急是抛出股票,套取现金。

解读前两次套现:打探市场,知已知彼

在借壳上市后不到一个月,即2004年7月初,黄光裕开始了国美上市后的第一次配售,计划以每股4.85-6.53元的价格配售5.75亿旧股,计划套现37.5亿港元,而当时国美的股价均在8元以上,配售的前一天股价为8.7元,配售的股价折让超过20%,但却受到冷落,配售失败。并且股价从7月初(也就是配售的消息公布后)股价连续下跌。

在股价连续下跌的情况下,7月中旬,黄又开始了第二次减价配售,售价在4.05-4.85港元,配售股数由5.75亿股,减至4亿股。正当此次配售获得两倍足额认购时,黄光裕却宣布中止配售计划,理由是避免令股价继续受压,投资者蒙受损失。

图1. 国美电器(HK)股票价格2004年6月-2004年9月

数据来源: HTTP://FINANCE.SINA.COM.CN (上图中红色框里股价波动较频繁,这段时间也就是黄光裕两次配售的时间)

其实仔细分析不难看出,这两次的配售是黄光裕打探、了解市场的一次行动,真正的目的并不是为了套现,而是为以后配售定价打好基础。国美电器以88亿人民币收购2.4亿净资产,增值达40倍,按照2003年的净利润1.78亿来计算,此次收购的PE(市盈率)达到了49.4倍,而国内企业在香港IPO的市盈率普遍为10-20倍)。虽然黄光裕一夜间身价抬高了十几倍,但只是黄光裕自导自演的一场戏,要想将手头上的这些代价股和可转换股票变现是最关键的环节,但是黄光裕当时显然很难把握市场,不知道投资者对这次并购的认可度。在黄光裕第一次配售失败的前提下,压低了价格开始第二次配售,从而打探投资者对国美电器的心理底价。所以当第二次配售非常成功的时候,黄光裕毅然中止了此次配售。显然每股4.05-4.85港元的价位与期望的价格相差甚远,配售的最好时机还没有到来。通过这两次的配售使黄对国美股价的真实价值有了一个把握。问题的关键是采取什么样的行动才能提升配售价格。从黄光裕现在持有的股票数量来看,配售将是一条漫漫长路,所以黄光裕在套现前必须采取稳定并抬高股价的举措。

第三次套现:玄机就在通过引入国际机构投资者,增强投资者信心,提升投资价值

l 2004年9月底,黄光裕开始了第三次套现,以每股3.98港元的超低价,将手中3亿股卖给惠理基金、JP摩根和Fidelity三个机构投资者,黄光裕套现11.92亿。

图2. 国美电器(HK)股票价格2004年9月-2004年10月

数据来源: HTTP://FINANCE.SINA.COM.CN

从图上红色圆圈内股价显示,10月6、7日两天股价上涨,从不到5元上涨到6元,涨幅达到了20%,随后股价稳定在6元左右。仔细分析可知这次的上涨是由于惠理基金、JP摩根和Fidelity三大机构投资者的接盘,大大增加了广大投资者的信心,这也是黄光裕的独到之处,虽然配售价并不高,但是引入国际机构投资者明显可以提升国美电器的内在价值。

第四次:水到渠成,黄光裕成功高价套现

l 2004年12月中旬,国美电器以6.25港元的价格成功配售2.2亿股,套现13.75亿港元。

图3. 国美电器(HK)股票价格2004年11月-2004年12月

数据来源: HTTP://FINANCE.SINA.COM.CN

这一次黄光裕可谓是满载而归。以每股6.25港元的价格,比上次的配股价3.98元抬高了57%。套现的时机选择的很合适,此时正值引入国际机构投资者后抬高了国美电器的内在价值,另外国美自身业绩有了大幅的提高,推动了股价的抬升。2004年12月1日国美公布中报,销售额较前一年增长45%,净利润较前一年同期增长189.4%,每股盈利为0.15港元,在这个利好的带动下,国美电器的股票不断稳步上扬。在这次的配售中,共套现13.75亿港元,加上前一次国美电器共套现25亿之多,相比之下,老对手苏宁电器在国内中小板上市募集资金仅4亿多元,这也是黄光裕选择在香港借壳上市的主要原因。

在这一次套现以后,黄光裕的股份已经由并购时的74.9%降到现在的67.5%,同时2005年3月国美电器向大股东黄光裕收购旗下国美家电余下35%的股权,收购价高达60.58亿元,其中10亿元支付现金,余下的50.58亿元将透过发行7.38亿新股支付,则黄光裕持股量将由目前67.5%回增至77.58%,加上黄手中持有的十几亿股可转换股票,为了避开香港关于单一股东持股比例75%限制的无条件收购条款,黄光裕必将把配售套现进行到底,同时坊间传出国美将海外上市的说法,黄光裕的资本游戏大幕刚刚拉起,好戏还在后头。

通过借壳上市来融资与IPO最大的不同在于,资金要在二级市场通过套现方式获得。黄光裕在没有套现前,手中持有的新发股票都还只是一些纸凭证,如果不能以合适的价格转手,就不仅没有任何意义,而且还会因持股比例超过联交所的规定,而必须以市场价格全面收购。初步判断,国美上市时得到溢价超过100%的涨幅,远超出了黄光裕和市场的预测,之后进行的两次套现在高价位上不成功,也证明市场对国美的预期是理性的,但以4~5港元低价位套现也是很难被黄接受的。之后他找到了一个提升股价的方法,即利用国际大的机构投资者,最终得以在6元港币的较理想价位套现,实现了资本的增值。通过在维尔京群岛建立若干个“空壳”企业,购买内地资产,再将该海外公司收购进入上市公司,达到股权比例调整和资产装入的目的,国美的案例给我们描绘了一幅清晰的路径图。

[1]所谓供股,是上市公司董事会受股东大会之命,定向增发已发行总股本20%之内的新股份,该权力使公司实际控制人可以不断增持股份而巩固控制权,该股份的发行定价,原则上以当时该公司股票市场交易价为准,可以略微溢价或折让。

[2]所谓代价股是指西方发达国家全流通证券市场,上市公司最常用的并购支付方式,即收购某一资产时,不以现金支付,而以增发的本公司股份支付,该笔股份的价格,原则上以当时该公司股票市场交易价为准,经买卖双方讨价还价,也可以在交易价的基础上溢价或折让,该笔用于购买资产的股份称之为代价股份。

[3]所谓的全数包销,使“公众”的实际概念呼之欲出,实际上普通公众是不敢在如此低的价位买入的。“公众”增持新股也只能是黄逢低加注的必然选择。

[4]联交所收购守则第26条规定:单一股东持有股份达到75%时,要触发全面收购,即必须向其他所有股东发出收购要约,以市场交易价格,收购全部其他股份后退市成为私人公司

爱华网

爱华网