风险投资是美国金融创新的产物。1946年,由哈佛大学商学院乔治·多里特教授等人发起的世界上第一个风险投资公司——美国研究与发展公司的成立,是世界风险投资史的里程碑,标志着风险投资在地球上诞生。目前,美国风险投资是以机制完善、发育成熟的资本市场为基础上的市场主导型模式。具有以下特点:

1、风险投资机构的组织形式是有限合伙制。依照《合伙企业法》由普通合伙人和有限合伙人按契约组成,典型的有限合伙制风险资本存续期是10年。普通合伙人作为作为资金专业管理人员统管投资机构的业务,提供大约1%的投资,分享20%的左右的投资收益和相当于风隥资本总额2%的左右的管理费,但其承担无限责任。有限合伙人负责提供风险投资所需要的主要资金(大约99%),但不负责具体经营,分享80%的投资收益,只承担有限责任。

有限合伙制之所以在美国风险投资中能够占据主导地位,主要在于它有独特的优势。有限合伙制是人才资本与货币资本的有机统一体,具有专家理财、规模经营、分散风险、科学决策的特点,有限合伙制与高新技术产业发展和新经济形态的需求最吻合;有限合伙人与普通(一般)合伙人的是委托代理的契约关系,在管理模式和运行机制上创新,优势突出。

2、风险投资融资渠道广泛。 风险投资企业资金渠谊广泛,主要包括公共和私人养老基金、抚恤金、退休基金、富人捐赠款、金融保险公司、个人和家庭积蓄、国外投资基金。在二板市场上的投资主体也是机构投资者和相当资金量的个人。

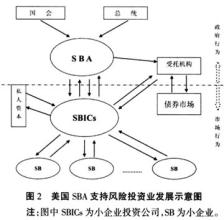

在风险资金融资过程中,美国政府一般不直接投入资金,而是通过扶持手段,如税收优惠、政府补助、信息服务、信用担保等手段给予引导和支持、一方面,利用风险投资的高风险、高收益的特点、通过调节潜在投资者的风险收益来诱导资本融入风险资本投资业;另一方面,通过制定政策法规保护高新技术企业的发展来降低风险投资的风险因素,从而引导社会资本融入风险投资业。

美国风险投资的融资机制是一种民间资金为基础,风险投资企业为中介,金融机构为后援,政府间接参与为保障的多层资融资体系。

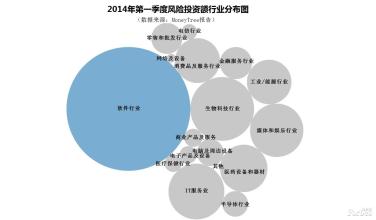

3、 投资对象科技含量高,创新性和专业化强。风险投资主要以高新技术产业中具有增长潜力的未上市的创业公司作为投资对象,以高新技术的创业投资为己任。正如经济合作与发展组织在1983年召开的第二次投资方式研讨会上明确指出的:“凡是以高科技为基础,生产和经营技术密集的创新产品或服务,都可视为风险投资。” 在美国,依据投资对象专业性质的不同形成了计算机软件、生物制药、通讯技术、新材料等专业的风险投资机构,在世界范围内各自的专业领域中寻求投资对象。美国领先的高新技术和丰裕的技术资源为发展风险投资提供了牢固的技术基础。目前,美国75%以上的风险投资集中在微电子、生物工程、信息技术等高新技术领域。

4、投资方式表现为以投资为主,尤其是以可转换优先股和可转换债券为主。风险投资是权益投资,不是一般的金融投资——既不同于为赚取手续费的一般金融服务,也不同于为赚取利息的一般银行贷款,而是通过投资实行资产购买来拥有受资公司的股权,并进行管理、咨询等服务,使资本增值,最终通过股权转让,收回投资资本,井获得投资收益。风险投资不是追求短期利润,而是着眼于长远的权益增长所带来的高额利润;不是通过向成熟型企业投资来获取平均利润,而是通过向创业型或成长型高新技术企业投资来追逐超额利润。

5、政府制定相应的政策给予扶持。美国政府在1958年出台的小企业投资公司法,确定了风险投资者的法律地位。70年代出台了一系列政策,推动风险投资事业的发展:(1)1978年收入法案,将风险企业所得税率由49%降至20%(2)1979年雇员退休保障法修改条例,充许退休基金经理进行较高风险的投资,包括风险投资;(3)1980年鼓励小企业投资法案,将风险投资企业界定为企业发展公司。(4)1980年雇员退休保障法条例,明确风险投资基金经理不能做为投资于该风险资本的退休基金的受信人,给风险资本家更多的自由,也避免了接受退休基金作为有限合伙人所冒的风险。

6、风险投资业务实行职业化管理。在美国从事风险投资的职业人员中大多具有企业家、高级行政长官、投资银行家、律师、会计师等专业背景,从事风险投资职业的时间大多在10年以上,有广泛的社会关系,并与投资对象建立了长期的伙伴关系。一个风险投资公司很少有超过五名的职业风险投资家,通常的情况是一至两名。每个单独的风险投资家一般要经手6~~12个同时进行的项目。

7、退出机制灵活,退出方式多样化。风险投资由于风险大,需要有一个可靠的、灵活的退出机制为其提供多种的、畅通的退出渠道,以保障资本的安全和周转。退出渠道是风险投资正常运转的关键环节,否则,风险投资无法实现投资增值和良性循环。美国风险投资的退出渠道和方式具有灵活性和多样性,主要有:1.在股票市场公共上市。这是风险投资最理想的追求目标,被称为黄金收获方式。美国的30%以上的风险资本是通过从二板市场——纳斯达克股票市场上市交易,转让股权,得以退出。该市场的上市公司涵盖了当今美国所有的科技产业,其中80%—90%是高科技企业。在过去25年中,美国大约有3千家得到风险投资支持的公司在此挂牌上市后,使风险资本从中退出,它为风险投资退出提供了可靠的渠道。 2.企业兼并收购。当受资企业被大公司收购兼并后,原投资的风险资本的股权可以转化成大公司的股票,并可以出售转让。在美国有40%左右的风险资本从此退出。3.股权回购。风险投资机构将所持受资企业股份出售给受资企业及其职工,让股权回归,从中使风险资本退出。4.清算。风险投资机构把资本投入后,如发现受资企业前景不好,发展缓慢,为避免更大的损失,会果断采取清算方式退出,但一般只能收回原投资的60%左右。在美国约有30%左右的风险资本以此作为投资失败时的一种迫不得已的特殊的退出方式,美国风险资本可以根据各自的投资状况,选择上述灵活的、多样的退出渠道和方式。

爱华网

爱华网