论点

产权交易中心的定位先天混乱,在国有产权交易棋局中,它俨然是一个无所不能的超级机构

2004年1月8日,国资委、财政部联合颁布了 《企业国有产权转让暂行办法》(以下简称《办法》)。《办法》中明确规定,国有产权的转让“应该在依法设立的产权交易机构中公开进行”,并且凡是没有按照规定在产权交易机构中进行的交易都应该“被确认转让行为无效”。这里所说的“产权交易机构”,就是最近备受关注的形形色色的产权交易中心(或称“产权交易所”)。

面对数以万亿元计的潜在国有产权转让需求,政府有关部门希望规范转让行为、防止国资流失的心情跃然纸上,出台这个《办法》也是完善法规、负责行政的具体表现。

但是好的初衷未必能带来好的结果,我个人还是对这种无限放大产权交易机构权力的做法抱有极大的怀疑。我甚至认为,如果不对现有产权交易中心的角色和职能加以重新界定,它们将注定和当年计划经济下的计委一样成为有先天浪漫主义缺陷的设计错误,和我们相当多的经济开发区一样成为扶来扶去还是扶不起的阿斗。

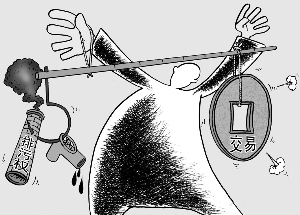

我之所以不看好形形色色的产权交易中心,首先是因为它们定位的先天混乱。我们知道,在资本市场中上市公司的董事会、投资银行、交易所以及证券监管机构,各自扮演不同的角色,行使不同的职能,谁也取代不了谁。但是在国有产权交易棋局中,产权交易中心却俨然成了一个无所不能的超级机构。它是证监会,因为它要确立信息披露的标准并且审核进场交易企业的资格;它是上市公司的董事会,因为它要代表国有股东防止国有资产流失(或者说价值流失),没有它的首肯,达成的交易也可以宣布无效;它是交易所,因为它要提供交易的场所并确立交易规则;它还是投资银行,因为在很多产权交易中心的业务描述里都赫然写着“寻找买方”、“组织谈判”、“价格发现”乃至“起草文件”等本来应该由专业投资银行或律师事务所来负责的内容。

我们却允许领到国资委令箭的产权交易中心集裁判、运动员、教练员、观众乃至收门票和卖水的于一身,成为万能的国资守护神。

如果产权交易中心真能承载这样的重任,那么全球上百年的投资银行历史就应该改写,全球那些富可敌国的超级金融巨头都应该重新规划它们的业务。记得几年前互联网如日中天的时候,曾经有人上演过网络公司拍卖大会的荒唐一幕。现在我们又要制度性地把企业当成瓷碗来卖,认为能有一套放之四海皆准的交易流程,甚至要对交易价格和支付方式进行人为的限制。

颇为有趣的是,前不久一个产权交易中心的负责人在媒体上公然说他们要建立一套企业自动价值评估和信息披露系统。显然,这位人士对企业并购这个行业的特性还不了解。他不会理解,设计一个符合交易要求的自动价值评估系统差不多和设计一个永动机一样困难。

企业的产权交易是一个非常复杂的过程,需要大量的专业人才以及他们所携带的专业知识和专业经验。国外一个并购交易往往动辄牵扯数十名、乃至上百名专业中介机构的专业人士,一个交易的法律文件可能有上千页。从寻找合适的买家到协助买家完成尽职调查,从定价到交易结构设计,从法律文件的起草到谈判,每一个并购交易的每一个环节都需要量体裁衣式的专业服务,不可能由没有任何真正并购经验的交易中心管理员一刀切地满足所有的需求。

到目前为止,总体来说我们的产权交易中心还不具备很多企业并购方面的专业人才(国内连绝大多数券商在并购、特别是跨国并购方面都面临着严重的人才匮乏,更不用说刚刚起步的产权交易中心了)。在这种情况下盲目赋予产权交易中心投资银行的职责,很可能不仅不会有利于外部资金的介入,反而会加大交易难度,使得一些原本有可能的交易胎死腹中。要知道在很多情况下,国有企业不是越放越值钱的古董,而是开始融化的雪糕。

除此之外我还有一个担忧。权力导致腐败,集中的权力导致集中的腐败。把过多的权力赋予一个半政府半企业、一方面名正言顺地拥有服务职能并且可以据此收费,而另一方面还在客观上握有并购交易生杀大权的产权交易中心,很难想像不会滋生出新的腐败。这些腐败有可能会导致国有资产另一种形态的恶性流失。

基于目前各地产权交易中心已经形成的现状,我认为比较现实的策略是因势利导,重新定义产权交易中心的角色和功能,把它们变成国资委的派出和执行机构,代表国资委在国有产权交易过程中履行一定的管理职能,同时彻底脱离投资银行的角色。这些管理职能主要应集中在两个方面,一个是资格认证,即代表国资委对卖家和买家的基本资格进行认证;一个是交易报批,即根据国资委的要求同买方、卖方及其各自的中介机构进行协调,协助他们准备相关的报批材料和报批手续。-

作者为易凯资本有限公司首席执行官

爱华网

爱华网