如果我们将风险资本市场视为一个系统,系统的基础组成单元是投资人(风险资本供给方)和风险企业(风险资本需求方),通过研究,我们可以发现,从风险资本市场的诱致性生成和随后的演进,系统发展的轨迹并不是认为预先设定的,从系统论的角度看,它更象一种“自组织”而非“他组织”的行为。如果是这样,对风险资本市场的研究和实践将有着深远的意义,它意味着如果满足适当的条件,风险资本市场自身将产生向前发展的动力,而这种发展又恰恰是我们所需要的。

1. 自组织的相关概念“耗散结构论”创始人普利高津(Prigogine I)和他的同事在建立“耗散结构”理论和概念时最早准确地提出和使用“自组织”的概念,用以描述了那些自发出现或形成有序结构的过程。具体是指在物质、能量、信息流输入条件下,系统会通过内部诸要素的自主协同而达到新的稳定,形成新的宏观有序结构的内在规律性。“自组织”作为一种过程演化的哲学上的概念抽象,包含着三类过程,第一,由非组织到组织的过程演化;第二,由组织程度低到组织程度高的过程演化;第三,在相同组织层次上由简单到复杂的过程演化。

普里高津将自组织系统称作“耗散结构”。根据耗散结构理论,自组织系统必须具备的条件是:

1、系统是开放的。系统需要与外部环境相互交换物质、能量与信息,只有当外部环境向系统输入的物质、能量和信息达到一定阀值时,系统的自组织才能发生。

2、系统远离平衡态。“非平衡是有序之源”,只有在远离平衡状态时,涨落才可能被放大,从而导致系统的失稳,进而形成新的稳定有序结构。

3、系统诸要素间存在非线性的相互作用。在非线性作用下,系统内部各要素或子系统之间及其参量之间能够产生协同动作或相干效应,使系统内局部的涨落放大,从而使系统内无序转变为有序,从低级有序变成高级有序。

4、涨落。涨落也被称作起伏,有时也被称为噪声或干扰。涨落是促使系统从不稳定的状态跃迁到一个新的稳定有序状态的积极因素。涨落能否得到放大,其前提是系统是否处于远离平衡状态以及系统中是否存在适当的非线性相互作用机制。在远离平衡态的非线性区,由于系统的失稳,通过涨落的驱动,使系统打破旧的结构,进入新的结构。新结构本质上是一种涨落的放大,这种被放大的涨落通过与外界交换能量而稳定下来。

概言之,一个开放的、远离平衡态的非线性系统通过涨落的放大驱动,能够发生自组织的行为。系统的发展演化通过偶然性表现出来的必然性,在偶然性和必然性的统一中实现从低级到高级、从无序到有序、从简单到复杂的发展过程。

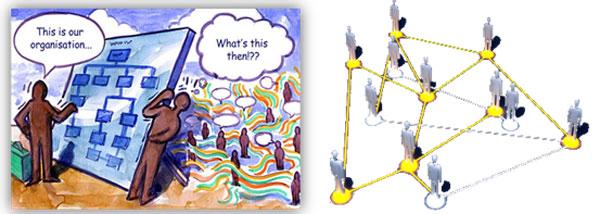

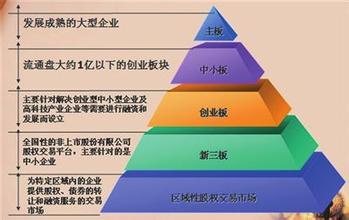

2. 风险资本市场自组织行为的分析理想的风险资本市场是一个开放的非线性系统,它与系统外界不断地进行着物质、能量和信息的交换,比如资本、企业、人力资源,还有信息。生态位的改善使得大量的风险企业涌入风险资本市场并将其推向远离平衡的状态,具备了自组织系统条件的风险资本市场在涨落的引发下,将产生自组织行为,表现在市场从无组织到有组织(如专业投资中介的出现),从单一层次到多层次(如三个子市场的分化和分工)以及同一层次的简单到复杂(如交易组织的演进)。涨落的发生可能由系统内部要素作用而产生,也可能由系统外部的因素所诱发。

风险资本市场的自组织行为可以简单地用下面这样一个过程描述:

……←—创业板市场形成←—具有较高可观测品质的风险企业群落形成←—风险企业生态位的改善—→天使投资人出现(非正式的风险资本市场形成)—→融资安排范围扩大导致市场交易费用上升—→专业投资中介出现(有组织的风险资本市场形成)—→市场范围的进一步扩大、竞争加剧—→市场细分的形成、各种交易组织出现—→……

在这个过程中,风险企业生态位的改善是核心,正是其将市场不断地推向非平衡状态,风险资本市场的生成及演进则是资本市场应实体经济的发展而发生的变迁,这种变迁又反作用于实体经济,风险企业的生态得到进一步的改善,从而形成对风险资本市场新的需求,这种相互作用是不断加强的良性互动。

对于一个非理想的自组织系统,系统自组织所需要的条件的改善是至关重要的。这也为我们提供了一个思路,可以通过提高系统的开放度和非平衡性,并且诱发有益涨落的形成促使系统发生自组织行为。关于此,我们可以从美国风险资本市场的生成和演进过程中得到证明。

从各国风险资本市场发展的情况看,美国风险资本市场的生成和演进较好地反映了自组织行为。美国风险资本市场的自组织行为是在风险企业生态位改善导致资本市场制度安排非均衡的基本前提下发生的,而富有家庭自发的天使投资行为则是引发自组织行为最初的涨落。传统资本市场的小规模资本进入新兴的风险资本市场,而随后的新进入者是受前人获得的回报吸引而进入该市场的。

下面,我们回过头来审视那些在先前研究中有意忽略的不具有共性的因素,如美国SBIC计划和养老金投资原则的澄清,看看它们是如何影响风险资本市场自组织过程的。

SBIC计划实际上是政府对系统输入的诱发涨落的信号,它通过杠杆资金的匹配激励私人风险投资公司的组建,其直接效果不仅促使私人投资进入系统,而且还引入了潜在的风险投资管理人才,形成涨落。小企业局提供给新的风险管理者足够的资金来建立其发展投资记录。如果他们成功了,那么他们可以拿这些档案记录到机构投资者那里募集到更多的资金,从而增加风险资本市场的供给。该计划还为有组织的风险资本市场提供了坚实的人才基础。

在美国,1978年劳工部对雇员退休收入安全法案(ERISA)中的“谨慎人”原则的澄清被认为是推动风险投资业发展的里程碑式事件,从自组织系统的观点来看,这一举措的重要之处在于提高了风险资本市场的开放性,而这正是促成系统自组织的重要前提之一。这一澄清打开了机构投资者进入风险资本市场的大门,从而极大地改变了风险投资的投资者构成,养老基金成为风险投资的主要资本来源。机构投资者进入风险资本市场不仅仅带来了风险资本数量的显著增长,而且还使得风险投资机构的组织形式发生了变化。有限合伙制在吸引免税机构投资者,如养老基金方面的税收优势得到了充分的体现,一跃成为风险资本市场中的主流组织形式。Roure等人指出市场成熟度的增加是与资金供给主体多元化,尤其是养老基金和保险公司的进入相关。

与此同时,美国为数众多的中小企业计划,包括中小企业研究计划、中小企业创业指导计划、中小企业援助计划等,在改善风险企业的生态位方面卓有成效,经济系统中创生出大量具有良好潜质的风险企业,这使得风险资本市场远离平衡状态,从而进一步促进系统自组织行为的发生。

爱华网

爱华网