1. 初始的外部循环机制

与其他任何一种投资类似,“低买高卖”是风险投资最基本的获利手段。最初的风险投资是在风险资本市场和传统资本市场之间进行的套利行为,投资者在风险资本市场买入被低估的风险企业的股权,并辅以增值服务,待风险企业趋于成熟,并达到传统资本市场的进入门槛时,在传统资本市场上卖出,实现资本的增值循环过程。比如当风险企业成熟后在传统公开权益资本市场发行上市,投资者可以在股市上转让手中的股权;当企业被传统的私人权益资本市场中的投资者所看中,则可通过股权转让实现资本的循环。

由于上述资本循环发生在风险资本市场与传统资本市场之间,我们称之为“外部循环机制”,它是风险资本市场未层次化时资本的初始循环机制。由于风险企业从种子期发展到成熟期需要很长的过程,一般为3~7年,甚至10年以上,因此,资本外部循环的速度缓慢,资本流动效率不高。

2. 内部循环机制的建立当风险资本市场的市场体系发生层次化的演进之后,我们会看到情况发生了巨大的变化。

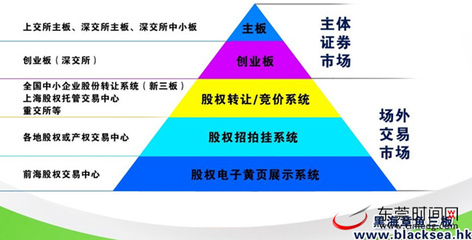

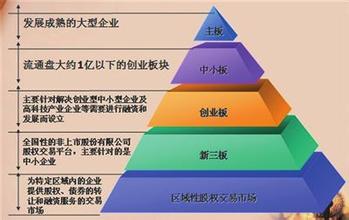

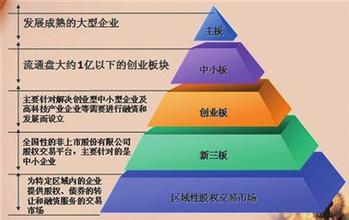

风险资本市场中不同层次的子市场在为处于生命周期不同阶段的风险企业提供融资服务上存在很强的互补性,因而,当各个子市场自身与传统资本市场之间通过外部循环机制发生资本循环的同时,各子市场相互之间也开始建立资本循环,也就是我们所说的“内部循环机制”。内部循环机制是相对于发生在风险资本市场与传统资本市场之间的“外部循环机制”而言的,如果我们将风险资本市场的三个子市场——非正式的风险资本市场、有组织的风险资本市场和创业板市场视为由低到高分布的三个市场,那么,内部循环机制具体就是指高层子市场的投资者购买低层子市场的投资组合而使得风险资本在三个子市场之间发生的循环。在内部循环机制中,三个子市场像接力棒传递那样发挥着各自的作用。

在非正式的风险资本市场中,种子期的风险企业获得天使投资人的投资以及连带的增值服务,当其进一步发展而吸引专业风险投资机构时,则可以进入有组织的风险资本市场进行再融资,在这个过程中,专业风险投资机构在提供增量资金的同时,可以部分或全部购买原天使投资人的股权,从而实现天使资本的增值循环。进一步的,当风险企业逐渐成熟而达到创业板市场的上市标准时,风险企业可以在公开权益资本市场上进行大规模的融资,而在此之前若干轮风险资本(包括最早的天使资本和后来的专业风险投资机构的投资)可以逐渐通过创业板市场的交易实现增值循环。比如,在美国,由风险基金投资的在NASDAQ上市公司占NASDAQ上市公司的比例1990年是26%,1997年是23%。

事实上,在有组织的风险资本市场中,随着专业分工的深化,也将出现投资阶段的进一步细化,尤其是出现专门从事风险企业收购活动的专业风险投资机构,这样,不仅在非正式的风险资本市场与有组织的风险资本市场之间发生资本循环,而且在有组织的风险资本市场内部,有着不同的投资阶段偏好的风险投资机构之间还将通过次级收购(即将投资股权出售给另一个风险投资公司)的方式使资本发生循环。

3. 内部循环机制建立的效应内部循环机制的建立带来了如下三方面的显著效应。

其一,显著提高风险资本的流动效率。随着内部循环机制的建立,长周期的资本循环过程演化为多个短周期的资本循环过程,直接带来的效应是,风险资本的流动效率得到大幅提高。

其二,多层市场的存在,为风险资本提供了“内部退出”的机制,各个市场的风险资本的退出渠道更加丰富,为投资者提供了更为便捷的投资变现机会,从而降低了流动性不足带来的投资风险。正如证券二级流通市场的活跃将促进一级发行市场的活跃,内部退出机制的建立可以鼓励投资者对风险企业进行投资。这在创业板与另外两个属于私人权益资本市场的子市场之间的连动效应中体现得尤为明显。

其三,提高增值服务技能的使用效率。伴随着风险资本循环的还有很重要的一个循环,即增值服务技能的循环。增值服务技能是投资人在提供风险资本的同时提供的知识资本,对于风险企业而言,其重要性有时甚至超出了风险资本本身。当风险资本实现退出的时候,增值服务技能也相应撤出风险企业,并且随着风险资本的下一轮投资而进入下一个风险企业。随着风险资本的循环,增值服务技能也在相继接受投资的风险企业中得到循环。我们分析了增值服务效用随风险企业逐渐成熟呈现递减的趋势,而内部循环机制的建立使得伴随着风险资本的增值服务技能在风险企业中的“沉淀期”缩短,在其效用递减到一定程度时及时撤出风险企业,进入下一个风险企业,从而发挥增值服务技能的最大效用。因此,内部循环机制的建立使得增值服务技能的使用效率得以提高。

另一方面,由于存在学习效应,风险投资人所拥有的增值服务技能随着投资经验(包括成功的经验和失败的教训)的积累而不断增加,而且提供增值服务所需要的成本趋于下降。因此,循环周期的缩短还可以促使增值服务技能更具专业化和阶段特色。

在内部循环机制中,创业板市场由于其公开权益资本市场的性质而具有特殊的作用。虽然创业板并不是风险资本最主要的退出渠道,但是却是公示效应最强的一种渠道。一个完善的创业板市场可以提供各类企业可比的信息或行业的P/E值,为风险企业在其他各子市场的定价提供类比的基础。从而有利于对风险企业的评估使整个风险资本市场的定价机制得以完善,降低风险投资过程中的交易费用。因此,创业板市场的波动不仅仅影响那些以创业板市场上市为退出渠道的投资项目,其公示效应能够对整个风险资本市场产生巨大的影响。

爱华网

爱华网