[内容提要] 本文通过公司的股权结构对公司管理目标的影响分析,得出经理对公司股东利益目标的偏离程度取决于公司的股权的集中程度的结论。由于我国公司普遍的“一股独大”造成了上市公司管理目标的单一化,公司管理目标变成了“大股东利益最大化”,并且指出这种情况非常不利于我国公司的成长和股票市场的健康发展。

[关键字] 股权结构 管理目标 资本增值

有明确的目标是一个公司进行经营管理活动最基本的起步条件,“对事业范畴及竞争态势的选择,都是为了达成某些目的或目标。如果目标不明确,却想了解组织在其范畴或态势上的改变,几乎是不可能的。”[1]在现代企业制度中,所有权与经营权是分离的,管理者代表所有者对公司进行管理,以实现所有者资本增值的目的。两者对企业都有一定的实际控制权,他们共同决定公司的目标。同时两者又有各自独立的利益,而且现代公司中所有者结构的多元化,为了最大化自己的利益,所有者和管理者都会发生行为的变异。研究公司的股权结构对管理目标的影响会使我们从根本上认识到管理者行为的变异及其对公司的影响。

一 . 公司股权结构对管理目标的影响

在现代公司中,管理者变得越来越重要,已经成为公司运营中不可或缺的因素,“管理者阶层”作为一个新兴的领导集团,在经济生活中起着越来越重要的作用。管理者是公司中最具活力的因素,他通过运用和组织企业的各种生产性资源把资源变成了产品。管理者的绩效直接决定着公司的表现和生死存亡。由于所有权和经营权的分离,在现代企业中最终决策权就从所有者手中转移到经营者即经理手中了,因此经理对公司的管理目标具有最大的决策权和影响力[2]。

同时,公司具有很多的利益相关人,这些利益相关人可以被定义为任何能够影响或受组织所想要达到的目标所影响的个人或群体。他们对组织的决策如目标和行动选择具有潜在或现实的影响力。相对于组织而言他们具有强大的势力,而且都竭力扩大自己的利益而不容其它某些或一切集团的利益,这些利益相关人通常包括客户或委托人、雇员、股东、政府机构、公众利益集团等。经理的决策受到这些利益相关者的影响和制约,在决策中要考虑各方的利益,并最终偏向于某一方,而这取决于他们的力量对比以及对经理利益的影响力。

股东作为公司的所有者,是公司特殊的利益相关集团,对公司的管理者的影响力很大,一般是通过董事会直接或者间接控制经理和其它高层管理人员。他们的目标都是实现资本的增值,但股东有大小之分,大股东对公司具有较大控制权,容易左右公司的决策并通过参加董事会来取得对公司的控制权,甚至可以取得公司的控股地位来对公司进行控制,使自己的利益得到有效保护,取得资本的增值。大股东要想获得收益的最大化,当资本市场比较完善时,大股东无法通过操控公司来获得非营业性的收益,这时他的资本增值要通过最大化公司利润并取得尽可能多的分红而且使企业得到长期的发展并获得最大的未来现金流量的现值来实现。而对于中小股股东而言,由于所占股份的份额较小而且对公司及经理的控制力不足,因此对于公司的成长反而不是太注重。他的利益来自于公司股票市场价值的最大化,因此他会更关注公司股票的市场表现,以便从股票的交易中获得财富的最大增值。但大小股东都要求资本的收益率要达到一定的水平,至少要高于资本的成本。由于在现代公司中的所有权和经营权的分离,经理使公司的实际控制者,股东们只能通过股东大会和董事会对经理施加影响从而对公司进行间接的管理。股东们对经理的影响和控制力度取决于股权的分散程度。同时,由于各利益相关人对公司的目标和行为选择都有着比较大的影响力,因此经理在进行经营管理决策时必须考虑到他们的利益,在决策时经理对相关者利益的偏离程度取决于其对公司和经理影响力和控制力的大小。股东由于其特殊的地位要求对公司具有很大的控制权,而且可以通过股东会对经理施加较大的影响,经理和股东结构组成了一般意义上的公司治理结构。对经理而言,考虑股东的利益对他而言及意味着现有利益的保证,同时也会影响到以后的公司融资即取得资金来源的方便性。股权融资对公司的股权结构乃至治理结构都有较大的影响,因此经理进行融资既要考虑到其对公司治理结构的影响又要考虑到融资的成本。由于股东对经理的控制权和影响力,经理在决策时要考虑满足股东资本增值的需求,但是由于不同的股权结构对经理的影响力不同,因此经理对股东目标和利益的偏离取决于公司的股权集中程度,当股权分散时,对经理的监督和公司的控制力度就比较弱,经理拥有较大的自主权,就会对股东的利益和目标产生较大的偏离;而当股权比较集中时,特别是有控股股东时,由于对公司的控制权比较集中,因此经理的行为的偏离程度就会比较小。

管理者在管理企业时要考虑众多利益相关者的要求,或多或少地要偏离所有者即股东们的利益目标。因此管理是有多个目标的,而不是单一的利润最大化目标,这些目标分别代表不同利益相关者对公司和经理的要求。在管理中,经理必须在各利益相关人的不同的需求和目标间取得平衡,而不能单纯追求某一目标而忽略其他相关人的利益,因为一个企业是各种资源的组合体,经理所要做的只是把各种资源组织起来进行生产,并维持企业的后继发展。因此在管理企业时所能做的只有设法缩小考虑的范围及现有的选择,指出明确的焦点并提出坚实的事实基础,以及行动与决策的效果与正确性的衡量尺度而去从事判断。在企业的本质来看,管理是需要“多种目标”的,即在绩效及成果对企业的繁荣及生存具有直接和重大影响的每一个领域,我们都需要设定目标[3]。

管理大师彼得·德鲁克(Peter﹒Drucker)认为必须在八个领域内设定绩效目标和成果目标,即市场地位、创新、生产力、物质资源与资金资源、获利能力、管理者德绩效及其培养、员工德绩效及其态度以及公共责任[4]。这些目标都是公司不同的利益相关者对公司所提出的要求,是他们各自利益的体现,经理在决策时都会考虑到。但由于各利益相关者对公司的影响力不同,经理会有所偏颇。

在现代公司里,管理人员特别是负责长远资源分配和规划的高层经理们,继续将精力集中于日常工作,即把他们的主要精力放在部门经营管理中更为眼前的问题和事件上,而不是放在那些似乎含糊不清而且较不紧迫的事情即长远的规划工作和评价上他们往往缺少做出有效的长远决策的时间、兴趣和信息[5]。在一个对1000多个经理人员的调查中,得到下列对公司目标重要性的排序[6]:

同时,另外一个对21家英国企业的研究也发现,这些企业最重要的目标是可盈利性、市场发展、生产成本和生产发展[7]。

由上面的分析我们可以看出,公司的管理目标并不完全是由其所有者即股东所决定的,而是企业的高层管理人员在综合个利益相关人的力量对比的情况下,根据自己的利益最大化的原则而设定的,一般更注重的是公司的日常运营效率和细化的指标。公司管理目标对股东地最大化利润的指标地偏离程度取决于公司地股权结构,即股东对公司的影响和控制力。上面的两个例子表明,在英国和美国股权分散的公司结构下,公司的管理目标并不是把所有者的利润最大化放在首位的,而更多注重的是公司的日常事务和较为细化而且容易达成的目标。

二.对我国上市公司管理目标的实证分析

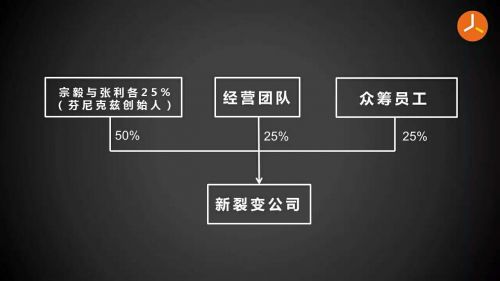

由于对以前计划经济的路径依赖性,我国的公司中大部分是由以前国有企业改制而来的,其他形式的公司占的比例比较小。而国有企业改制的公司一般都存在一个控股股东,他对公司具有独占性的控制权,经理在决策时不得不把他的利益放在首位,对中小股东和其他利益相关者的考虑就较少了。这也造成了我国上市公司管理目标和行为的扭曲。

控股股东的股份一般是不能流通的,他们不能获得股票的市场价值的增值,但可以进行转让;而中小股东所有的股份一般为流通股,占公司股票的份额都不大,而且由于股票市场容易被“庄家”操纵,因此一般只是被用作投机的工具,很少去关心或没有能力去关心企业的盈利能力和行使股东的投票管理企业的权利。在这种“一股独大”的公司股权结构中,控股股东对公司和经理具有很强的影响和控制力,他取得最大化收益的途径有两条:一是通过公司经营业绩的提高,获取尽可能多的利润和成长的机会,使财富获得长期的增值;二是通过上市融资或再融资来获取溢价,从而获得股权的增值。对于第一条途径,由于控股股东的股权是不能流通的,因此他不会关心股票的市场表现,相反他会关心公司的长期发展和利润的增加,即未来现金流量的最大化。这时,他就会更加关心公司长期的经营和管理,加强对其委托人即经理人员的监督和控制,使公司具有长期的增长能力和盈利能力,从而取得未来分红的最大化,投资取得一定的回报,公司的管理目标对股东目标和利益的偏离程度越小。在这时,控股股东与流通股股东的利益在一定程度下是相一致的。下表是《新财富》杂志在今年评选出的100家最具成长性的上市公司中前10名的基本成长率、股权结构、和股票支付率极其排名:

表一 最具成长性的上市公司的股权结构与股利支付率

资料来源:TOM财经,网址:http://financa.tom.com 上市公司资讯网 http://www.cnlist.com/

注:基本成长率:通过上市公司过去的盈利能力(最近一年经常性总资产回报率)、股东的再投资倾向(股利支付率),及其所拥有或控制的资源的结构(财务杠杆几有息负债率)来判断起成长性的一个指标。计算公式如下:

其中g为基本成长率;b为股利支付率(最近三年平均,如果不足三年按实际年数平均);ROA指经常性总资产回报率,即企业在扣除非经常性损益后的盈利能力;D/E表示有息负债率;i表示六个月至一年(含一年)人民币短期贷款年息率,为5.31%。

在表中的10个最具有成长性的上市公司中,其股权结构中具有绝对控股股东就有4个,另外还有两个上市公司的第一大股东拥有的股权也达到了40%以上,这说明在有绝对控股股东的公司里,由于控股股东对要使其资产获得长期增值而对公司业绩和长期发展表示极大的关注。而且从表中我们也可以看出,这些公司的股利支付率都不是很高,一般而言不能流通的股份是通过分红来收回其投资的,在公司的决策被其控制的情况下更倾向于分红。但为了公司的长期发展,减少分红以期积累更多的资金,同时又要发放一定的股利以维持投资者的信心,以便从股市上融通公司发展所需要的大量资金。这时,公司的管理人员受到控股股东较大程度的控制,对股东目标的偏离程度较小,在管理中会较多的考虑股东的利益和需求,从而公司在有大股东乃至控股股东而且在这个股东注重的是公司的长期发展和资本的长期增值的情况下,公司的管理目标也就是公司的长期发展。

当公司的大股东考虑通过从公司的融资中取得发行的溢价时,公司的管理目标也会与控股股东向一致。在我国的公司改制中,控股股东取得这些股份的成本很小,一般是按每股净资产为价格而取得公司的股权,通过股权融资发行高溢价的股票虽然稀释了其控制权,但也使其手中股票的净资产得到较大的增值,不劳而获。而与此相对比的是流通股股东的净资产却明显被摊薄了。对于增发和配股也会产生同样的效果。这就可以明白为什么我国的上市公司都热衷于从股市上融通资金,而导致公司的过度融资和“圈钱”现象的出现了。由于管理人员受到公司控股股东的较大影响和控制,管理目标也变成了争取公司的上市以及再融资,而较少去考虑公司的经营情况和长期发展战略。反而是不断扩张规模,进入不同的甚至是自身没有优势的行业,其目的不是为了公司的反展,也不是为了获取利润,而是为了从股市上融到更多的资金,从中获取股票发行的溢价,使自己手中的股权不断增值。这时经理人员也可以获得更多的对财产的控制权,因此两者在这一点上的利益是相同的。

总之,在我国上市公司中有着大量的绝对控股股东,使得中小股东(包括流通股股东)的利益无法得到有效的保护。同时控股股东的存在也使公司的管理目标对大股东的利益的偏离程度比较小,而其它利益相关人的利益和影响就显得比较小了。在我国特殊的股权结构下,公司的管理目标就变成了“大股东的权益最大化”,而对其他利益相关人的利益就考虑的比较少。

三.结论和建议

在所有权和经营权分离的现代公司里,股东作为名义上的所有者会对公司的经营管理产生较大的影响,公司经理在考虑各利益相关者的力量对比后,在自身利益最大化的情况下,决定公司的管理的目标。管理目标对股东利益的偏离程度取决于股权的集中程度,不同的股权结构对公司的管理目标会产生不同的影响。在我国,由于多数公司存在一个绝对控股股东时,这个股东的影响力很大,以至于完全控制了公司的经营管理,公司的管理目标就变成了“大股东价值最大化”。公司的管理目标又可以被分为两种:一种时公司的成长最大化,在这种情况下控股股东是想通过公司的成长来取得财富的增加和收益最大化的;另外一种是融资的最大化,通过“圈钱”来套取发行的溢价并从中取得收益,侵占中小股东的利益。

要使我国公司摆脱控股股东的操控,特别是当大股东有着通过上市融资来获取收益的意图时,应该如何均衡各利益相关者的力量对比,使公司管理目标被重新定位并朝着健康的方向发展:

(一).加快国有股的减持和流动,改变上市公司“一股独大”的局面。国有股控股的公司存在所有者缺位的严重问题,而且也存在较为严重的“委托——代理”问题,而且在国有股“一股独大”情况下中小股东的利益不能得到有效的保护。因此加快国有股的减持和流通就势在必行。减持已经成为一种趋势,特别是WTO给的5年期限即将到来,市场的激烈竞争要求企业的内部形成较为科学的内控制度和管理目标,免除公司在激烈的竞争中出现内忧外患的情况,最后导致公司的衰落甚至是破产。但在我国,“股权制衡”也会出现较为严重的问题,即减小大股东不利于公司行为的成本,从而是公司造成更大的损失,严重损害其它股东的利益[8]。因此保持国有股的相对控股地位还是有必要的,这样既可以避免因公司控制权的分散化而导致监督的弱化,又可以使控股股东在行动时考虑自身的成本,从而使公司在各方的力量制衡下走向正常化的道路。

(二).加强对上市公司的监管,特别是要对上市公司的“圈钱”行为进行有效的遏制。这在于对监管法制的完善和监管力度的加强,同时也要加强上市公司的信息披露,使投资者能够获得较为充分信息来进行理性的投资。

(三).加快经理人市场的建设,建立一个长效的声誉机制,利用市场机制对经理进行有效的约束,同时也要加强公司信息的披露,是投资者能够获得充分的信息进行理性地投资。

参考书目

1.吴晓求:《中国上市公司:股权分裂与流动性变革》[R],北京:中国人民大学出版社,2004年;

2.焦斌龙:《中国经理革命——企业家政治经济学分析》[M],北京:经济科学出版社,2003年;

3.吴晓求:《中国上市公司:资本结构与公司治理》[R],北京:中国人民大学出版社,2003年;

4.彼得·杜拉克:《现代管理入门——细说管理实务》[M],陈鸣译,香港:志文出版社,1975年。

5.小艾尔弗雷德·D·钱德勒:《看得见德手——美国企业的管理革命》[M],重武译,北京:商务印书馆,1987年版。

6.莱恩·费伊,罗勃·蓝道:《企业策略》[M],陈绣里译,广东:汕头大学出版社,2003年。

7.托马斯·彼得斯,罗勃特·沃特曼:《追求卓越》[M],北京天下风经济文化研究所译,北京:中央编译出版社,2001年;

8.LLOYD﹒L﹒Brays,Strategic Management: Planning and Implementation,Concepts and Cases[M],Harper&Row Publisher﹒Inc,1984。

9.Arthur﹒A﹒Thompson and A﹒J﹒Strickland,Strategic Management: Concepts and Cases[M],©1992,Richard﹒D﹒IRWIN,INC。

10.朱红军、汪辉:《“股权制衡”可以改善公司治理吗?——宏智科技股份有限公司控制权之争的案例研究》[J],北京:《管理世界》,2004年第10期。

Ownership Composition and Management Objectives

Deng Zuoyong

(International Business School, ShaanxiNormal University)

Obstract: According to the influence of the corporation’s shareholder composition on management objectives, we arrive the conclusion that the deviation between the manager’s behavior and the shareholders’ objectives is decided by the concentration of corporation’s sharehold composition. We also analysis the impact of Chinese corporation’s special ownership on the management objectives and find that because of the existence of the controlling shareholder, the management objective of corporation would be “only for controlling shareholder” and maximize its benefit. This situation would be harmful to the growth of corporation and the capital market.

Keywords: ownership composition; management objectives; value-added

[1] 莱恩·费伊,罗勃·蓝道:《企业策略》,陈绣里译,汕头大学出版社,2003年。P19

[2] “虽然优秀公司都为价值体系所驱动,但事实上所有的价值体系都深深地打上它们领导者的个性烙印:惠普的绣里特和帕卡德,Digital公司的奥尔森,IBM公司的沃森,麦当劳的克劳克,迪斯尼的迪斯尼,……等等。”托马斯·彼得斯,罗勃特·沃特曼:《追求卓越》,北京天下风经济文化研究所译,中央编译出版社,2001年。P309—310。

[3]彼得·杜拉克:《现代管理入门——细说管理实务》,陈鸣译,志文出版社,1975年。P93

[4] 同上,P94

[5] 小艾尔弗雷德·D·钱德勒:《看得见德手——美国企业的管理革命》,重武译,商务印书馆,1987年版。P533—534

[6] George﹒England,“ Organization Goals and Expected Behavior of American Managers”,Personal Psychology,Vol.12(1959);转自 LLOYD﹒L﹒Brays, Strategic Management: Planning and Implementation, Concepts and Cases,Harper&Row Publisher﹒Inc,1984。P69

[7] Peter﹒H﹒Gringer and David Norburn,“Strategic Planning in 21U·K Companies”,Long Range Planning,Vol.7 NO.4(August 1974),P81;转自:同上P70

[8] 见参考书目[10]

爱华网

爱华网