上海财盛资产管理有限公司 宋太伟 国内证券市场从2005年5月初开始的股权分置改革至今已经进行了约6个月了,约200家公司已完成或正在进行以全流通为目标的股权分置改革,按照每周约20家的股改速度,预计到2006年4月底,股权分置改革周年之际,估计有800家左右的上市公司将完成股改,占到需要股改公司总数的60%以上;到2006年9月底,估计股改将基本完成。严重阻碍中国股市健康发展的最大的制度缺陷问题,2001年下半年以来一直被市场认为是最大的利空因素的股权分置问题(即全流通问题),将成为历史。 要真正准确认识国内证券市场本次股份分置改革的重要意义与历史作用,可能需要相当长的时间。如果说中国当初开设资本市场仅仅是一种制度尝试的话,如果说过去十多年我们都在小心翼翼地模仿学习与探索什么样的资本市场是适合中国的资本市场的话,那么,在当前经济全球化、信息化的环境条件下,对已具很大规模与影响力的国内资本市场,实施全流通改革,在市场结构、制度与规则、变革力度等方面,都是属于重大的、历史性的改革实践,其影响力肯定也是以前的改革尝试所不能比拟的。解决全流通问题,即意味着国内股份制改革从尝试性、形式化的初级阶段,真正开始进入制度与规则基本定型的成熟发展阶段:股票市值最大化成为所有股东共同追求的主要目标,价值价格坐标系有了明确统一的标准与规则,共同的目标与利益,促使与引导企业真正走向自恰良性的发展轨道,资本市场有效配置资源的效能将得以充分显现,财富、股票、投资融资、并购重组等等资本市场的概念与活动,将逐步走向和谐与统一。对股票市场的参与者来讲,股权分置改革的实施,标志着一个旧时代的结束与一个新时代的开始,相应的,国内股市整体长达4年的下跌趋势已经结束,股市大盘指数长期熊势的底部,随着股权分置改革的开始启动,已经彻底被探明,也就是说,上证指数于2005年6月6日创下的998.22点,是4年下跌趋势的最低位。 只有深入认识股权分置改革的重要意义与历史作用,才能真正提高国内证券市场所有参与者尤其是大股东的积极性与责任心,促使公司所有股东积极行动起来,在充分沟通理解的基础上,通过非流通股股东向流通A股股东支付合理对价,顺利实现公司股票的全流通。很多人说对价是个博弈过程,那只是对投机的双方而言,对真正关心公司与关心自己的长远利益的股东或投资者来讲,顺利实现全流通才是第一位的。要顺利实现全流通改革,保持股价的相对稳定或稳中有升是必要的,换句话讲,对价方案必须有利于支撑当前的股价,这需要非流通股东负起责任。全流通即意味着市值大小就是财富多少,股价下跌不仅是现有流通股股东的财富损失,非流通股股东的损失更多,如果大股东对公司未来的发展有信心,全流通即意味着原有权益将出现巨大流通性升值,即使向全体流通股股股东支付相对优惠的对价也是应该的。当前平均10送3的对价水平,理论上讲(参考《股权分置改革环境下的对价比例与策略选择》宋太伟)只是比较中性稍低的对价水平,作为公司大股东,过分与已经对国内资本市场与公司发展作出巨大牺牲的中小投资者争利,终将是搬起石头砸自己的脚。 当前股改已经进入相对稳定期,股改初期的兴奋与热情已经降温,多年股价巨幅下跌对广大投资者的心灵造成的负面影响,不会在短时间散尽,市场信心的恢复是个漫长的过程,今后的对价策略更应该合理、周全、科学与优惠,否则,市场有可能再次进入失望的状态之中,这对谁都不利。对价应该以送股、缩股、设置流通限制条款为主,问题公司可以辅以提高公司质量与完善公司制度建设等对价方式,股价跌破净资产的公司可以辅以提高并能稳定公司股价的对价方式。只要肩负起股改赋予的责任,有关各方进行充分沟通协商,合理兼顾长远与眼前利益,对价其实是不难的事情。 目前国内股市整体处在由熊转牛的大趋势转折时期的初期阶段,或者说筑底阶段的初期,多数股票价格开始回升,已经有不少股票呈现牛市特征,股价涨幅已经超过100%,而且走势依然稳健。当然,大盘的大趋势筑底时期,持续时间较长,中间升跌反反复复,估计将持续到2007年上半年甚至更迟;不过,市场回暖气象也渐趋明显,个股活跃程度趋强,走牛股票越来越多,大盘底部也呈现抬高特征。在接下来1年多的大盘转势筑底阶段,估计上证指数将在1600——1100点区间波动,波动形态包含了第一大上升浪与第二大调整浪。具体地讲,我们认为目前大盘正在处于第一大上升浪的第2子调整浪的末端,估计第3子上升浪随时可能开始,目标可能达到1450点附近,运行时间大约3个月或更长,上证指数第一大上升浪的目标,可能在1620附近。 股价的上涨的原动力来源于全流通改革,所谓利空出尽变利多;不能作空就作多,市场趋势总是熊牛更替,周期运转。明智者,更确切地讲是市场领导者,在底部大胆出击,正所谓“大风险处无风险”,个股机会层出不穷,进而引领市场真正走牛。如果一定要找出“真实的”具有大投资价值的理由,如下是也:一、许多股票的绝对价格极低,甚至严重偏离公司的真实净资产,如果再10送3,股价更低,如果用等同于优秀公司净资产的现金去重新设立一个这样的公司,肯定远远达不到该优秀公司的运作经营水平与品牌影响力,那么为什么不能在市场中以更低的成本去收买这家公司?二、经过近几年的价格上涨,目前多数资源类商品的价格都处在价格周期的顶部,许多上市公司拥有众多优良资源,比如,品牌、土地、房屋、技术、市场垄断地位等等,而这些资源体现在财务上的价值基本是成本价或零,存在巨大的再评估升值空间,为什么不大量买进这些公司的股权?当前外资对国内公司的股权虎视眈眈正在于此;三、全流通条件下,股票即是金钱,股东们通过提升价值严重低估的公司股价赚钱,是不是最直接、最安全、最可行的手段?四、当前资金充足,投资购买力强劲,从风险投资的角度来讲,当前有哪个市场或行业,比投资好公司的股票或股权更有吸引力且风险更低?机会存在,需求自然产生。 牛市初期,市场将呈现真正的局部牛市特征,股价结构调整更为明显。真正体现股东利益、追求市值最大化的公司,将步入长期牛市,而劣质公司问题公司的股价经过股改过程的大震荡以后,可能因为股票被真正抛弃与遗忘而持续走熊,投资者站错队在牛市中也赔钱。牛市初期要大胆建仓,中线操作,但好品种一定要捂住筹码,因为新庄时代可能已经悄悄来临。 投资品种方面,小盘、质优、价底是首选,如有题材、概念更是如虎添翼。小盘成长股是长线投资首选。蓝筹股是防守品种,被大资金广泛持有,近几年的跌幅不大,牛市初期相对投资价值自然比较小,近期落后大盘也是意料之中,牛市中的价值尺度与熊市中的价值尺度不同。估计未来几年并购事件将风起云涌,而且手段将更具挑战性,并购概念的炒作风可能渐强,具有品牌与市场优势的企业值得关注。 行业方面,新能源技术,尤其是氢能、核能、太阳能等新能源技术,是有可能改变人类传统生活方式的技术,持续高油价有可能促使人类在新能源领域取得突破进展,这将是与计算机网络技术具有同等发展空间与市场地位的领域,现代生物技术的某些领域,不如基因工程、药物合成等,也具备同样的潜力;数字电视与网络应用行业,也具有极大的快速发展潜力;以上这些领域,都可能产生引领大盘不断走牛的投资品种。第三产业中,金融、教育、媒体、旅游、娱乐、房地产、电力、交通等行业,未来也具备较大的投资机会。制造业整体景气度,可能进入持续温和或偏冷状态,长线大投资机会不多。

爱华网

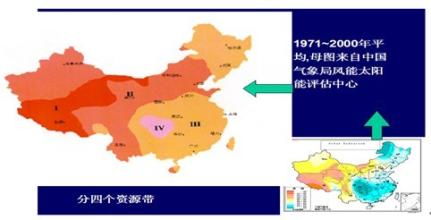

爱华网