(南开大学经济学院,天津,300071)(天津社会科学院,天津,300191)

[内容摘要]:在文章的最初部分介绍了投资组合理论与Copula,然后给出基于概率p0的收益率等定义,建立基于概率p0的收益率的投资组合选择模型并给出具体解法,接着通过选取上证领先指数与深证领先指数2004年9月1日至2006年5月26日的日收盘数据进行实证分析,我们发现在收益率(基于概率p0的收益率)一定的情况下,通过投资组合可以降低风险。

[关键词]:PVar; VAR; Copula; 投资组合

[中图分类号] F830.9 [文献标识码]A [文章编号]

一、前言

自从华尔街第一次革命——Markowitz投资组合理论问世以来,关于投资组合选择的研究一直是研究的热点,Markowitz投资组合理论也被广泛地应用于各种投资实践。但是由于Markowitz假设各种证券的收益服从维纳过程,这一假设限制其适用的范围。现实生活中,各种相关变量的边缘分布往往不服从维纳过程;即使有些变量服从维纳过程,但其联合分布也不一定服从维纳过程,因此怎样在已知各变量的边缘分布的基础上确定联合分布,使得该联合分布从结构上能较好的拟合随机向量的联合分布,描述他们的相依性,这是一个新的研究热点。1983年Schweizer和Sklar提出的copula连接函数理论能较好地解决这一问题,因此国内外学者对copula理论的研究表现出浓厚的兴趣并将其用于金融研究分析。吴振翔博士(2004)等在基于copula的外汇投资组合风险分析中通过copula工具,确定两种外汇最小风险投资组合,但在该文中仅仅考虑风险,未考虑收益率。

但是在日常投资活动中,投资者在进行投资时,往往考虑的不仅仅是风险是否在其能承受的范围内,而且要看该项投资的收益率是否达到其目标收益率的最低水平。本文在吴振翔博士研究的基础上,将风险和收益率结合起来,考虑投资组合的选择问题。在将风险和收益率结合的过程中,本文首先将收益率、风险予以重新定义,使得收益率、风险更能描述实际投资活动;然后建立兼顾风险与收益率全新的投资组合选择模型;在模型的求解过程中,我们不要求各种证券的收益率服从维纳过程这一严格的假设,而用copula这一连接工具来拟合收益率向量的联合分布,并对模型进行实证分析。由于本文收益率以及风险的定义更能反映投资者的实际投资意愿,而建立在其基础上的投资组合选择模型更加确切地描述投资者的实际投资行为,再加上在模型的求解过程中使用copula这一先进工具,因此本文论点、实证结果具备较强的科学性、合理性。

二、兼顾风险与收益率的投资组合选择模型

本文的收益率采用 计算公式,显然 (固定时间t)为一随机变量。在以往某种证券收益率的度量中,一般采用收益率的期望来度量,而对收益率期望的估计,一般采用算术平均。在给定收益率的边缘分布的前提下,收益大于等于期望收益率的概率是一个定值,例如, , , 的密度函数 是一个钟形,且关于 对称,则 。但在现实生活中,人们在进行某项投资时,往往兼顾收益率和与收益率相关的概率,例如商业中有句俗语:“某项投资如果可以获不低于10%的利润,且成功的概率不小于51%,那么大胆地去干吧”。因此,我们给出关于收益率的另一定义。

定义1 r为某种证券或投资组合的收益率,只有当 时,其中r0、p0为常数,某投资者才愿意投资该种证券,则称r0是基于概率p0的收益率,用 表示。

理性投资者在投资时一般不会要求某项投资成功的可能性大于100%,因为这是不可能的;一般情况下该投资者不会要求某项投资成功的可能性小于0,因为当p0<0时, 恒成立,也就是说对收益率没做任何要求,一般情况下,假设 ,下同。

当然,给定p0,满足 的r0往往不止一个,对应的投资选择也不止一个。例如,在不考虑税收等情况的前提下,某投资者在进行投资时,要求年收益率最少达到2%,且保证收益率达到2%的可能性不低于80%。那么,该投资者有很多投资选择,例如,该投资者可以将钱存入银行(我国现在一年银行定期存款利率为2.25%>2%),我国银行现在基本上不存在倒闭的风险,因此 ,能满足该投资者的投资要求;该投资者也可以将钱购买短期国库券,我国现在3年期国债的利率基本上高于同期银行1年期定期存款利率2.25%,大于2%,且基本上不存在违约的风险,即其收益率大于2%概率大约为1。

既然满足 的r0往往不止一个,那么在满足 的r0中有一个最大值,即r0存在上确界,记为 。当然,r0不存在下确界,因为 恒成立。

性质1.1 设 中r0的上确界为 ,则 。

性质1.2 设 中r0的上确界为 ,则 是p0的单调减函数。

在大多数情况下,人们还会考虑该种证券的风险,风险在这里我们用VAR(Value at Risk)来表示。用VAR来度量风险时为正数,在求VAR时首先要将收益化为损失,即取收益率的相反数,用起来不大方便,因此在本文中不予采用,类似于VAR定义,我们给出PVar的定义如下:

定义2 r为某种证券或投资组合的收益率,只有当 时,其中PVar、p1为常数,某投资者才愿意投资该种证券,则称PVar是该种证券基于概率p1的风险,用 表示。

理性投资者在投资时一般不会要求某项投资的损失小于某一定值的可能性小于0,因为这是不可能的;一般情况下该投资者不会要求p1>1,因为当p1>1时, 恒成立,也就是说对风险没做任何要求,一般情况下,假设 ,下同。

同样,给定p1,满足 的PVar往往不止一个,那么在满足 的PVar中有一个最大值,即PVar存在上确界,记为 。当然,PVar不存在下确界,因为 恒成立。

注意,定义2中的PVar与通常定义在置信度p1下的VAR并不相同,置信度p1下的VAR的相反数是PVar的上界。显然,用PVar度量的风险与PVar成反比,PVar越大,风险越小。

性质2.1 设 中PVar的上确界为 ,则 。

性质2.2 设 中PVar的上确界为 ,则 是p1的单调增函数。

人们在选择投资时,往往同时考虑收益率与风险,因此结合收益率与风险给出如下定义:

定义3 r为某种证券或投资组合的收益率,只有当 且 同时成立时,其中r0、p0 、PVar、p1为常数,某投资者才愿意投资该种证券,则称r0是基于概率p0且基于概率p1的风险不超过PVar的收益率,记为 。

在一般情况下, 中的最大损失不超过收益,因此设 ,下同。

性质3.1 如果 ,则 中的p0 、p1满足 。

证明:

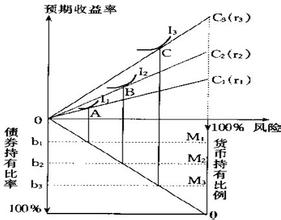

设 , 表示投资在证券i上的份额。人们在选择投资组合时,往往在给定三个参数的情况下,使得另一个参数最大或者最小以达到最优,例如,在给定 的前提条件下,使得最大损失-PVar越小越好,即PVar越大越好,因此在不允许卖空的前提条件下,建立如下模型:

在该模型中,约束条件(1)、(2)考虑的是投资者愿意选择某项投资的前提条件,约束条件(3)表示投资权重之和为1,约束条件(4)表示不允许卖空。满足(1)(2)(3)(4)四个约束条件的投资组合 往往不止一个,也有可能一个也没有。在存在满足(1)(2)(3)(4)四个约束条件的投资组合 的前提条件下,该模型表示,应从满足(1)(2)(3)(4)四个约束条件的投资组合 选取一个PVar最大,即使得最大损失-PVar最小的投资组合。

同理也可建立以 为目标函数的相关模型,但对所有模型,都有以下结论成立。

定理1 在给定 的前提条件下,PVar是p1的单调增函数。

结论是显然的。

定理2 在给定 的前提条件下,PVar是p0的单调减函数函数;在给定 的前提条件下,PVar是r0的单调减函数函数。

三、copula函数的简单介绍以及投资组合选择模型的求解

模型 ,因此必须知道 的联合分布,因此问题的第一步运用copula函数来拟合 的联合分布函数。

1、 copula函数的简单介绍

设随机向量 的联合分布函数为 ,边缘分布函数分别为 ,则一定存在连接函数 (Sklar定理,Neslon(1999),定理2.3.3),使得 ,则称 为对应分布下的copula。如果 为连续函数,则C唯一确定, 是一个n维[0,1]空间上具有[0,1]均匀边缘分布的n维分布函数。copula能全面反映 之间的各种相关关系,Lai、Joe、Nelsen等对copula进行了详细的讨论,一般仅讨论2维情形。

我们常见以及经常用到的copula函数有20余类,在本文中用到的copula函数为:

Gumbel-Houguard family copula

当 时,对应的随机向量相互独立,当 时导致完全相依。

2、 投资组合选择模型的求解

我们仅讨论n=2时模型M1的求解问题。由于Gumbel-Houguard family copula所构造的2维联合函数十分复杂,因此,求模型M1的解析解是不可能的。在此我们用蒙特卡洛方法来进行求解。

第一步 抽取样本数据对 ;

第二步 按如下方法确定随机向量 的边缘经验分布 和 ;

将样本 按递增的顺序排列,得到 ,设 , ,令 ,则连续型经验分布函数定义如下:

第三步 确定copula函数中的相关参数(可用Genest和Rivest的非参数方法或极大似然法)。

第四步 应用Splus 6.0产生基于第三步产生的copula函数的 对,令 得到样本对(r1,r2)。

第五步 将样本对(r1,r2)代入M1中(1)式求解出所有满足(1)(3)的 ,对满足(1)(3)(4)的 反解出满足(2)的PVar,从中选择出最大的Pvar即为所求,其对应的 即为所求的最优投资组合。

四、实证研究

首先,按第一步选取上证领先指数与深证领先指数2004年9月1日至2006年5月26日的日收盘数据(数据来自大智慧行情系统),代入公式 ,求出样本数据并将同一天的数据形成收益率对 ,上证领先指数的收益率用r1表示,深证领先指数的收益率用r2表示,将收益率对 和n=414代入如下公式

其中 为符号函数, ,估计出样本数据对 的Kendall秩相关系数 ,得出 。

然后,按第二步求边缘分布的方法确定随机向量 的边缘经验分布 和 ,选定copula函数为 ,用Genest和Rivest的非参数方法来估计 ,即通过解方程 来估计 ,其中 是copula函数 的生成元。通过计算得 ,然后通过Q-Q图来进行评价(见图1),从图形可以看出,拟合得很好,这样就完成了第三步。

第四步应用Splus 6.0产生基于copula函数 的 伪随机数对2000个,代入公式 得到样本对(r1,r2)。

第五步 选取 ,通过选取不同的 ,将样本对(r1,r2)代入模型M1求解最优投资组合 以及相对应的Pvar,搜索步长为0.005时结果见表1(图2),搜索步长为0.002时结果见表2,从中我们可以得出如下结论:

(1)从图2可以看出在 以及搜索步长为0.005的条件下,当 在区间[0.005%,0.024%]取值时,对应的最优投资组合皆为(0.625,0.375),也就是说将资金的62.5%投资在上证领先指数,将资金的37.5%投资在深证领先指数,对应的风险皆为-1.708048709%; 在其他区间也有相同的性质,由模型M1导出的收益率与风险图是一个由若干跳跃且平行于 的线段组成;结合表1可以得出,当 在区间[0.005%,0.0995%]取值时,可将该区间分成19个小区间,各个小区间之间的PVar不同,而各个小区间内的PVar相同。导致上述性质主要原因有两个,第一个原因是伪随机数对的个数仅2000个,数量没有达到足够多;当然,解决这一缺点的办法是增加伪随机数对的个数,但是,随着伪随机数对的个数的增加,计算的复杂度大大提高;第二个原因是搜索步长为0.005,搜索步长没有达到足够小,当我们将搜索步长改为0.002时,[0.005%,0.0995%]中PVar不同的小区间个数达到40个,但是搜索时间增加1倍多,克服这一缺点的办法是缩小搜索步长,但同样大大提高的计算复杂度。因此,如果搜索步长足够短,伪随机数对的个数足够多,对于不同的 ,对应的PVar不相同的概率也会增大。

(2)从图2我们还可以看出,随着收益率r0的提高,PVar是减少的,这和前面的定理2是相符的;PVar减少,意味着与之对应的风险增大了,这和实际是相符的,人们在选择收益与风险时,不能两者皆得。

(3)从表1和表2可以看出,随着r0的逐渐增大,投资组合越来越趋向集中于沪市或深市指数。例如,从表1来看,当r0=0.024%时,对应的最优投资组合皆为(0.625,0.375),也就是说将资金的62.5%投资在上证领先指数,将资金的37.5%投资在深证领先指数;当r0=0.0605%时,对应的最优投资组合皆为(0.965,0.035),也就是说将资金的96.5%投资在上证领先指数,将资金的3.5%投资在深证领先指数;当r0=0.0995%时,对应的最优投资组合皆为(0.02,0.98),也就是说将资金的2%投资在上证领先指数,将资金的98%投资在深证领先指数。当 时,投资在上证领先指数的比重大于投资在深证领先指数的比重,是由于在 的置信度水平下, ;当 时,投资在上证领先指数的比重大大小于投资在深证领先指数的比重,是由于深证领先指数的平均收益率为0.072231%,而上证领先指数的平均收益率小于深证领先指数的平均收益率,为0.048288%,为了保证模型 M1的条件(1)成立,只有加大投资在深证领先指数的比重。

表1 不同收益率r0下PVar以及相应的投资组合(搜索步长为0.005)

注:表1中投资组合对应的数表示投资在上证领先指数的权重,用1减去投资在上证领先指数的权重就得投资在深证领先指数的权重,表2、表3相同。

表2 不同收益率r0下PVar以及相应的投资组合(搜索步长为0.002)

(4) 在 的置信度水平下,从表1可以得出,当 时,对应的PVar皆大于 ;当 时,对应的PVar皆大于 ,这说明通过投资组合,可以减少风险。

第六步,选取 ,通过选取不同的 ,将样本对(r1,r2)代入模型M1求解最优投资组合 以及相对应的PVar,搜索步长为0.002时结果见表3(图3)。

从图3与表3可以看出,在 的条件下,随着p0的逐步增大,PVar是逐步减少的。当 时,模型M1没有可行解,也就是说,不存在投资组合 ,使得(1)成立。因此,在不允许卖空的前提下,希望通过在沪深两市指数之间选择投资组合,以套取较大收益率,成功的概率不大。

同样我们也可得出类似于第五步(3)的结论。

表3 在 条件下,不同的 对应的投资组合以及对应的PVar

同样我们可以固定 ,选取不同的 ,通过模型M1求解最优投资组合 以及相对应的PVar。

五、总结

(1)本文首次给出基于概率的收益率以及基于概率的风险的定义,而这两个定义较以往定义的收益率与风险更符合实际情况,更具可操作性。

(2)本文根据给出的基于概率的收益率以及基于概率的风险的定义,建立基于风险与收益率的投资组合模型并给出具体解法;在具体解法中,为了更好拟合联合分布,本文中采用Copula函数来构造多个资产收益率的联合分布。

(3)由于不要求收益率服从维纳过程,因此本文所给出的投资组合选择模型较Markowitz的投资组合选择模型具有更广的适用性。

(4)在本文的实证分析中,仅讨论两种资产(上证领先指数与深证领先指数)的投资组合选择问题;该模型同样可用于多种资产的投资组合选择问题。

(5)通过实证分析,我们发现在收益率(基于概率p0的收益率)一定的情况下,通过投资组合可以降低风险。

(6)本文所建立的投资组合选择模型,完全可用诸如股票、汇率、基金等其他金融产品上。

本文投资组合选择模型的缺点和不足主要体现在模型求解上,在模型求解算法中,计算量较大。

参考文献:

[1]史道济:《改进copula对数据拟合的方法》[J],《系统工程理论与实践》2004年第12期。

[2]汪飞星等:《用改进的蒙特卡洛方法计算Var》[J],《山东理工大学学报(自然科学版)》2005年第5期。

[3]吴振翔等:《在基于copula的外汇投资组合风险分析》[J],《中国管理科学》2004年第12期。

[4]张尧庭:《连接函数(Copula)技术与金融风险分析》[J],《统计研究》2002年第4期。

[5]王春峰:《金融市场风险管理》[M],天津:天津大学出版社,2001年。

[6]R.B,Nelsen. An Introduction to Copulas[M].Springer,NewYork,1999.

[7] E J Dudewicz,S N Mishra.Modern mathematical statistics[M].NewYork:John Wiley &Sons,1998.

[8]C Genest.L-P Rivest.Statistical inference procedures for bivariat Archimedean Copulas[J].Journal of the American Statistical Association,1993,88(423):1035~1042.

The Research of Investment Portfolio Selection Model Based on Copula

Yin Xiangfei Chen Liu-qin

(School of economics- Nankai University,Tianjin,300071)(Tianjin Academy of Social Science , Tianjin, 300191)

Abstract: Theories of investment portfolio and Copula are introduced at first, then some return definitions based on probability p0 are advanced and investment portfolio selection model which is based on the definition of yield based on probability p0 are established. Detailed solution to the model is offered afterward. In the third and fourth part of the paper demonstration analysis and conclusion are advanced.

Key Word: PVar; VaR; Copula; Investment Portfolio

*基金项目:湖南省自科基金项目(05JJ40103)

爱华网

爱华网