系列专题:直面金融危机

改革开放30年来,我国金融监管体系从无到有,从改革开放前中国人民银行一家集金融业务与管理于一身,到银行、信托、证券、保险等金融机构逐步成立,人民银行专门行使中央银行和金融监管职能,再到今天随着分业经营金融体系的建立和巩固,我国确立了人民银行、银监会、证监会和保监会“一行三会”的金融调控监管模式。不可否认,30年来我国金融监管体系改革已经取得了巨大的成就。然而,在当前我国金融体系由分业经营向综合经营的推进过程中,美国金融危机爆发并蔓延到全球经济,此次美国金融危机中美国金融机构综合经营以及美国监管体系所暴露出来的问题,无疑为我们再次敲响了金融风险的警钟。

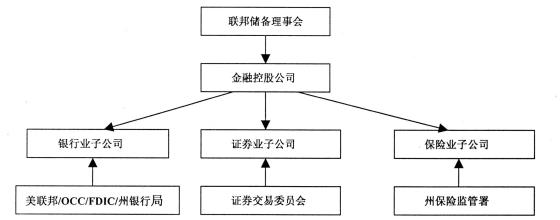

上世纪70年代以来,由于经济生活中“滞胀”的长期存在和金融“脱媒”问题的严重化,美国逐步放松了金融管制,其金融机构逐步拓宽经营范围,打通了银行、证券和保险之间的“防火墙”。1999年《金融服务现代化法案》颁布以后,美国改进原有的分业监管体制,形成一种介于分业监管和统一监管之间的新的监管模式,学界称之为“伞形监管模式”。在这种模式下,金融控股公司的各子公司根据业务的不同接受不同行业监管机构的监管,而联邦储备理事会为金融控股公司伞状监管者,负责评估和监控混业经营的金融控股公司整体资本充足性、风险管理的内控措施以及集团风险对存款子公司潜在影响等。另外,美国的州政府在银行业、保险业和证券业方面也具有一定的监管权限,尤其是对保险机构享有全面的监管权。然而,这次美国金融危机的爆发说明,在金融业高度混业经营并快速发展的背景下,这种监管制度的安排无法有效监管金融市场,甚至有可能因为其内部的协调和分工不明确而延误化解金融风险的有利时机,致使金融体系风险进一步累加而形成系统性风险,最终导致了系统性风险以危机的形式爆发。

具体来看:首先,这种“双线多头”的监管模式容易出现监管真空,而最大的真空就是各部门的监管标准不统一,从而导致监管重叠和盲区。不仅如此,美国的监管机构太多,之间的权限多有重叠。其次,在监管重叠的同时,监管盲区也不少,例如,像CDO(债务担保证券)、CDS(信用违约掉期)这样的金融衍生产品,到目前为止仍然没有一个监管机构宣称对其进行监管。最后,多头监管的存在,使得没有任何一个机构能够得到足够的法律授权来负责整个金融市场和金融体系的风险监控。

从目前来看,我国金融体系受到的影响相对较小,一方面得益于监管部门的有效监管,另一方面是因为我国金融机构创新能力不足,无法更加深入地参与国际金融市场的竞争,从而侥幸躲过一劫。然而,当前我国多家大型公司所陆续披露出来的由于金融衍生产品投资失误而导致巨额亏损的惨痛事实,再一次说明了金融市场发展相对滞后所付出的沉重代价。因此,在我国金融体系改革的进程中,我们决不能因噎废食,只有继续深化金融体系改革,推动分业经营向综合经营的发展,这样才能不断提高我国金融市场的广度和深度,也只有如此,我国的经济增长才能得到更有力的支持。

但是,鉴于当前美国金融危机所带来的严峻现实,在推进金融体系改革深化的进程中,我们尤其要注意吸取此次金融危机的经验和教训,稳步推进金融监管体系的改革,使其更好地适应金融业改革和发展的需要。笔者认为,从总体上来看,由于当前我国金融混业经营尚未形成规模和分业监管模式相对固化,在混业经营发展的初期阶段,我国的金融监管模式应该是有统有分,统分结合的监管模式。具体而言,我们可以采用在统一监管的框架下实行监管机构内部专业化分工的方式构建中国的监管体系,即成立中国金融监督委员会作为一个集中统一的监管主体,内部构建由银监会、证监会及保监会组成的专业分工的“三合一”的监管体系;鉴于此次金融危机中对金融衍生产品监管缺失所带来的严重后果,我们尤其要注意明晰对于金融衍生产品的监管责任,并通过制度的形式加强各监管部门之间的沟通和协调;随着我国金融业的进一步发展,在条件成熟时,逐步将机构性监管模式转化为功能性监管模式,最终形成人民银行负责金融政策,金融监管委员会负责金融监管,二者紧密协调的金融监管框架。

当然,在改革进程中,我们仍然需要统筹兼顾,循序渐进,减小金融改革的风险。一方面,加快完善综合经营及金融监管的法律法规,同时大力推进高素质金融人才的培养,组建具有全球视野的金融监管队伍;另一方面,继续推进金融机构的公司化改革,健全法人治理结构,并尽快建立严格的信息披露制度和即时的风险控制系统。最后,需要强调的是,为了及时、有效甄别和防范金融风险,监管机构之间应继续加强合作,联合建立即时的风险控制系统,及时向金融机构发出风险预警信号,有针对性地采取防范和控制措施。同时,金融监管部门应与有关经济部门积极配合,建立对金融机构信息披露违规行为的公示和惩处制度,严厉打击金融机构的违法违规行为,净化金融市场环境,促进金融业公平竞争。

爱华网

爱华网