根据英国Accenture咨询公司2001年对英国和欧洲大陆银行所进行的客户关系管理(CRM)调查,90%的英国银行和95%的大陆银行都把CRM作为收入增长的优先问题。英国的Lloyds TBS银行集团于2000~2002年投资7000万英镑建立新型CRM系统,形成基于客户价值和客户需求的综合性经营模式,其客户观察系统(Customer Insight System,CinS)能够对1600万客户中每一位客户的当前价值进行监测,披露出每个客户对银行的价值、客户持有该银行的什么产品、银行与客户最近的接触、未来从该银行购买产品和服务的倾向,并根据客户当前和预期未来对银行的价值,对客户进行细分,形成了多达48个小部分,而在业务一线则被分类为高价值客户、高潜力客户、基础客户和核心客户。通过CRM的建立,从2000~2002年,这家银行每个客户持有的产品从2.3增加到2.8个,由于有1600万客户,每个客户多半个产品就能转化成大量的新增收入,已经成为银行盈利性提高的推动力量。

表29 瑞士银行客户关系管理变革 关键领域 从旧组织 到新组织 业务概念有一些国际业务的瑞士银行全球金融服务机构和瑞士最大的银行

市场瑞士零售和企业客户,瑞士资本市场的国际用户,离岸私人理财,国际批发业务瑞士零售和企业客户,全球企业客户,全球机构投资者,全球高资产净值者 产品组合传统银行产品,瑞士金融资本市场产品,离岸私人理财产品,顾问和研究传统银行产品,全方位投行业务;销售,交易,研究,顾问,全方位机构资产管理服务,全套在岸和离岸私人理财产品 资源的操作系统地区性商业银行,有一些国承系统,地区的后台,资讯的人事系统全球的后台,资讯和人事系统 管理系统瑞士银行模型;商业银行的风险管理基础设施的一些投行业务集成的全球性机构和相应的风险管理基础设施 文化等级制区域性的瑞士文化全球的、开放的、精英的、集成的,“一家机构,独一品牌” 资料来源:重庆银行赴英培训代表团培训讲师乔治.奥克特教授 (2)科学的组织架构 按照职能的不同构建科学的组织架构,清晰地把银行的利润中心、成本中心标示出来,为银行的科学管理创造了很好的条件。从总体上看,欧洲商业银行目前的组织架构是以总分行制、地区总部制、三大部门系统、大总行-大部门-小分行、以业务系统为重心来构建。 ①总分行制:在总分行体制下,西方商业银行的分行就是一个营业网点,这些网点可能很大,也可能很小;可能从事全面业务,也可能只从事有限的几种业务甚至是单一业务。 ②地区总部制:欧洲银行根据业务走向、客户分布、地域特征等,在总行与分行之间设立地区总部,并通过这些地区总部强化对全国和全球各地分行的管理,以便更好地满足客户的服务要求和实现银行自身的发展目标。 ③三类部门系统:欧洲商业银行的部门并不多,但都很大,一个业务部门就是一个业务系统,就是一条战线,所有部门从职能上看可以分为三类,分别是业务拓展系统、管理系统、支持保障系统。在这三个部门系统之外,商业银行实际上还有一个“统帅三军”的决策指挥系统,即银行的董事会和负责日常管理的行长班子及执行机构。 ④大总行、大部门、小分行:欧洲国家的商业银行,特别是跨国性大银行,目前都采取“大总行、大部门、小分行”结构。商业银行的分行很多,但不一定很大,职能一般单一,很多业务集中在总行的部门完成。 ⑤以业务体系为重心建立组织架构:以业务体系为重心建立商业银行组织架构的基本要求是:发挥专业特长,节省人力成本,提高工作效率,更好地服务于客户。银行业已由过去的产品驱动转向客户驱动,一切以满足客户需要为出发点和落脚点。 另外,在本次赴英培训过程中,乔治.奥克特教授提出了成功组织工作架构的七大构建模块,分别是业务基础、市场、产品和服务、资源管理、操作系统、管理系统、企业文化。

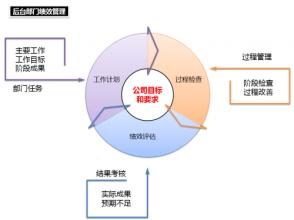

(3)完善的内部管理机制

欧洲银行业的内部管理机制包括科学民主的决策、完善的考核体系和薪酬分配机制、良好的人才管理和团队协作机制等。在完善的内部管理机制下,欧洲银行业得以健康、快速地发展。 ①科学民主的决策机制 欧洲银行业的决策机制代表着决策管理的最佳实践。欧洲银行以科学的组织架构为基础,董事会、监事会和高管人员明确责权利,各自履行自己职责,在严格的公司治理机制下进行科学民主的决策。以汇丰银行为例,董事会定期举行会议,在会议期间董事获取有关委员会活动和银行业务发展的信息,所有的董事都能全面、及时地接触所有相关信息,没在任何一个董事在与该行或任何附属企业的任何重大合约中拥有直接或间接的重大利益。 ②完善的考核体系和薪酬分配机制 欧洲银行在各业务系统、管理系统和分支机构建立起严格的考核体系,对其分支机构和业务部门进行考核和经营目标约束。德国商业银行的基本做法是把经营目标分解到每一条业务线和每一个经营部门,以及每一部门下的不同业务团队,但不直接给分行下达相应的利润指标或其他目标,核算体系严格、全面,每个部门、每条业务线、每个分行、每个工作小组占有了多少资源(人力、物力、财力等)都核算清楚。这种核算是建立在科学的内部定价系统和资金内部转移成本分析系统的基础之上的。德国商业银行的理念是:好与坏总是能够比较出来的,虽然任何考核都很难做到100%的准确和绝对的公正,但在一般情况下,只要立意正确、方法得当、措施得力,就不会有大的差错,最起码,排列的顺序(谁做得最好,谁做得最差)不会出大的偏差。 薪酬分配机制能够保证总体薪酬水平对所有雇员做到公平,具有极大吸引力,同时又能激励和留住现有优秀员工。汇丰银行的薪酬政策由四名独立的非执行董事组成的薪酬委员会制定,薪酬计划非常灵活,一般包括基本的薪水福利、与业绩挂钩的年度奖金和长期的股份奖励。基本的薪水福利由当地的市场惯例决定,与业绩挂钩的年度奖金则取决于银行和有关人员取得的成绩,包括实现财务目标、收入得到增长、费用得到控制等,这都有利于将银行及其员工的利益与股东利益更加紧密地联系在一起。而股票期权计划则使高级管理人员的利益与银行股东利益捆绑在一起,一荣俱荣,一损俱损。 ③良好的人才机制 欧洲银行业的人才机制体现在人才的选拔、培养、培训和对员工价值的尊重上。欧洲大多数银行为跨境全球化银行,均面向全球招聘金融人才,只要能够为银行创造最大的利润,均可委以重任,汇丰银行的“全球金融,地方智慧”就是最好的例子。汇丰银行在培养和培训方面,设计了一套行之有效的管理人员调派制度,让他们经常调换不同的工作,以便增进对不同岗位的认识,在工作中达到进一步培训的目的,汇丰银行著名的“国际事务官团队”就是汇丰高级管理人员的摇篮。对员工价值充分尊重信任,“员工可以做一切他们认为是合适和可行的事情,领导人的职责就是创造一种使员工感觉到自己工作是有价值的环境。”苏格兰皇家银行首席执行官Goodwin是这么说的,也是这么做的。 ④和谐的团队协作机制 在苏格兰皇家银行收购国民西敏寺银行的初期,几乎所有的市场人士包括国民西敏寺银行的员工都认为,要把规模巨大的国民西敏寺银行的计算机系统整合到规模较小的苏格兰皇家银行系统是不可能的。但事实并非如此,在苏格兰皇家银行强有力的团队协作下,不仅成功地进行了系统整合、人员整合、业务整合和管理整合,而且所需要的时间比原计划整整缩短了两年。更加难能可贵的是,在高效完成两家银行整合的同时,苏格兰皇家银行的各项业务指标、盈利水平和竞争能力都得到大幅度的提高。 (未完待续) 爱华网

爱华网