系列专题:直面金融危机

悬案之四

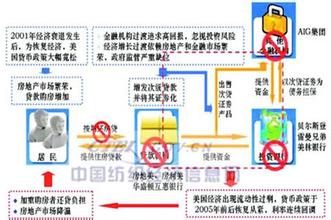

通货膨胀会卷土重来吗导语山雨欲来风满楼。通货膨胀就是金融危机爆发之前刮起的狂风。它吹乱了人们的视线,引起了人们的慌乱,可是当真正的危机到来之际,它却突然平息了。如此匪夷所思,也许就是在这宁静中孕育着更大的灾难。人们很难搞清楚通货膨胀在金融危机中推波助澜的细节,但2008年上半年各国出现的通货膨胀无疑是深入理解这次金融危机的一堂必修课。通货膨胀是金融危机向全球扩散的一条重要途径。金融危机留给人们的悬念是:通货膨胀会卷土重来吗?aihuau.com● 通货膨胀(inflation)在经济学中,通货膨胀指货币供应量、货币收入或物价总的上升。一般认为通货膨胀是物价总水平超常上涨。——《不列颠百科全书》第8卷通货膨胀到底是好还是坏——日本的复杂心态通货膨胀不完全是坏事,适度的通货膨胀对经济增长有利。任何经济增长都要伴随一定程度的通货膨胀,否则社会经济就会失去活力。究竟什么是好的通货膨胀和坏的通货膨胀,目前还没有统一的定论。在历经长期低迷后,通货膨胀也可能是一针强心剂。本来低增长、负通胀的日本,面对正在发生的通货膨胀,心情很复杂。◆ 通胀就是久别了的甘霖日本已经很长时间没尝过通胀的滋味了。最近几年来日本经济的主旋律是通货紧缩和经济衰退。2008年5月的数字显示,日本不包括起伏较大的新鲜食物价格的核心通胀率同一年前相比增长15%,是自1998年以来最大的增幅;6月份核心通胀率达到19%。通货膨胀正像细雨一样滋润着日本。日本对于到来的通胀甚至有一丝窃喜。虽然普遍的观点认为成本推动型通胀对经济是有害的,不过大多数国家认为1%~3%的通胀率可称为“好”通胀(Good Inflation),超过这个界限就是“坏”通胀(Bad Inflation)了。 由于人们预期日本几近于零的利率终于要开始上调了,银行的贷款业务由此将更有利可图。尽管如此,日本的消费者还是痛恨涨价,特别是通胀给生活带来的不便。日经225指数在2008年7月2日起出现自1965年以来的最长时间的下跌,对通胀的恐惧影响到了日本的汽车行业。比起英国的3.3%和韩国的5.5%,日本1.5%的核心物价指数也许算不了什么,但对日本来说是10年来最高。同一年前比,面包价格涨12%,意大利面涨32.2%,方便面涨20.7%,汽油涨18%,煤油涨27.6%。日本能源支出由2004年的100000亿日元上涨到2007年的200000亿日元,相当于1860亿美元,2008年的能源支出会突破300000亿日元。

2008年上半年的全球性通货膨胀带给日本的既是机会也是困惑。日本是世界上的第二大经济体,20世纪90年代陷入衰退不能自拔。日本的房市和股市泡沫于1990年破裂,留下了约等于日本GDP的1/15的坏账。在12年以后,日本的经济才有了像样的增长,到了2005年经济压力和债务引起的通货紧缩才开始消失。即使如此,日本的名义GDP仍然低于其在20世纪90年代的巅峰水平。 日本公司经历了长期低迷的经济环境,摆脱了多余的债务、人员和产能,轻装上阵,应该有所表现。但在全球经济一体化的今天,依靠出口的日本也难做到一枝独秀。全球经济的不景气对日本经济复苏产生巨大影响,日本扭转形势的梦想又被浇上冷水。2008年6月,日本对亚洲新兴市场国家的出口减弱。欧洲和美国的需求递减使日本的出口业雪上加霜。日本未能将出口带动型的经济增长势头保住,工业产量连续两个季度下降,而这正是日本过去几十年来经济衰退的标志。

由于通胀压力上升,发展中国家普遍收紧了货币政策,进而可能会削弱这类市场的活力。日本经济严重依赖于净出口,在当前经济周期中,日本国内生产总值的1/3以上都来自于出口。虽然大宗商品价格回落可能会抵消需求放缓带来的负面影响,不过这一自动稳定机制目前还没有发挥作用。

2008年上半年,铁矿石和煤价的上涨给日本汽车厂商、水泥厂和发电厂带来巨大的成本压力。丰田预测2009年利润将下降20%。在2008年4月暂停了一段时间后,日本政府恢复加收汽油税。通胀与低迷的经济共舞,让日本央行同样面临着两难的困境,一些经济学家预言日本可能再次出现零增长,这是日本政府最不希望看到的情景。由于把增加的成本转嫁到消费者头上并不容易,通货膨胀导致日本公司利润下滑。这一势头已经表现得相当明显。此外,通胀还会挫伤企业的招聘与投资热情——只是目前日本企业状况好转,应该不会遭遇20世纪90年代那样大的成本削减压力。因此,日本经济正面临着一个增长迟滞期,需求骤降尚不太可能。日本央行在对外的声明中说,政府将采取灵活的货币政策,审视加息和降息两个方向的风险。日本央行将基准利率保持在0.5%,这是八国集团(G8)中最低的,也是日本十多年来经历的最低的实际利率和最宽松的货币环境。◆ 日本能重新找回自我吗人们还记得20世纪80年代后期日本经济的夺目表现。那时候学术界和记者们全部的注意力都放在日本。每当专家提到21世纪将属于亚洲,他们心里根本没有往中国和印度上想。当初的日本买下了纽约的洛克菲勒中心和好莱坞的哥伦比亚电影公司,华盛顿的政客一片哗然,美国的消费者也受此影响,放弃了福特、雪佛莱,追逐丰田汽车。但时过境迁,尽管丰田、索尼、东芝等品牌仍然对全球消费者有一定的影响力,但日本在亚洲舞台上已悄然被中国和印度取而代之。日本经济在资产价格泡沫破灭后进入了超长的衰退期,银行倒闭,经济自由落体,日本整整失去了10年的发展期,尽管目前有所回升,但仍回不到20世纪80年代的顶峰。日本的超常稳定结构、不灵活的机制,使日本在全球大变革的热潮中失去机会,中国经济和印度经济的崛起更使日本黯然失色,信心大挫。多年来,日本尽管地理上位于亚洲,但都更接近西方。重新找回自己的属性,对日本来说意义深远;如何起到东西方的桥梁作用对日本来说至关重要。 八国峰会在日本结束后,日本消失了吗?这个问题一定会让不少人瞠目,日本明明在那里,继续保持着世界第二经济大国的地位。正当日本试图作为八国集团中唯一的亚洲“领袖”,对世界环境、粮食、能源和各种经济议题指手画脚,突显话语权的时候,英国《金融时报》的标题“日本正在消失”和副标题“隐形的峰会主持”,无疑给日本政府当头一棒。 日本的变革在悄悄进行,但世界变化的速度更快,国际竞争在加剧。超稳定的社会机构和日本人本身的特性阻碍了变革。日本近年来似乎从人们的视线中消失了,重要性在减弱,日本早已风光不再。变化在美国是常态,在日本却比登山还难。试图改变日本公司现状的企业家陷入困境,政府为振兴经济也想了不少方案,较激进的政策是大规模移民,但这对沉睡已久的日本经济来说,效果甚微。日本机构变革过程就如踩着刹车开车,车可以走,但发动机要费好大力气。刹车是日本的协调特性,要想改变那里的业务方式,需要大量的相互咨询和信息交换,探讨可以采取的措施和实际效果,直到达成共识。这样一个制度延续了很长时间,在日本人的心目中约定俗成,使其成为一种稳定剂,深深扎根在日本人的潜意识中,尽管痛苦也难以改变。2008年上半年,日本同深陷次贷危机的欧美国家最大的差别在于没有信用危机。在日本家庭的金融资产中,现金占据了过高的比例。日本人的银行存款和家里的现金是日本GDP的15倍左右,占了家庭财富总额的半数。这种对零风险资产的推崇,从某种程度上深受日本文化或人口因素的影响。日本在21世纪开始进入老龄化社会,人们不愿冒风险,宁愿选择名义上零回报的现金,也不愿进行其他投资。只有外部的强刺激才有可能改变日本人的投资方式,但新的问题是取出现金又投向何处呢?尽管不易被人察觉,一些变化还是不声不响地在一些企业推进。以前经连会体系(keiretsu system)中银行对优质和劣质企业一视同仁的日子一去不复返了,企业相互持股已由20世纪80年代的50%降到今天的20%,外资持股由20世纪90年代的4.7%猛增到27%。无债一身轻,日本公司开始用留存收益投资,将劳动密集型生产移师海外,核心技术保留在国内;并购活动开始盛行起来;信息透明和法律体制改革也在进行中。政客们牵制着日本的经济,尽管1990年以后情况有所改观,但是周期性放缓正在暴露日本的这一结构性缺陷。几年前人们曾经希望日本能够在美国经济疲软的时候给世界经济带来一些帮助。现在看来,这样的希望未免过于渺茫。日本的生产率低得惊人:新近投资的回报率只有美国的一半。因为许多公司无法给员工涨工资,消费也仍然委靡不振。官僚主义导致的失误让日本经济付出相当大的代价。◆ 日本再次抄底美国在沉默了十多年后,日本人再次作出惊人之举。不过这次收购的不是好莱坞和洛克菲勒中心,而是美国资本主义的心脏——华尔街。趁美国的金融乱局去抄底,日本人真得很精明吗?2008年9月下旬雷曼兄弟公司倒闭带来的连锁反应,使华尔街原来的投资银行仅剩下高盛和摩根斯坦利两家。资金短缺严重困扰着仅存的这两家投行,仅凭现有资金已难以支撑杠杆投资。危难时刻,日本银行果断出手。日本市值最大的银行集团日本三菱UFJ金融集团(MUFG)2008年9月22日表示,将收购摩根斯坦利20%的股份。同日,日本市值最大的证券经纪公司野村控股(Nomura Holdings Inc)通过拍卖成功购得雷曼兄弟控股公司旗下亚洲的股票、固定收益和投资银行业务,其中还包括5000万美元的商誉。到2008年9月底,日本在海外的收购金额已达到570亿美元。 国内经济的长期低迷和市场的局限性早就难以满足日本金融机构的胃口,进军海外一直是日本公司战略中重要的组成部分。日本的公司握有六千多亿美元现金,在日本这个经济疲软、老龄化的社会,唯一的出路就是海外投资。美国的金融状况坏到了家,很多濒临破产的投资银行资产被人们视同垃圾。日本人接手这种烂摊子,去抄美国人的底,是天降良机,还是重蹈覆辙,虽然不能妄下结论,但有几个不利因素必须注意:在全球经济被笼罩在衰退阴影的前提下,美国金融业连遭重创,其自然恢复少说也要几年光景,日本人不能一厢情愿,光想美事。日本文化与美国文化的冲突早已尽人皆知,高盛、摩根斯坦利已经获准转型为商业银行,如果美国金融业的游戏规则变了,日本人能适应吗? 爱华网

爱华网