系列专题:直面金融危机

始于去年夏天的美国次贷金融危机已经一年多了,今年9月更是让全球惊讶万分,美国政府7000亿美元的救市还很难确定是否能真正地奏效?有眼光和实力准备的投资者已开始蠢蠢欲动扫荡抄底,冬天总是会过去的,看你能否有准备挺得过去,春天还是会到来的。我们是否能够通过这次美国次贷金融风暴真正地学到什么?尽可能避免犯同样的错误,让各行业平稳发展才会长期地持续增长,也算是交了学费而应有的投资回报。本文美国次贷金融危机的相关问题发表一些个人的随想,也算是自己的学习心得。

1.金融行业贪婪的恶果。 美国的次级贷款金融危机不是单一因素所造成的,而是以房地产次级贷款危机为导火线,再次彻底地检验美国金融体系是否完善,尽管大家认为美国金融体系算是全球较好的,结果发现美国的整个金融体系还是很虚弱,美国希望通过这次贷金融危机,对金融体系继续完善。美国金融行业自IT及因特网时代来,风险投资业挣了不少钱,后来也赔了不少。他们为了减少投资风险,金融界开始走向房地产业。由于房地产业的投资回报率不如高新科技高,风险相对也较小。但是金融公司为了短期效益,开始放松对房地产贷款的风险控制。一方面他们自认为房地产投资风险较小,另外他们立刻可以收到1%的贷款额加上3%的融资费用,加上房地产的增值,引诱贷款人冲动性投资。他们并非真正地论证项目的投资回报,现金收入和经济风险因素等等,这样贷款公司就可以收到较好的佣金,而把风险抛在脑外。当房地产投资者在经济有困难时,这时贷款公司就会和投资者一样需要吃下这一苦果。投资者和金融业的贪婪,使次级贷款的气泡越来越大,到了去年下半年美国经济开始走下坡路,房地产价值已明显呈下降趋势,贪婪的恶果就出现了。如果投资者和金融贷款公司好好地论证项目,有足够量的现金投入及现金流回收,风险就会减少一些,而金融公司把太多的现金投资了房地产,没有留有足够的现金。这样导致在需要现金时,才发现资金不足。美元贬值,美国外债太高,各国对美国经济的担忧和信心不足,使美国次贷金融危机加深,美国的贪婪再次使自己陷进泥坑。格林斯潘时代的强势美元,掩盖了美国金融的弱点,伊拉克战争也拖累了美国经济。美国这只大船调头不易,转弯太大也是会出问题的。 2.房地产行业高涨吹破泡沫。 前几年,美国的房地产疯狂地增长了30-50%,这和金融贷款公司为了获取手续费及佣金而放宽贷款政策是相关的。但是美国的经济并不能承受如此高房价,而大家把这一泡沫越吹越大。没有真正地考虑房地产业的投资风险,就算是风险投资公司如雷曼兄弟控股公司和美林证券公司参与,他们也没认真地定位房地产项目是风险投资项目。我个人认为房地产投资比股票投资风险更大,房地产的资产是很难出手的,公司经营出问题,我们可以把公司股票尽快地转手卖掉。房地产买卖却较难短期完成,所以次级贷款危机需要持续2-3年才能消化吸收,房地产行业的周期性转变需要5-10年。由于美国的房地产已经连续成长了相当长一段时间,人们对其投资风险逐步丧失了警惕性,也是让泡沫越积越多。其实在IT和因特网泡沫破灭之后,美国经济发展远远达不到支撑房地产的价值。而投资者却又偏爱房地产项目,它可以起到金融放大的杠杆作用,而房地产资产价值很难真正地体现,一旦房价下跌,其贷款风险倍增,以现金投资为主的房地产项目就会减少这一风险。犹如用股票抵押贷款,如果风险没有控制合适,其后果也是不堪设想的,债权人和投资者及开发商同时都会陷入困境。本人最近在美国弗罗里达州考察养老休闲房地产开发项目时发现,他们养老社区的建设是体现在价值的创造,而非靠房价的增值,买方者主要是用养老金及现金储蓄购买和租赁,因此这次美国次贷金融风暴对他们的开发影响不大,所以房地产项目的净资产投资(Equity)和现金流是目前减少风险最好的控制手段。 3.能源加速通货膨胀加重危机。 众所周知,能源是驱动经济运行的必需品。去年以来,美元的贬值,石油价格的上涨过快,加剧了商品原材料上涨。成本增加,通货膨胀加重,使得美国不少企业难于生存,不少人更是失去了工作。一旦没有固定的收入,或者说通货膨胀,其收入相对下降,支付能力也降低,房地产价值就会随市场的需求有所调整。美国不少人又已经用虚高的房地产价值从银行贷款(HomeEquityLoan),本来已经超前消费,负担过重的美国人无法再增加收入,只好减少房地产方面的开支(DownSizing),大家更多地把钱用于汽油和食品。而买房子是所谓美国人的梦想,整个美国经济体系是围绕房地产相关行业在创造和维持就业的。3年前曾有人和我探讨过,他说美国最大的产业是金融房地产贷款业,如果出现些小问题,美国经济体系就会出大问题,次贷金融危机验证了他的观点。能源是美国经济的动力之一,能源价格的上涨,对美国经济影响也非同小可。包括房地产建筑材料成本的上升,房地产价格的下滑,客户购买力的下降,所以次贷金融危机是多种因素下发生的。当能源价格由市场需求下降调整到一定程度,美国经济能稳定增长。个人收入和储蓄增加到一定水平,次贷金融危机才能成为过去。对于高收入的人群,如果收入远远高于能源涨价带来的不利因素,同时没有超前消费的话,次贷金融危机对他们的影响相对较小。如华人投资房地产时首付比率较高,较少超前消费,储蓄率又较高。除了房地产价格下滑外,大家还是能挺过冬天的。 4.政府放任自由付出的代价。 美国太多地强调市场经济,认为自由经济政策是最好的调节手段。一般美国政府只是在制定一些法规,对市场风险分析较少,他们认为企业有这种能力去判定风险。很多金融公司只有短期眼光,并非把整个美国经济当成整体分析,整个宏观经济调控还是需要由政府指导的。美国政府太过于自信其金融体系的成熟,因特网时代使各种变化加快,而美国政府还没有及时跟上改进。整个美国政府还是不能及时地调整宏观金融政策,美国也需要改革,加强风险意识及预测。如果放任自由,市场波动过大,就像大厦振动太大容易倒塌;波动小点,还有补救的方案。一旦倒下,价值就失去很多,如雷曼兄弟投资银行。美国政府反映太慢,对整个次贷金融危机估计不足。自由是有代价的,美国政府这次付出的代价是太高了点。但愿美国政府看到宏观调控,风险监控和果断决策的重要性。 5.风险管理的重要性 风险管理最主要是应用各种数据,需要用很复杂的数学模式来全面分析各方面的因素和加权。尽管美国有个人信用体系,收入验证,首期付款和负债率等,但是还有很多不确定的因素没有融入整个贷款体系,尤其是宏观市场分析。美国经济的预测相关资料显示,看涨的参数远远高于看跌的参数。美国完全有可能利用大学对各地的房地产资料和行业学会的数据进行深入细致地分析,并比较客观、全面和实时地给决策人提供参考意见。次级贷款金融危机的发生,说明风险分析及实时监控系统还不完善。而次贷金融危机和经济的相关性已经体现到市场,美国的股市是美国经济的晴雨表。次贷风暴引发的全球股市大跌,也是心理学上风险因素的体现,股民对市场信心不足。投资者没有定量分析的实时风险预测,情绪性地抛售股票,加重了次贷金融危机的后果。同时,我们也可以看到风险管理在经济全球化的时代,各国需要通力合作,共同减少不必要的损失。美国已经不可能自己独挡一面,全球的股市也很难不受美国股市的影响。任何地方的投资都存在风险,新兴国家也不可能避免不受美国次贷金融危机的影响。世界金融体系需要完善和合作,在合作中风险管理和分析是合作的基础。如果欧盟,加拿大,英国,韩国,新加坡,日本还有中国等能同时参与承担风险管理,这样可能比单一国家参与好些。华尔街的金融公司倒闭或损失惨重的多米诺骨牌效应可避免,其实也是各国减少损失的途径之一。遗憾的是联合国及世界银行不能真正地体现整合全球金融风险的管理系统。 6.投资行业多样性组合 次贷金融危机再次说明投资多样性组合的重要性。如果投资者仅限于房地产行业,也需要权衡项目的多样性,房地产行业也是有风险的。如果投资金融业,也会受次贷风暴的影响。而金融业又涉及所有行业,投资比重需要慎重考虑和分析。中国投资公司过多地投资美国金融公司,其风险较大,应该侧重投资非金融行业而分散分险。黄金,欧元,资源性矿产,原材料,高科技,农业,环保,食品,医药等等各民生行业都需参与,实业投资和股权的结合,销售网络,品牌,人力资源的投资。不能过度依靠金融手段,投资管理要细致即时,对危机能有应变决策的手段和方法。该退出时就必须无留恋地执行,那怕是损失也需要果断处理。现在的社会变化太快,一不小心就会损失惨重。同时需要用电脑程序系统管理其风险,在理论基础和数据库的分析下,由电脑无情地完成可能有人为情绪化的决定,如电脑程序风险分析后的斩仓。 7.金融危机后的黄金机会 英国的巴克莱在最后一时不愿意投资雷曼兄弟投资公司,但愿意接手雷曼兄弟的部分资产拍卖。中信证券也有和雷曼兄弟投资公司接触过,是否也能考虑乘机收购部份对中国有利的资产?日本也对雷曼兄弟投资银行在日本的业务进行收购,中国是否也能考虑在本土上收购雷曼兄弟投资银行的资产?巴菲特投资50亿美元加码高盛公司,中国的投资基金经理们是否跟进?有些美国的房地产开发商已经粮尽弹绝,宣布破产,中国聪明的投资者是否能抄底美国房地产?甚至一些银行销售网(如收购美国银行),这比中国的银行在美国申请办理分行要容易得多。我们需要避免太大的风险,但是也不要放弃几十年难得的机遇,这时候的美国金融公司确实有很多中国进入的商机。中国需要有智慧,莫迟疑,看准方向,失去投资机会也是增加风险率。美国的房地美和房利美在政府的保护下,已经从最低每股几毛美元上升到近2美元。一旦次贷危机过去,美国房地产业复苏,房地美和房利美总是随房地产业的兴衰而体现在股票价位上。这两家公司和雷曼兄弟投资银行不一样,他们代表美国的房地产金融产业,相信在未来的3-5年,经过改革,加强风险管理,应该有可能获得较好的回报。总之,现在是价值投资者最好的黄金机会,“危”与“机”,危在先,机在后。机会总是给有准备的聪明投资者开放的,美国的危机给了中国的机会。中国愿意走向世界吗?机会是平等的,中国有很好的机遇,美国也有不错的机会。经济全球化,中国和美国相互影响,中国需要招商引资,美国也需要招商引资。中国公司需要请进来,走出去,美国也需要中国合作伙伴。不管白猫黑猫,能抓到老鼠就是好猫,能找到美国大老鼠,不仅是好猫,还是备受美国欢迎的大熊猫。还有很好的观赏价值,让美国好莱坞的《功夫熊猫》在次级贷款金融危机中表演一番吧!

爱华网

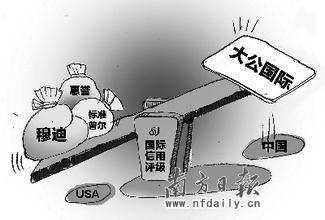

爱华网