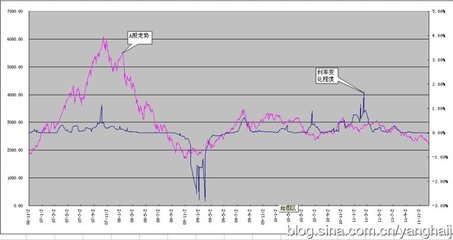

人民币汇率改革迄今已走过了三个年头,三年的汇改总体上取得一定成效,人民币汇率弹性不断扩大,汇率制度不断完善,人民币兑美元累计升值超过21%。但另一方面,由于国内经济结构失衡的局面仍然没有改变,在人民币不断升值的背景下,出现了出口企业经营困难、热钱大量涌入、国内通胀等棘手问题。笔者认为,即将成为世界第三大经济体的中国,应该以优化国内经济结构为先,这不仅符合大国崛起的一贯发展路径,而且从07年开始我国消费对经济的贡献度超过了外贸这一点来看,也进一步要求政府应该加大解决国内经济问题的投入力度。而作为资金的价格,利率市场化毫无疑问是优化经济结构、化解经济问题的首要一步。 回顾汇改三年来的经济发展,在利率没有市场化的条件下,汇改在一定程度上增加了国内政策制定的难度。汇改之前,在结售汇制度下,持续的“双顺差”状态使中央银行被迫投放基础货币,而为了不引起国内流动性过剩,中央银行又必须同时采取措施进行对冲,这自然削弱了货币政策的独立性。因此,汇改的一个重要目标是优化我国外贸经济结构,改善失衡的国际收支状况,同时增加汇率的灵活性,以此增加货币政策的独立性。

然而,汇改以来人民币小步慢跑的升值状态,一方面没能有效改善严重失衡的国际收支状况,另一方面,这种升值方式吸引了大量的国际热钱流入,进而加剧了通货膨胀,为此,我国中央银行又必须采取相应的货币紧缩政策。但由于存在着银行存贷利率的管制,利率水平不能反映真实的资金供求,这在一定程度上使货币政策“失灵”,利率工具“失效”。更重要的是,由于存款利率存在上限管制,在高通货膨胀率的情况下,实际存款利率为负,而我国居民投资渠道狭窄,大量资金进入股市、楼市,极容易引起资产价格泡沫。而且,负利率状态导致的储蓄财富缩水效应,迫使资金从银行体系流入资产市场、商品市场从而加剧通胀压力。由于利率管制,商业银行存贷利差过大,从而加剧了商业银行的放款冲动并引发投资过热。 可见,在利率管制的环境下,实际上形成了一个引发经济过热的内在机制。即使进行加息,只要存贷款利差受到外力庇护,息差收入有保证,利率工具作为优化资金配置的效果就难以实现,反而会不断扭曲、甚至加剧经济结构性进一步失衡。由于当前通胀形成原因复杂,既有国内因素又有国际因素,因此,在利率这种价格型工具无法起到有效调节经济的情况下,央行只能通过提高存款准备金率以及发行巨额央票等数量型工具进行调控。由此带来的负面效应则是引发经济滞胀的风险加大。 明显的例子就是,今年以来从紧的货币政策在应对通胀方面作用有限的同时,由于数量型货币政策工具自身“一刀切”的特点,反而使大批中小企业融资受到严重影响,使“有保有压”的融资政策在实施中大打折扣。我国目前2/3左右的工业产值来源于中小企业,因此,中小企由于缺乏资金而出现的经营困难甚至是倒闭将会拖动经济下滑,出现经济增长减速和通胀并存局面,滞胀风险加剧。值得关注的是,这些中小企业中又以出口型企业受影响最重,因为这些企业一方面要承受人民币升值带来的利润下降(中央财经大学中国银行业研究中心的《人民币升值对出口企业影响调研报告》显示,近三年我国出口企业平均利润增长率大部分处于6%以下,这与我国GDP连续五年保持10%以上的增长率不相匹配,与平均工业利润相比也非常逊色,出口企业利润率增长遭遇瓶颈);而另一方面这些出口企业和其他中小企业一样面临着缺乏资金的困难,其中一些已经难以为继。此外,企业生产受影响,也会影响产品供给增加,供给不足又将加剧通胀压力。 以上分析表明,汇率市场化优先于利率市场化步伐显然会加大经济结构调整的压力和代价。尤其是在目前国际经济形势恶化、热钱大量流入的背景下,汇率制度的改革所引起的预期效应则会被扩大化,甚至改变国际资金的流向,造成国内经济的动荡,使得经济增长失控。相反,如果加快国内利率市场化步伐,理顺资金价格体系,优化经济结构,就会为汇率市场化改革奠定坚实的基础,这也符合我国一贯坚持的“打扫完房间再请客人”的改革步骤。 事实上,汇率市场化往往意味着国内经济将承受着来自国际的更大压力和冲击,这就要求一国的金融体系具备较强的抵御风险的能力。我国的金融体系属银行主导型,在利率市场化没有推进,银行利率仍存在管制的情况下,银行享受着高额的利差收益,缺乏足够的提高自身竞争力和风险抵御能力的动力,这会影响到整个金融体系抵御风险的能力的提高。而且,汇率涉及到国际因素,与利率问题相比政府回旋余地则很小。此外,利率市场化改革是我国金融改革的一个重要突破口,其改革的有序进行有利于我国形成良好的资金分配机制和资源价格形成机制,从而促进实体经济更加健康发展。在没有利率市场化推进前提下,单方面推动汇率改革进程,边缘化利率市场化改革,很可能不利于我国的金融安全和经济发展。毕竟,任何改革都不应以危及金融安全为代价。 最后,从理论上看,汇率和利率都是金融资产的价格,利率是本币资金的价格,汇率是以本币表示的外币价格,是两个国家货币之间的相对价格。作为本外币的兑换比例关系,汇率必须正确反映出本外币资产的价格、也即本外币的利率;如果国内利率体系存在扭曲,汇率也就难以真正体现出本币资产相对于外币资产的价值。在当前在国内包括资金在内的资源价格扭曲的情况下,难以确定较为合理的汇率区间,也就很难准确把握人民币升值幅度。 综上所述,从金融价格和金融产品定价的市场化顺序来说,应该按照首先推进国内利率市场水平的市场化,然后才是汇率市场化的顺序进行。目前比较可行的措施是,在继续推动汇率改革的同时适当调整当前的升值方式,并通过不对称加息、适当放宽利率限制,充分发挥利率工具的作用,推动利率市场化改革。只有这样,才能最大限度地减小改革成本和金融风险,确保汇率改革的顺利进行。

爱华网

爱华网