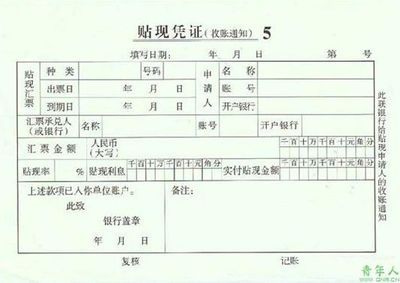

《2006年新闻笔记第二十篇》 一季度票据贴现额增加3088亿 票据贴现路径调查 作者:刘兆琼 刘长杰 一个国有银行的职员能开得起宝马吗? 当然能。 虽然只是太原一家国有商业银行从事票据贴现业务的普通工作人员,李峰(化名)就开着宝马上下班,住在太原当地最高档的社区。 能让李峰过着如此奢华的生活,当然不是他那份国有银行的薪水,而是他那份每年近百亿的“票据生意”的副业收入。 在山西,像李峰这样拥有“票据生意”副业收入的银行职员数目并不少,不过,目前,他们都有些紧张。 根据央行公布的数据,一季度银行票据贴现额比年初增加3088.49亿元。在新增的1.26 万亿元贷款中,票据贴现占到了24.5%。这个数字已经引起监管层的高度关注。监管机构5月底开始对工、农、中、建四家国有银行的票据贴现业务进行检查。检查重点为出票的真实贸易背景和假票融资。 监管机构的质疑是,票据贴现的巨额增量究竟有多少是基于真实的贸易支撑,如果与贸易无关,这些贴现资金又去了哪里? 更多的质疑还在于,这些贴现资金出去的途径是怎样的? 票据的衍生生意 “我大概一年经手的贴现票据有将近100亿,其中相当一部分是我个人的业务,有专门的人到江浙一带和山西县城的一些企业去收票据,然后到我这里来贴现。”李峰对本报称。 李峰的所谓“个人”业务,其实就是山西相当盛行的民间票据融资。2004年山西省民间借贷规模占民间融资总规模的63%,有价证券融资占到16%,民间票据融资规模大约有45亿元,占比约11%。2005年,民间融资方式中票据贴现增加较多,占全部民间融资额的比重大幅上升至40%以上。2005年以来1000万元以上票据已经十分普遍。 通常情况下,有贴现需求的企业可以直接拿票据到银行贴现,但是银行的贴现手续比较繁琐,贴现利率较高,而且贴现时还必须缴纳增值税发票,这对于企业来说十分浩繁。由于山西的煤矿出口企业较多,票据贴现需求一直十分繁盛,应运而生的是民间票据融资。 民间票据融资一般都是由在银行的关系人、中间人、企业三方组成。由中间人向需要贴现的企业收票据,转手给银行关系人,这些银行关系人一般可以和银行商定比较低的贴现利率,并能够负责资金迅速到账。而李峰则扮演着银行关系人的角色。 “一般我经手的,是我自己关系的票据贴现,大概在40分钟到1个小时,就能够完成贴现。现在央行查的紧,贴现利率已经上升到3.2%-3.3%左右,这其中,给银行关系人和中间人各1个点的好处费。商业银行的贴现利率一般都比较高,3.5%-3.8%左右,所以有比较大的票据融资需求的企业都和我们有固定的联系,大家都在一个圈子里。” 李峰告诉本报。 正是这一个点的“好处费”,养肥了像李峰一样的银行关系人和中间人。 目前,在山西,提供民间票据贴现服务的“中间人”除了像李峰这样的“个体户”之外,,还有各种类型的商业企业。一些资金充裕的企业常常回购资金紧张、急需贴现的企业的银行承兑汇票。当一些小型煤、焦企业急需资金付货款或运费时,就向这些特定的商业企业办理票据贴现。 而对于有融资性需求来说,通过民间的票据融资还有一大好处就是可以不用开具增值税发票。“一般企业到银行办理贴现是提供真实的贸易背景合同,17%增值税发票等必要文件,但是通过民间票据融资则可能不需要;而且民间票据贴现融资也不需要很多的规程,简化审批程序,节省时间成本。”山西太原信用联社副主任张传芳称。 人民银行太原中心支行行长毛金明撰文表示:受市场不确定性因素和资金周转需求的影响,银行承兑票据的期限由2004年主要集中在3个月转为目前的1个月,票据的流转速度也进一步加快。目前,单张银票被贴现的次数平均在5~8次,在银票炒卖的气氛中,最高可达10次以上。运城市绛县有200多家生产性个体私营企业在金融机构开户,其中有130多家企业参与民间票据贴现。 “作为我们来说,做这个事情(倒票据)没有风险。一是我们只接受银行承兑汇票,不做商业承兑汇票,有出票行的信用做担保,我们银行不用怕收不回钱。另外,现在银行资金都很充裕,对各种企业的贷款又十分谨慎,行领导也十分看重票据这块业务对短期贷款的替代性,所以行里的意思,就是量越大越好。”李峰说。 票据贴现的点位竞争

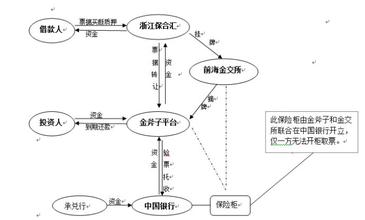

事实上,除了山西之外,很多地区的票据贴现都相当兴盛。由于银行对于票据业务的高度认同,开始出现了买方市场。不少企业为了以较低的贴现利率获得资金不惜寻找低贴现率的银行,东北的银行则是业内公认的贴现率最低的地区。 在沈阳,票据市场公开的贴现率是3.36%,不过,在实际操作中,一般银行都会根据实际情况在该贴现率上下浮动30%左右。但业内人士介绍说,中信银行、华夏银行等在实际操作票据贴现利率时,还有更大的下浮空间;即便是执行央行的规定,这些银行也可以通过其他变通方法,让前去贴现的客户得到实惠。在该省部分城市商业银行,为争取更多的票据贴现业务,贴现率有时会低至2.7%。甚至在央行最近对东北地区银行票据贴现业务的大检查之前,该地区的贴现利率曾一直为1.8%-1.9%左右。 其中最突出的就是鞍山商业银行。从2003年开始,该行开始不遗余力地拓展票据贴现业务,以推动中间业务收入的增长。从2003年至今,该行一年贴现额从几千万增加到3个亿左右。其在市场上的竞争策略就是低贴现率,其大额(100万元以上)银行票据贴现利率有时候甚至低至3%以下。 据悉,虽然东北地区银行贴现率很低,但是由于该地区大多为重工业,很少有企业需要用票据的方式进行融资,所以基本上,东北地区的票据主要来自江浙一带的中小企业。“主要是江浙一带的出口加工类企业,这些企业资金周转速度快,经常需要流动资金,但是又由于规模小,银行不愿意放贷款,所以只有利用票据融资的方式。”一知情人士介绍说,“江浙一带也有专门回购票据的人或者机构,他们有时候只扮演中间人牵头搭线的角色,有些机构也有剩余资金可以从中先把款放给下家,在集合量的优势,跟银行谈定一个比较合理的价格,转手给银行。” 而票据贴现生意,对于资金充裕的机构来说,几乎是“一本万利”。本报辗转拿到一份一家信托公司准备大规模进军票据融资业务的计划书,该计划书写道:利用信托融资平台进入票据市场,形成信托与投资并举的局面,既可以低吸高抛进行短线投资,又可以持有到期获取固定的回报;充分调动东北、华东等各地区的现有客户资源,使公司在票据收购过程中就近与当地金融机构合作或者直接获取企业票源,从而可以使我公司能够在短期内切入该地区票据的投资运作。 目前,以经济发达的中心城市为依托的区域性票据市场已经形成了一定的规模,上海、广州、南京、深圳、武汉、郑州、天津、沈阳和大连等十个中心城市的票据签发、贴现占全国1/3以上。不仅本地金融机构,而且很多外地金融机构介入中心城市票据贴现市场,跨区倾销“抢票”,压低贴现利率。如东北、广东的一些银行在上海专门设立分支机构,与本地银行竞争,从事银行承兑汇票贴现业务,其资金大致估计有2000亿元。 江浙一带的银行贴现利率大约为央行再贴现利率上浮0.5%-1%;在央行上调准备金利率之后,直贴利率约为3%。而上海和北京两地的银行,由于受到央行指导利率2.7%的管制,直贴量并不多,而大多是和江浙一带的商业银行做转贴现,转贴现利率比直贴低0.3%-0.4%。 银行的风险与无奈 央行的数据显示,到3月末,票据融资余额19407.65亿元,比年初增加3088.49亿元。票据融资已经占据了新增贷款的1/4。去年全年的票据融资不过增加了4194亿元。去年第四季度票据融资仅仅增加了721.73亿元,不到今年一季度的1/4。 如此庞大的规模的票据贴现,已经给不少银行带来了风险。 票据贴现业务进行诈骗的案件在东北时有发生。2006年2月,农行铁岭分行调兵山支行营业部在四川成都办理两笔银行承兑汇票贴现业务,四川成都某公司利用办理票据背书手续的过程,采用事先精心设计的圈套,恶意将票据扣留,并用该票据在他行办理贴现,骗取该行贴现款1976.69万元。其中有800多万元资金已分笔流向北京、天津、山东、江苏等地的6个账号,而且一部分资金已被动用。这是铁岭历史上最大的票据诈骗案。 而不少信用联社则更是漏洞百出。沈阳农村信用联合社今年年初也发生一笔1100多万元票据贴现诈骗案,作案人竟然是该行的票据主管,该人自己制作假手续,假印鉴,自己审批,并顺利贴现后,进行挥霍。目前,该行因为此案,暂停了这项业务。 不仅如此,山西一些开票行在出票时,对于企业的信用保证金可以从3成-10成不等,也就是说,开具1000万的银行承兑汇票,有的时候只需要企业缴纳300万的保证金,“将风险全部压在自己身上,而且很多时候,贴现可以在1-2天内完成,对于企业的真实贸易背景也存在失察的现象。”张传芳认为。 不过,银行这样大量的做票据业务,也有自己的“无奈”。根据会计准则,对于开票行来说,开出票据属于或有资产,和贷款相比,占用资本较少。“在计算资本充足率时,4个月以内的票据贴现的风险权重为0,超过4个月的则仅为20%,”海通证券银行分析师邱志承表示,“占用资本较少,是银行大力发展票据业务的重要原因。” 而今年以来,银行一方面资金面十分充裕,另一方面又受限于坏账率,所以对相当数量企业的流动性贷款都以承兑汇票的形式,这也导致了票据融资的急剧膨胀。 “银行很多时候都很盲目,作为社会资金的最大供应方,当他们出现失误而导致资金膨胀的时候,而又无法控制资金流向和用途的时候,股市或者房市就会出现暴涨和暴跌。”一位市场人士称。

爱华网

爱华网