金融资产有很多种。在我看来,分为2种性质的。一种是比较稳定的金融资产,如现金和银行存款等,这类金融资产既是静态的,又是不断运动的。它从某种意义来说并不属于金融资产,因为就金融资产本身我认为的意义来看,它一定是伴随风险和收益的,可以说这类金融资产是一种载体,依靠它们从而在第二类金融资产中为企业获得远高出它们本身的额外价值的可能性。第二类金融资产,应收的账款票据,各类股权,债券投资和衍生工具等。它们不同于第一类的很大一个特点就是不确定性,既收益和风险是并存的。企业把货币资金等相对无风险的金融资产转化为这类金融资产时,也随之体现了企业是为了获得利润的。

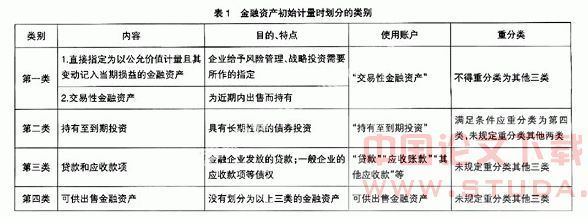

既然企业是为了获取利润,就有一个投资金融资产时的预期目标的问题,从而金融资产的确认也就不同。值得注意的是,国家对金融资产有关规定是越来越严格的,因为随着经济的发展,金融工具就越发达,企业会计人员操作利润的空间也就越大,所以在国家金融资产这方面的政策是不断的调整和规范的。所以政策对企业“预期目标”的对待是很严格的,即金融资产一旦确认,不得随意改变。目的就是减少企业操纵利润的空间。

我国会计准则规定,“以公允价值计量且其变动计入当期损益的金融资产”不得和“持有至到期投资”,“贷款和应收款项”及“可供出售的金融资产”相互转换,“持有至到期投资”和“可供出售的金融资产”在一定程度下可以互相转换。这样规定就限制了企业调整利润,比如一家上市公司买的股票当时“预期目标”是确认做“可供出售的金融资产”,如果没有准则的相关规定,当股市短时间持续上涨时,企业就可以把金融资产转为“以公允价值计量且其变动计入当期损益的金融资产”,从而计入当期损益,实现本期利润。如果股票急剧下挫,企业也可以转回为“可供出售的金融资产”,因为“可供出售的金融资产”各期变动是计入所有者权益的,不在利润表反应,所以股票下跌也不会影响当期利润。所以说,有了准则的规定,就避免了这些方面的表内游戏。

但准则也并不是把一切都规定的死死的,也适当的留给了很多活动空间给会计人员,就以上面的例子来看,虽然“以公允价值计量且其变动计入当期损益的金融资产”和“可供出售的金融资产”间不允许相互转换,但企业可以在确认2类资产比例时,以预期实现的目标进行分类,使2类在利润表中的表现趋于平衡,由于“可供出售的金融资产”不在损益表反应,所以企业任可积累“资本公积--其他资本公积”,待下期利润表不大好看时,企业可处置金融资产,从而将利润释放,实现预期利润。有的上市公司一年大幅亏损,一年小额盈利,证监会还不能警告,也就是玩的类似的把戏。

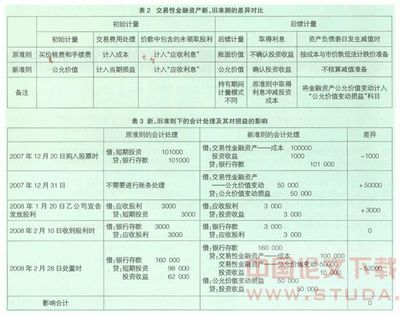

在取得金融资产的时候,还牵扯到一个交易费用划分的问题。我们发现只有“以公允价值计量且其变动计入当期损益的金融资产”的交易费用直接计入了当期损益,“持有至到期投资”,“贷款和应收款项”及“可供出售的金融资产”的交易费用均计入了成本。常理下,取得一项资产而发生的费用,理应计入这项资产的成本。那为什么“以公允价值计量且其变动计入当期损益的金融资产”的交易费用却计入当期损益了呢?我们以“交易性金融资产”举例,我们知道“交易性金融资产”的变动是直接计入当期损益的,期末要将账面调到公允价值计量,期间发生的变动我们计入“公允价值变动损益”。也就是说,如果我们把交易费用计入成本,那么这部分金额可能会转销到“公允价值变动损益”,而交易费用本身,并不符合“公允价值变动损益”的定义和内涵,所以我们把“以公允价值计量且其变动计入当期损益的金融资产”的交易费用直接冲减“投资收益”。

取得了金融资产以后就有一个后续计量的问题,这里就会涉及到实际利率和摊余成本的计算问题,实际利率即是考虑了未来的现金流量对现在的影响而计算出的利率。即未来每一次的利息金额和最后一次连本带息的金额以现值表现在成本里的部分之和,等于原成本,这样就算出了实际利率。而摊余成本则是在实际利率下,企业在某一时点将已实现或已损失的金额从预期实现金额中扣除的余额,体现的是未实现的价值。值得注意的是,在“持有至到期投资”里,并不是每期的“投资收益”都是期初摊余成本乘实际利率算出来的,在最后一期期末的时候,要把利息调整调整完,即用购入金融资产时的“持有至到期投资---利息调整”冲销各期的数额,剩下的数额即为末期的利息调整,然后用末期利息调整数额加上末期利息,就算出了末期的“投资收益”。

由于金融资产的不确定性,所以可能金融资产会发生减值,即达不到“预期目标”。既然减值我们就要提减值准备,我这里想说的是减值转回的问题,准则规定“长期股权投资”不得转回,持有至到期投资、贷款和应收款项予以转回,计入当期损益,而“可供出售金融资产”则分为债务工具和权益工具的区别,债务工具可以转回,计入损益。而权益工具不得通过损益转回,公允价值上升计入资本公积,而最终也会通过所有者权益转回,计入损益。为什么债务工具可以通过损益而权益工具不可以呢?其实这个规定的目的还是为了避免企业操纵利润,因为权益工具的公允价值变动有时非常大,会影响干预损益表的波动,加上有的上市公司通过种种手段能够干预自己股票的价格,从而就有了提取秘密准备到既定时刻就释放利润的可能性。所以权益工具不能通过损益直接转回减值损失。

总之,金融资产所以事项基本都会影响企业的实际利润,所以企业的金融资产对企业来说是至关重要的。企业会计人员要对金融资产的处理给予更多的关注,企业执行者对如何分配和调整金融资产,以及在金融资产的变动和处置问题上,应该多征求会计人员的意见。

爱华网

爱华网