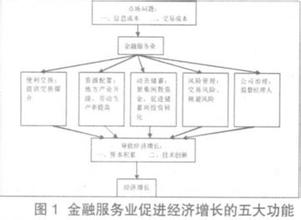

金融发展与经济增长之间的关系是近年来国内外学术界较为关注的一个议题。国外学者对这一问题的研究取得了累累硕果,可以参见谢亚轩(2003)[1],毛秋蓉、李萍(2005)[2],王琛(2006)[3],周波(2007)[4]等人的相关研究成果,他们对国外学者对该问题的相关研究进行了很好的综述。而国内学者对金融发展与经济增长的关系研究主要沿着以下三条路径来进行:基于中国全国的数据和全局的视角分析中国金融发展与经济发展之间的关系;基于区域(或者省区)的视角分析各区域(或省份)的金融发展与经济发展之间的关系及其区域分异;基于农村的视角分析农村金融发展与经济发展(或农民收入增长)间的关系。 在对金融发展与经济增长关系的研究路径中,从全局视角来分析二者关系的路径占据主导地位。其中,饶晓辉,王启亮(2003)利用多元回归的计量经济学单方程模型证明了实际利率对我国经济增长的效应为负;[5]丁晓松(2005)通过单位根检验和协整分析探讨了1986-2002年中国金融发展和经济增长之间的关系,结果表明金融发展对我国经济发展有积极作用,但经济发展对金融发展的促进作用不大;[6]杨晓华(2005)利用协整及误差修正模型对我国金融发展和经济增长之间的关系进行了实证分析,结果表明金融发展和经济增长之间存在着长期稳定的关系,金融中介和国内信贷通过转化为投资促进经济增长,而金融业的深度发展则对经济的增长有一定的负作用;[7]张晓强(2005)用修正后的AK模型建立经济增长与二元金融市场(信贷市场、股票市场)之间的计量经济学模型,并借助1994-2004年的季度资料,探讨了我国金融发展中信贷市场和股票市场在经济增长过程中的作用途径,结果表明信贷市场的发展对经济增长存在明显的正效应,股票市场的发展在经济增长中作用则不显著;[8]王一峰、董丽、杜哲卿(2005)利用哈罗德-多马经济增长模型,从金融的作用角度,建立了中国金融发展与经济增长二者关系的回归方程式,并通过Granger因果关系检验,发现我国金融发展与经济增长之间有相互促进的关系;[9]王琛(2006)应用协整、误差修正模型和格兰杰因果检验等计量方法,深入分析了1978-2004年我国GDP增长和金融发展之间的内在联系,并指出改革开放以来中国金融发展推动了经济增长;[10]梁琪、藤建州(2006)采用多元Near-VAR方法对我国1952-2003年间的经济增长、金融发展以及影响经济增长的其他指标之间的关系进行了实证分析,研究表明,在样本期内,我国金融发展与经济增长间存在着有经济增长向金融发展的单项因果关系;[11]宋利民(2006)利用1979-2004年金融发展与经济增长的相关数据,对二者相关性进行实证检验,指出金融发展对我国的经济增长具有积极的推动作用,但力度有限;[12]林志伟(2007)基于VAR模型,利用协整分析和Granger因果检验法,对中国1982~2004年经济增长、金融发展的关系进行了实证研究,指出金融发展规模与城镇居民收入不平等负相关,且前者也是后者的Granger成因,金融发展效率与城镇居民收入不平等负相关,并且两者具有双向的Granger因果关系。[13] 其次,研究路径中较为重要的是从区域(或省区)的视角来分析金融发展与经济增长之间的关系。从区域视角来看,张海波、吴陶(2005)从中观层面以中国各地区为研究对象,通过建立计量经济模型探讨了区域金融发展与经济增长之间的关系,实证结果表明我国各地区金融发展对经济的增长有促进作用;[14]冉光和、李敬、熊德平、温涛(2006)基于中国东部和西部的省级数据,运用面板数据单位根检验、协整检验与误差修正模型,对东部和西部金融发展与经济增长的长期关系和短期关系进行了比较研究,结果显示西部地区金融发展与经济增长之间具有金融发展引导经济增长的单向长期因果关系而无明显的短期因果关系,东部地区金融发展与经济增长之间具有明显的双向长期因果关系和双向短期因果关系;[15]焦兵(2007)基于中国东部和西部的区域数据,运用面板数据单位根检验、协整检验与格兰杰因果检验,对东部和西部金融发展与经济增长的因果关系和因果方向进行了比较研究,指出西部地区的金融发展的各项指标与经济增长之间不存在格兰杰因果关系,东部地区也仅仅只有农村金融效率与经济增长存在格兰杰因果关系。[16]从省区的视角来看,李忠民、刘创刚(2005)基于陕西省1984-2003年的时间序列数据,通过运用多变量VAR系统分析指出陕西省的金融发展没有带动经济增长;[17]郑长德(2006)利用四川省金融发展数据,采用格兰杰因果关系检验和线性回归分析方法,对四川省金融发展与经济增长的关系进行实证比较研究,指出四川金融体系与经济增长之间具有明显的相互制约作用,而且表现出很强的结构性特征;[18]刘红、叶耀明(2006)从内生经济增长模型(AK模型)出发,利用上海有关的时间序列数据,采用Johanson协整检验和VECM模型分别研究了金融业发展促进经济增长的三种途径与经济增长之间的长期均衡关系,认为上海金融业发展主要通过将储蓄转为投资来促进经济增长,而提高储蓄率和边际资本生产率未构成经济增长的动力;[19]邱新国、陈源媛(2007)以1985—2004年间重庆金融发展与经济增长的时间序列为基础,结合Granger因果检验、向量自回归(VAR)模型、脉冲响应函数和方差分解技术分析了金融发展对经济增长作用,指出重庆市的金融发展促进了经济增长。[20] 当然,从农村金融视角来分析金融发展与经济增长间关系的成果也不少。姚耀军、和丕禅(2004)基于VAR模型,利用Granger因果检验,对中国农村1978~2001年间金融发展与经济增长的关系做出实证研究,发现中国农村正规金融的发展对农村经济增长并没有起到“供给主导”作用,而是处于一个严重滞后的“需求遵从”地位,并指出农村正规金融相对于农村经济增长是缺乏效率的,而农村非正规金融值得关注;[21]李刚(2005)以金融压抑和金融深化理论为分析依据,对我国农村金融深化与农村经济增长之间的关系进行了分析,指出我国农村金融发展与经济增长之间具有一定的相关关系,而农村金融发展指标与经济增长之间仅存在弱相关关系;[22]刘旦(2007)运用1978~2004年的统计数据,对中国农村金融发展效率与农民收入增长的关系进行了实证研究,指出农村金融发展效率对农民收入增长具有显著的负效应;[23]张颖慧(2007)运用时间序列分析方法,对中国农村1978—2004年间的金融发展与经济增长的关系做出实证研究,指出中国农村金融发展与经济增长存在一种长期的均衡关系,农村金融发展是农村经济增长的Granger原因,而农村经济增长却不是农村金融发展的Granger原因。[24] 综上所述,不管是从全国的视角,还是区域的视角,又抑或是农村的视角,分析金融发展与经济增长之间的关系无外乎是利用计量经济学相关方法论(即便在方法和数据的使用上或有所不同),而结论基本上可以统一,即金融发展将对经济发展产生影响。本文并不打算对该问题进行简单重复,而从金融机构活跃度的视角切入分析金融机构的活动对经济增长的影响,可以说这既沿用了分析金融发展与经济增长关系的第二条路径,也同时具有一定的创新性。

爱华网

爱华网