农村金融发展正在迎来新的历史阶段。改革,让农村金融在历史困境中找到了重新崛起的路径;而“创新”将成为主导农村金融改革得以延续和实现跨越的新理念。

以“花钱买机制”的方式支持农村信用社改革,放宽农村金融机构准入门槛,引导商业银行逐步回归农村,近年来,监管部门主导的农村金融改革取得了明显的成效,我国农村金融服务得到明显改善。来自银监会的数据显示,2007年农业银行、农业发展银行、农村信用社、邮储银行以及新型农村金融机构发放支农贷款余额达到5.3万亿元,比上年增长17%。 成绩的取得是值得欣喜的,但在成绩的背后,“三农”贷款难问题却依然困扰着农村经济的发展,种种迹象表明这个老大难问题,正在出现一些新的特点,原有的农村金融改革思路也遭遇了新的挑战。面对新的挑战,“创新”成为监管层主导新一轮农村金融改革的关键词。日前,银监会副主席王兆星在接受采访时明确表示:“农村金融发展正在面临着新的形势,只有积极推进农村金融创新,才能使农村金融改革顺利进行,才能更好的发挥金融支持新农村建设的作用。” “三农”贷款难出现新特点 银监会相关负责人向记者表示,从银监会掌握的情况看,经过近几年的持续努力,特别是不需要担保抵押的农户小额信用贷款和农户联保贷款的广泛推广,目前农户的一般生产性和生活性小额、短期贷款需求基本可以得到满足。所谓农村贷款难,主要难在一些大额、长期的贷款需求上,难在一些不具备贷款基本条件的需求上。

“从风险控制的角度看,这类贷款的发放需要抵押担保,而现行法律制度存在障碍,农村抵押物不足,抵押范围狭窄,加之现阶段农村信用体系建设不完善,信用环境相对较差等原因,出现了与农民‘贷款难’相对立的金融机构‘难贷款’的情况。出现这种情况的根本原因是农村贷款的‘抵押担保难’,缺乏把潜在金融需求转化为有效金融需求的配套机制。要解决这些问题,必须加快农村金融领域各项制度的创新,只有创新才能推动农村金融突出重围。” “三农”贷款新“三难” 作为农村金融支农主力军的农村信用社,对于“三农”贷款面临的新困难有着更深的体会。在湖北省联社一位负责人看来,新形势下的“三农”贷款难问题决非仅限于某一方面,而是一个系统性的问题。在他看来,现在的农民贷款难主要表现在三个方面。

第一,“难”在农村保险不到位。农业是弱质产业,受自然灾害和市场影响,风险较大。农民是弱势群体,其自身抗风险能力较差。但目前农业保险一直处于停滞不前的状态,严重落后于农村经济的发展和“三农”对风险控制的需求。而政府主导的风险补偿机制尚没有建立健全,农户损失得不到补偿,导致农民贷款没有任何政策性和商业性风险补偿渠道,由此产生的风险全部由农村金融机构承担,这无疑加剧了农村金融机构的贷款风险。以湖北为例,1998年的洪涝灾害,造成石首市农信联社当年发放的1607万元农业贷款至今难以收回;2002年因黄姜市场价格下跌,造成竹溪县联社当年发放的2130万元贷款难以收回。今年年初的冰雪灾害,造成23.9万户贷款户受灾,近30亿元贷款出现风险。长此以往,势必削弱农村金融机构的支农实力,使农民“贷款难”问题进一步凸显。

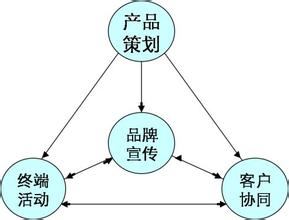

第二,“难”在农村抵押担保体系不健全。在市场经济条件下,抵押担保机制是贷款等金融交易的必要条件之一。依据现有的法律法规,农村房产不能办理符合贷款担保抵押条件的《产权证》,农村土地、荒山、塘堰等承包经营权很难实现交易,加之信用担保体系还没有覆盖到农村市场,在农村金融市场缺乏抵押担保机制的条件下,必然导致农村贷款风险增加。农村小额贷款户数多,金额小,为了有效控制信用风险,农信社投入大量的人力、物力、财力进行农户的调查建档、评级授信和贷后管理等工作,增加了贷款的管理成本,造成农信社在农民贷款上的收益和风险严重失衡。 第三,“难”在信用环境建设不完善。农村征信体系建设尚未起步,在农户信用等级评定上缺乏有公信力的社会信用评价指标。目前农户信用等级评定体系主要依靠信用社自己设定指标,由信用社与社员代表共同打分确定,在农户信用评价上存在较大的主观因素。在此基础上发放贷款,极易出现信用风险,形成不良贷款。对此信用社只能采取收回农户贷款证,降低或取消其信用评定等级的方式对失信农户进行惩戒,惩戒力度不够。由于缺乏有效的惩戒措施,恶意逃废信用社贷款的现象时有发生。此外,农户的家庭财产诸如房屋、耕牛、农机具等,属于最基本的生产和生活物质,即使依法起诉,也不能强制执行。据不完全统计,截至2007年末,湖北省农信社仍有7906件胜诉未执行案件,标的额达12.7亿元。这些因素致使农村小额贷款缺乏一个较好的经营环境。 通过创新实现突围 面对农村金融发展面临的这些新的坎,银监会给出的答案是创新。在银监会看来,要逐步完善农村金融服务,首先要进行的便是机构创新。只有建立起多层次、广覆盖、可持续的农村金融体系,才能满足广大农民日益丰富的金融需求。银监会表示,今年银监会将在农村金融机构建设方面加大力度。 “为有效解决落后地区机构包袱重、竞争能力低下、对‘三农’支持不够等问题,今年银监会将在准入政策上实现‘三放宽’。通过放宽投资比例限制、放宽投资地域限制、放宽风险融资渠道等措施。进一步增强农信社的实力。此外,银监会相关负责人表示,今年将稳步推进新型农村金融机构试点的范围,并将给予新型农村金融机构更优惠的政策,促进新型金融机构的发展,吸引更多的资本参与到新型机构的组建中去。 此外,银监会要求银行业金融机构将农村金融需求作为一个系统来研究,改变以往贷“点”不贷“链”的做法,拓宽贷款对象和贷款用途,创新金融产品和服务方式,将农户小额信用贷款和联保贷款机制引入农村小企业领域,并加强对各类农民专业合作组织的金融服务,有效扩大“三农”服务覆盖面。 该负责人同时表示,相关部门正在就尽快建立贷款风险的转移、分担和补偿机制,扩大农村抵押品范围,建立健全农村担保体系以及发展政策性农业保险和再保险等问题进行研讨,相信很快将会有一个结果。 来自湖北省联社的人士认为,建立贷款风险补偿机制是解决“三农”贷款难的党务之急,只有消除了金融机构的发放贷款的后顾之忧,金融机构才敢大胆地加大“三农”信贷投放。他建议,“尽快建立农业贷款保险制度。设立不以盈利为目的的政策性保险机构,或由国有保险公司开发各类农业保险,对农户的生产、销售等各个环节进行保险。并国家补贴降低保险费率,鼓励农民购买保险,当因自然风险或市场风险造成农户绝收、减收时,由保险公司赔付,以增强农业和农户的抗风险能力。设立农户风险基金。由地方政府、农信社、农户共同出资组建农户风险基金,对因自然灾害、市场风险、意外事件等原因造成农户确实无力偿还的贷款损失,用基金偿还。” 此外有专家建议,国家应该对农村土地及房屋的产权形式作出适当调整,改革农村现行住房管理制度,对农户住宅发放房产证,允许农民以房产证进行抵押贷款;完善土地金融制度,允许农民以依法取得的土地承包经营权作抵押获得贷款,并在土地管理部门登记备案。各级政府要尽快推动建立地方性的农业担保公司,按照“财政注资,市场化运作”的经营模式,为农民提供贷款担保,疏通农户贷款渠道,分散农户贷款风险。 面对新情况,需要新的发展策略去应对。常规的发展思路显然已不能适应农村金融发展的变化,应对农村金融面临的新问题,必须拿出创新的勇气和精神,不断探索新的改革思路才能使农村金融改革突出重围,为农村金融及农村经济的长远发展找到一条出路。这种创新决非某一方面或某一环节的改变,也决非某一部门或机构能够完成,需要相关部门协同努力,共同探索,才能构建起农村金融可持续发展的长效机制,才能真正破解农民“贷款难”的历史难题。 爱华网

爱华网