一、 美国风险投资的市场体系

(一) 美国风险投资的政府支持。

1、税收政策。为支持高科技产业风险投资,美国80年代后期对税制进行了改革,规

定对风险投资额的60%免除征税,其余40%减半征税,使总风险投资收益税率从49.5%降到20%,风险投资规模从1978年的5.7亿美元增长到1982年的14.25亿美元。

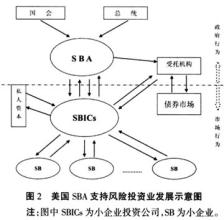

2、政府担保。美国1953年成立的中小企业管理局承担对高科技中小企业银行贷款提

供担保。1958年美国政府推出“小型企业投资SBIC计划”,一些小型投资公司可以向美国小型企业管理局借到3倍于自身资产的款项,并享受低息及税收优惠。

3、R&D及转让支持。1992年设立的“小企业技术转移研究计划”(STR),鼓励大

学、科研机构和企业间科研人员相互流动。

4、政府采购政策。在集成电路开始发展的60年代,美国政府购买集成电路产品的数

量一直占美国企业全部产量的37%--44%,有力的促进了这一高新技术产业的发展。还有,在硅谷成立初期,其订单有1/4来自政府。政府采购政策减少了企业技术创新在市场方面的不确定性和风险。

(二) 美国风险投资的资金来源。

美国风险投资的资金来源最初以小公司、富裕家庭和个人为主,80年代后期开始逐

渐向大财团、新财团、有雄厚实力的大公司和年金基金等转移(详见表2)。其中年金基金迅速成为最主要的资金提供者,风险投资的40%以上的资金来源于此。

表2 美国风险投资的资金来源 (单位%)

资料来源:Venture Economics

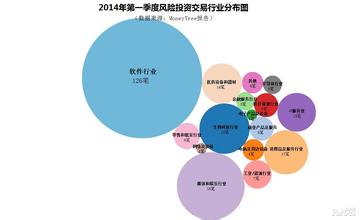

(三) 美国风险投资的产业。

美国风险投资大多投向高科技领域,如计算机、通讯、其它电子工业、医药、产业自

动化、遗传工程等。这些领域的风险投资额占风险投资总额的80%以上。1978年—1980年,1987年—1989年两个阶段,风险投资资金有20%左右投资于计算机行业上(见表3)。1991年风险投资资金投向计算机领域的比例达37%,其它12%用于通讯业,11%用于医疗技术,12%用于电子工业,8%用于生物技术,只有约10%用于低技术领域。到1992年,仅投资于软件及其服务业的金额就达22.1%之多,居全行业之首,投资于生化科技和医疗保健产品的份额也已占总额的10.3%和17.4%(见表4)。

表3 美国1978年—1980年,1987年—1989年两阶段风险投资产业比例情况

单位:%

资料来源:Venture Economics

表4 美国1992年风险投资产业别统计表

资料来源:Venture Economics

(四) 美国风险投资的地域分布

由于风险投资的投资对象主要是高科技企业,因此,高技术产业集中地区成为风险投

资的热点地区。美国的风险投资有相当大的比重是投资在加利福尼亚、纽约州、马萨储塞州和德克萨斯州,那里是美国主要的科研基地与高科技公司云集的地方,如其中硅谷工业区是计算机、半导体、通讯业的积聚地,云集了大量的高科技企业,是美国风险投资的乐园。这四个州集中了全美国70%的风险资本和60%的风险投资公司(见表5所示)。

表5 美国风险投资的地域分布

(五) 美国风险投资机构及其组织形式

风险投资结构是美国风险投资业的参与主体,它们决定着如何筹集与运作风险资本。

美国的风险投资机构大致有四类:小型企业投资公司(SBICS)、私人风险投资公司、大公司或集团的风险资本部和金融机构的风险资本附属部。本文注重细述前两种。

小型企业投资公司(SBICS)是指符合“1958年小企业投资法”301条款,专门为小企业服务并获得联邦政府许可和资助的风险投资公司。小企业投资公司的许可证由联邦小企业管理局(SBA)核发,小企业管理局则是由“1958年小企业投资法”授权设立,受国会参众两院小企业委员会监督。要获得“小企业管理局”的许可证,投资基金或投资公司必须具备以下条件:(1)资本在500万美元以上。(2)出色的投资计划,包括产品、服务、市场、竞争与回报等的说明与论证。(3)出色的专家管理。合格的经理须有5年以上相关经验,个体投资人则须有相关学位加2年以上实践经验。小企业投资公司在美国风险投资行业中占了相当比重,从1958年以来,他们累计向近10万个小企业投资超过130亿美元资金,并且曾经造就了苹果电脑、联邦快递和英特尔等一批赫赫有名的大公司。小企业投资公司的确促进了美国风险投资业在60年代的较快发展,但是由于单纯依赖政府提供优惠贷款并不完全符合风险投资的特点和发展规律,到1967年美国共有232家小企业投资公司出现了问题,1977年美国小企业投资公司的数目锐减到276家,1978年小企业投资公司的风险投资只占全美风险投资资金的21%,到1989年只占1%。可以说,经过20多年的实践证明,小企业投资公司在运作中自身存在的问题导致了它的失败。当然,它在初期对美国风险投资的发展起到的历史性促进作用是不可否认的。

私人风险投资公司包括公司制的风险投资公司和合伙制的风险投资公司。前者由专业基金经营机构发起,面向社会集资,并接受多种管理机构的监督,投资者可通过董事会参与管理,对公司债务承担有限责任。在美国,这一形态的风险投资公司并非主体形态,典型的风险投资公司是合伙制风险投资公司。这类合伙制公司中的合伙人分为有限合伙人和普通合伙人,有限合伙人是主要的风险资本提供者,提供给风险投资公司99%左右的资金,普通合伙人是风险投资公司的管理者,出资比例极少,一般只占1%左右;他们投入的主要是科技知识、管理经验和金融专长等无形资产;他们多为财务、销售、经营、工程、软件开发、法律等方面的专家;他们肩负筹集资金、项目决策、企业管理和利润分配等风险投资家的多重职能。在责任分担上,有限合伙人仅以投资额为限承担有限责任,普通合伙人则对公司负有无限责任;在利润分配上,普通合伙人通常要收取有限合伙人支付的相当于基金总额2—3%的管理费以及20%的资本收益。

表6 美国私人风险投资公司组织形式比较

在美国,1980年,有限合伙制投资基金参与的风险投资额占风险投资总额的42.5%,到1995年达到81.2%,这足以说明了以该组织形式进行风险投资的合理性。有限合伙制也明显构成了风险投资基金的重要组织形式。兴起于本世纪80年代的美国有限合伙制风险投资公司,经过20多年的发展,目前已建立起相当完善的管理体制和运行机制。其中合伙制风险投资基金与风险投资公司及投资项目的关系大致可以用下图表示:

风险投资基金A 有限合伙人 投资项目A

风险投资基金B 风险投资公司 投资项目B

风险投资基金C 风险投资专家 投资项目C

┆ ┆

有限合伙人

表示资金流入方向 表示充当普通合伙人

(六)美国风险投资退出机制

风险投资的目的不是对被投资企业服务的占有或控制,而是尽快收回流动资金以回报

投资者并进行新的投资,这又是风险投资机制健康发展的保障,因而风险投资的退出机制就成了风险投资市场体系不可或缺的要素。而一国的风险投资退出机制是否健全则依赖于本国资本市场的发达程度。

美国有世界上最发达的资本市场。其资本市场包括4个层次:第一个层次是主板市场,即纽约证券交易所,它是世界上最大的证交所;第二个层次是第二板市场,如美国证券交易所。它对公司的注册资本、获利水平、资本结构等要求相对较低,部分高科技企业可在此市场上市;第三个层次是美国全国证券自动交易系统,即NASDAQ证券市场,它对企业上市的财务要求较低,且交易方便、管理规范,是处于创业时期的高科技企业股权交易的最理想交易市场。NASDAQ也是世界上最先进的店头交易市场,1993年NASDAQ证券市场的股票超过660亿股,交易额突破13000亿美元,按美元交易额排列,它已成为全球第二大证券交易所;第四个层次是地方性证券市场,如美国的辛辛那提、波士顿、费城等交易所。

美国风险投资通常有三种最基本退出方式:公开上市、收购和兼并以及执行偿付协议。其中公开上市往往是一种被优先考虑的退出形式,因为一般说来,公开上市时对风险投资人和被投资企业都最为有利可图。在公开上市场所选择中,NASDAQ市场又是最具有诱惑力的。

表7 1986年—1996年美国公开上市的风险企业数量与发行规模

在美国过去的25年中,大约有3000家得到风险资本支持的公司挂牌上市。据NASDQ最新统计,截止1997年12月底,美国股市软件类上市公司达574家,其中在NASDAQ上市的就有546家,比例高达95%;生物工程、电脑制造、电讯器材、电子零件和通讯服务业等行业的比例也分别达到83%、81.4%、83.6%、79.7%和65%。这些高科技公司云集NASDAQ,主要在于NASDAQ市场对于上市的要求比较宽松。因为风险投资创办的中小型高科技企业往往具有时间短、资本量小、风险高等特点,而NASDAQ小型资本市场正好能很好的满足这些中小型企业的需要。NASDAQ市场为美国高科技企业的融资和风险资本的变现、退出作出了巨大的贡献。比如:著名的微软公司1988年在NASDAQ小型资本市场上市时,只有200万美元的净资产,而1998年底,其市值已超过1500亿美元。因而有人把NASDAQ称为“风险投资的沃土”。美国正是因为有这样良好的资金循环渠道,有健全的风险投资退出机制,才会成为全球风险投资最发达最成功的国家。

爱华网

爱华网