按照因果轮回,今日之果皆因昨日之因,而明日的幸福又须今日来修。其实,金融市场亦然如此,只是金融市场的预期效应提前贴现了未来,跨时资源配置的功能既反映着过去更昭示着未来。

如果说股市的理性波动是对价格的一种合理修正,那么非理性的大起大落则是对现行体制、游戏规则和市场本身畸形的一种极端反应。

市值蒸发到哪去了

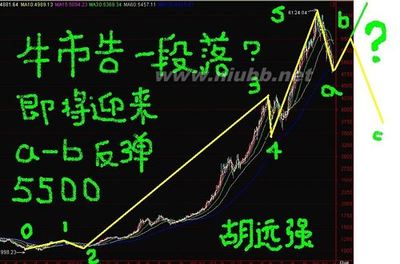

沪市大盘从去年10月16日的高点6124.04点到近期的3516.33点,股指下跌了近43%,在不到半年的时间两市市值竟然蒸发了近10万亿元,很多人会发问这些钱究竟到哪里去了?

如 果按照传统的“零和游戏”规则来解释,游戏者有输有赢,一方所赢正是另一方所输,游戏的总成绩永远为零。但是很多人不认为股市是“零和游戏”,因为上市公 司每年都有利润贡献和分红,应该是一个增量驱使下的“正和游戏”,但却承认输赢的轮回规则。可是在中国股市中,过高的交易成本(高印花税和交易佣金等)时 常让股市沦为了“负和游戏”(是指全部上市公司全年的净收益总和小于交易费用),而市场利益的分配除了市场本身的博弈者外,还有政府和中介机构等强大的第 三方来瓜分,时常造成第三方稳赚不赔而市场中原本的输、赢双方皆成输家,或者输家的损失等于赢家加第三方收入。因此,降低交易费用不但是让游戏继续下去的 举措,也是恢复输、赢双方理性博弈和合理分配的基础。

但是从今年财政部向人大代表提交的“2007年中央和地方预算执行情况与2008年中央和地方预算草案”来看,2008年印花税安排收入为1945亿元,与去年(2007年的印花税收入高达2005亿元,增收1826亿元,是2006年的11倍)持平。而去年印花税暴涨主要是执行了“5.30”的新标准,高额印花税是从“5.30”之后才开始征收,如果今年财政部言而有信、要实现这一“持平”目标的话,必须最迟要在6、7月份开始着手实施下调,否则又会再次落一个言而无信的骂名,政府部门的公信力会再次大打折扣。

其实,“持平”仅仅只是市场对此期待的底线,只是希望财政部言而有信,而没有奢求主管部门有所作为,也没有奢望改革目前这种畸形的游戏规则。如果中国资本市场志存高远,要让股市在将来的国民经济中发挥重要作用,就必须要实施主动的改革举措,而非迫不得已的仓促之举。

近 期,主管部门对股市的不作为已被各方人士所指责,毕竟政府拿走了高额的税金,但没有做到稳定市场预期和维护市场“三公”秩序的责任,反而一些不当的政策举 措时常产生时滞效应和反作用,有时甚至变相加速了股市的大起大落。在目前,重新认识和界定股市与政府主管部门之间的责权利,改变当前的监管体制,让权力部 门有所作为,重振市场信心,改变目前官本位下的敷衍了事、权力寻租和竭泽而渔式的利益搜刮已迫在眉睫,否则贫瘠化的市场会更加趋于恶化。

股改后遗症爆发

此次股市暴跌彻底暴露了股权分置改革的后遗症,“锁一爬二”的非流通股大规模集体解禁,导致“死股”高价套现、减持,从而吞噬了流通股股东和新股民的资金,中国股市畸形的“割韭菜”(灭掉一茬又一茬)闹剧又开始重新上演。

这 种依靠增量资金和新生力量为历史旧账买单,并将有限的流动性彻底流入规模巨大的解禁股中,让非流通股股东做实为真正的市场庄家,通过此轮暴跌却无声无息地 洗劫流通股股东和新股民显然不太合理。股市上涨时大家都预期向好,解禁股套现、抛售只是小规模行动,可是一旦对后市丧失信心,他们就会开始不计价格的抛售 和套现,由于非流通股的历史成本极低,即使在现在的任何点位全部抛售也大获其利,但这却加剧了市场的暴跌和抽走了活跃的流动性。

由 此可见,目前二级市场的流动性在种种稀释下必然会力不从心,加之对政策和后市预期的不明朗,从而观望资金也会形成短暂的“冻结”,而有效的参与资金远远不 能支撑巨额的套现和再融资。因此,中国平安、浦发银行等巨额再融资让市场彻底陷入恐惧也是必然的。况且,中国的股市信心历来都是依靠资金推动起来的,在股 市疲软之际,任何资金分流都会形成釜底抽薪的作用。

显 然,在当前除了降低交易成本让股市恢复“正和效应”的投资机制外,还须重视二级市场的流动性不足问题,及时限制恶意融资,取缔一级市场的“打新专业户”基 金,让一级市场的流动性合理流入二级市场或流出,让真实、有效的流动性释放出来,避免给监管者造成“流动性严重过剩”的错觉和错判。另外,尽早给非流通股 的集体解禁、套现找到合理的出路,否则这一代股民必然会成为中国股市历史的牺牲品。

摒弃资金诱导型的救市策略

对于目前信心不足的中国股市,政府究竟应该采取积极的拯救还是消极的不作为,各界分歧较大。

但 是对于一个长期服务于政府融资角色的“政策市”,政府不应该放任自流。就连市场化程度较高的美国市场也经常会采取合理的措施来挽救市场信心,如安然、世通 等事件爆发后,上市公司的诚信度大打折扣,投资者普遍信心不足,可是美国政府及时出台了《萨班斯法案》,及时扭转了市场颓势。还有此次次贷危机爆发后,美 联储从来就没有终断政府的干预之手,一直在积极的寻求拯救市场的措施,近期通过策划对投资银行贝尔斯登竭力拯救,就是为了树立拯救市场的决心。因此,必要 的政府“救市”是不可避免的。但是,如何拯救则是关键。

我 们中国股市以往的历次救市行为都是采取资金诱导加政策诱导,依靠资金推动来掩盖市场中的历史遗留问题和制度缺陷,从而造成中国股市长期处于各种不合理的畸 形怪圈。那么,此次拯救投资信心应该立足长远,坚决摒弃资金诱导和资金推动的策略,应该市场的基本职能和基本制度上着手解决。除了及时降低交易成本、改善 流动性、限制恶意融资、重新考虑对解禁股的流通策略、让主管部门有所作为外,还须从根本上去完善交易制度和游戏规则,提高上市公司质量、改革监管体制,开 通融资融券、股指期货和场外交易等多层次资本市场,加快发展债券市场,让市场融资结构趋于多元化,让市场具备最基本的投资机制、做空机制和“三公”原则, 只有这样市场的投资信心才能彻底恢复。

爱华网

爱华网