作为传统金融中介,商业银行承担了社会资金与投资领域之间的纽带作用,它们吸收社会机构和个人的闲散资金,将这些资金以贷款形式投入到国民经济的各个领域。对存款人而言,商业银行是债务人,为此,银行的资信状况十分重要,它关系到银行能否足额、及时地偿还其债务,关系到存款人所存款项的安全。商业银行的资信评估正是为了给那些希望了解与判断银行信用风险的机构或个人提供一种衡量工具。银行信用评级是对一家银行当前偿付其金融债务的总体金融能力的评价,它对于存款人和投资者评估风险报酬、优化投资结构、回避投资风险,对商业银行拓宽筹资渠道、稳定资金来源、降低筹资费用,对监管当局提高监管效率,减弱金融市场上的信息不对称,降低市场运行的波动性,都具有非常重要的意义。同时,也是衡量一家商业银行好坏、核心竞争力的高低强弱的重要标志。

一、国际商业银行信用评级的基本内容。

信用评级机构对银行个体评级(亦称财务实力评级)时,一般将分析的问题分为两大类:一类是内部因素,对内部因素的分析主要是采用定量分析;一类是外部因素,对外部因素主要进行定性分析。

一) 内部因素的定量分析

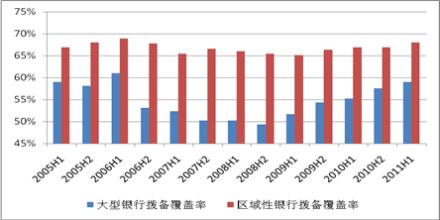

定量分析是信用评级机构使用的传统方法,这一方法的核心是著名的CAMEL分析。即对银行的资本(Capital)、资产质量(Assetquality)、管理(Manage ment)、盈利(Earnings)和流动性(Liquidity)的分析。一是资本(Capital)。资本代表了所有者投资于银行的资金。这些资金扮演了缓冲器的作用,保护银行不遭受资产价值的损失。由于资本充足性的高低是衡量一家银行经营稳健程度和违约概率的关键尺度,所以,评级机构在对银行进行信用评级时,一般是将资本充足率的高低作为评价银行信用状况的最基本的指标。资本充足率越高,银行越能轻易地消化潜在的损失,提高它的生存的可能性。在进行具体评估时,通常以《巴塞尔协议》规定的资本构成、8%的资本充足率和4%的核心资本充足率作为评判的标准。如果一家银行的资本充足率低于8%、核心资本充足率低于4%这两个指标值,该银行一般会被认为稳健经营的基础脆弱,违约的概率较高。当然,还必须结合一国监管当局的监管要求,因为,所有银行都被要求满足最低风险资本要求。在这基础上,监管当局可以自由决定银行应持有的资本水平,它们会允许高信用等级的银行持有比低信用等级银行少的资本。二是资产质量(Assetquality)。银行是一个具有高财务杠杆特质的企业,资产的质量、类型和分散化是决定银行经营稳健程度和管理质量很重要的因素。对银行资产质量的评价,一般要考察贷款组合、不良贷款、呆帐的冲销速度、坏帐损失准备等方面的指标情况。对银行贷款组合的评价不应仅评价借款人在返还贷款方面是否有流动性,同时要评估未来事项(如经济不景气、高利率或预期的公司破产)是否导致贷款违约,还要考察关系贷款、内部贷款及贷款的集中程度;对不良贷款的判定一般根据借款者利息支付和偿还的预期能力。按国际惯例,银行不良贷款一般包括次级、关注、可疑和损失;呆帐的冲销速度反映了一家银行管理与发展的策略,如果银行对产生的呆帐能及时冲销,那么它就会及时化解风险隐患,具备持续稳健发展的条件。否则,呆帐的冲销速度太慢,则意味着积累风险,增加问题处理的成本,提升未来的违约概率。坏帐损失准备的充足程度既反映了银行冲销不良贷款的能力,也是衡量银行持续经营稳健情况的一个重要指标。对于银行资产质量的定量分析,国际评级机构一般都建立起一套比较科学的指标体系,依据这些指标尺度,一般会对某银行的资产质量作出恰当判断。不过,在资产质量分析时,要具体考虑宏观经济运行的景气状况。因为,在不景气时期,贷款的冲销和不能偿还贷款将大量增加,低质量的资产和在贷款组合上的集中化经常会导致经济滑坡时资产的转销。而在经济景气时期,银行经营中的风险因素会被暂时掩盖,资产的质量问题一般不会暴露,银行的资产质量通常会表现为较高。三是管理(Management)。评定银行的管理是主观的,而且也是比较困难的。在许多情况下,银行的管理评定取决于它的盈利状况、投资组合的分散化和风险管理水平、流动性、资本充足率、所有制结构、内部治理结构及内控机制、管理技能、科技竞争力、领导能力、遵守现有法规条例能力以及对付环境变化的能力。信贷控制、资产负债管理、非利息费用比率的控制和对信息系统的管理是判断管理质量的重要因素。四是盈利(Earnings)。盈利的评估是考虑银行的弥补损失及提供充足资本和增加保留盈余的能力。通常,资产收益率一直高于1%及资本收益率高于15%的银行是经营极好的。而资产收益率一贯低于0.3%,资本收益率低于5%的银行经营水平一般被认为大大低于平均水平。当然,这些财务比率是经常变化的,在进行评判时要注意银行之间的可比性。五是流动性(liquidity)。流动性是银行的生命线,充足的流动性能够为银行争取时间,解决已出现或将要出现的问题。某家银行一旦陷入流动性危机,不仅意味着经营亏损,而且会严重影响银行的信誉,关系到银行的存亡。评估银行流动性要考虑存款的易变性、利率敏感资金的信任程度、借款的频率和水平及对准备变成现金的资产的获取和进入货币市场或获取其他现金来源的能力。一般说来,根据银行财务报表中的资产、负债和现金流量来衡量流动性比较容易,而衡量银行购买流动性的能力则较难。尽管尚无普遍适应的流动性衡量标准,但以下指标是常用的衡量指标,这些指标是:流动性缺口、核心存款与总资产的比率、贷款总额与总资产的比率、贷款总额与核心存款的比率、流动资产与总资产的比率、易变负债与总资产的比率、证券的市场价格与票面价格的比率,等等。根据以上的财务分析以及银行管理质量的评价,包括很重要的风险管理领域的评价,评级机构就会给出银行的个体评级。如前所述,这不是一个信用评级,而是基于单个个体的财务实力估价,即业绩评估,它所揭示的是:这家银行陷入困境的可能性有多大?评级机构一般将银行个体评级分为五个类别:A类:银行拥有特别良好的持续业绩记录和稳健的财务状况,业绩稳定且高于同业平均水平。B类:银行风险预期良好,没有多大问题,银行业绩总体上优于同业平均水平或等同于平均水平。C类:银行风险预期较好,但存在一些小问题,这些问题有可能导致风险加大,或者其业绩总体上已低于同业平均水平。D类:银行已经存在明显问题并可能遭受损失,其财务状况可能低于平均水平,盈利能力差。该银行有能力利用自身资源进行恢复,但需要一定的时间。E类:银行存在严重问题,已经缺乏偿付能力,需要或可能外部进行救援支持。当然,根据每个银行的具体情况不同,在这五个类别之间还可以细分为若干类别,如A/B,B/C,C/D和D/E。

爱华网

爱华网