美国的次贷风波正在冲击着全球金融市场,并已经迫使美国政府动用了巨幅降息、巨额减税这样罕见的紧急措施。鉴于中国近些年也出现了房价的持续上涨和商业银行住房按揭贷款的快速膨胀,回顾一下次贷风波爆发的原因应该是颇具启示意义的。

次贷全称为次级按揭贷款,其基本特点有二:第一,借款人以低收入家庭为主,信用品质极低,月供收入比和首付比都远远超标;第二,实行浮动利率,在借款的头几年,贷款利息低,甚至允许负的本金摊还(还款额不足以抵偿当月应还的本金额),但是,通常在两年后要进行利率重置,即按照市场基准利率大幅度提高贷款利率和月供。

应该说,次贷出问题是必然的,因为它不出问题取决于两个条件:第一,低收入家庭的收入能够快速增长,以至于能够在利率重置的时候还得起突然大幅度增加的月供;第二,即使第一个条件达不到,如果房价能够持续大幅度上升,也可以使借款人进行所谓的“再融资”,即按照新估值的房产借新还旧。然而,恰恰是在2006年底、2007年初,这两个条件出现了变化。一方面,低收入家庭的收入没有显著增长,甚至在以制造业为主的州,因失业率上升而导致收入水平发生了下降;另一方面,持续上升了六年的房价出现了拐点。

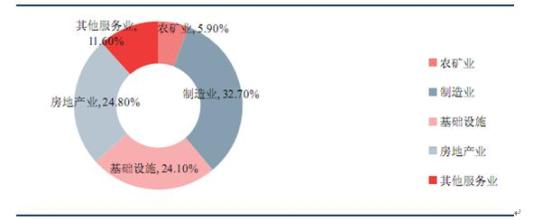

问题的关键在于为什么在美国会出现如此大规模的次贷?可以看到,次贷的发放主要是在2001年后。在2002年到2005年间,次贷的规模由2000亿美元增加到6000亿美元;而从2005年到2007年间,其规模进一步膨胀了1倍,达到了1.1万亿美元左右,占到美国全部按揭贷款存量的近13%。对于次贷规模的快速膨胀,其原因来自多方面,例如全球的流动性过剩、资产价格的持续上升以及美联储多年的低利率政策等等,但是,刺激次贷膨胀的最重要因素恐怕还是在于金融创新的新领域、结构金融所引发的负面效应——美国银行业的道德风险。

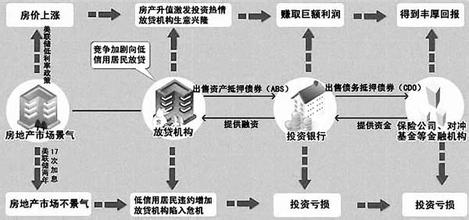

对于次贷的低信用品质以及其潜在的威胁,虽然美国的银行业可能会存在过分乐观的情绪,但是,其根本原因还是在于发放贷款的银行可以通过证券化将贷款卖掉,从而将次贷的风险转嫁给金融市场的投资者。由于这种转嫁关系的存在,美国银行业因而可以在基本不承担信用风险的同时,获得较高的收益,从而进一步刺激了银行的贷款冲动,并且,鉴于风险是由别人承担的,发放贷款的银行也就无须在乎借款人是否能够还得起钱了。

然而,这里又出现一个问题:金融市场的投资者难道会比银行更傻吗?肯定不是。高风险的次贷之所以能够在市场被轻易证券化,其原因就在于20世纪末新兴的结构金融产品——抵押债务权益(CDO)。CDO与传统证券化产品(抵押支撑证券,MBS)的区别就在于,它将基于同样基础资产(例如次贷)而形成的最终的证券化产品分成了三个不同的部分:优先档证券、中间档证券和股权档证券,这三档证券承担的风险和获得收益完全不同。例如,基于100亿元次贷分别发行了60亿优先档、30亿中间档和10亿股权档的证券,一旦次贷出现了10%、即10亿元的违约,则股权档证券将首先承担相应损失;如果随后再出现违约,则由中间档证券承担损失;当中间档也全部被损失所耗尽时,最后的损失将由优先档承担。由于优先档、中间档和股权档证券承担的风险依次递增,其收益也是如此。在理想的情况、即没有风险发生时,股权档的收益会非常可观,通常能够达到50%-100%,而中间档和优先档的收益则相对较低。由此可见,正如营销学中所灌输的客户分层销售技术一样,在CDO中,通过这样一种按照风险进行分层的过程之后,高风险的次贷就能够很容易地找到买家了。例如,风险偏好强的对冲基金会购买股权档证券,相对保守的养老基金、保险公司、银行可能会购买中间档和优先档证券。

既然次贷已经通过CDO卖给了国际金融市场中的各类投资者,一个自然的现象就是,美国人一不还钱,那些购买次贷以及与次贷相关的信用衍生品的金融机构就将遭受损失。尤其是那些购买股权档证券的对冲基金(例如与中信证券互换股权的贝尔斯登),更是会首先爆发危机。至于直接发放按揭贷款的美国银行业,尽管也正在受到影响,但是,如果与上个世纪80年代爆发的美国储贷协会(吸收短期存款、发放中长期贷款、尤其是住房贷款的银行类金融机构)危机相比,其前景要乐观许多。其中道理很简单,在上个世纪80年代,美国银行业直接持有的按揭贷款占到全部按揭贷款总量的60%左右,而现在,通过各种证券化手段,美国银行业只持有全部按揭贷款的30%左右。换言之,大部分贷款已经通过证券化手段卖给了全世界的投资者。

目前看来,次贷危机还没有结束。据估计,在2008年前三季度中,每个季度都将有1000到1200亿美元的次贷进入利率重置时期。不过,从2008年第四季度开始,利率重置的次贷将大幅度下降。2008年四季度需要利率重置的次贷不到800亿美元,2009年一季度进一步下降到400亿美元以下,此后每个季度大约在200亿美元左右。另一方面,随着美联储的巨幅降息和美国财政部巨额减税计划的实施,即使在未来进入利率重置的次贷借款人,其还款压力也会逐渐减轻。所以,尽管次贷危机可能会引发金融市场的过度恐慌、进而导致波及美国实体经济的信贷紧缩,但是,在未来的一、两年中逐步好转的概率很大。相反,实体经济增长乏力、同时金融业又深受次贷危机拖累的欧洲可能会进入衰退。

至于中国的房地产市场,其基本面是健康的。虽然不排除少数上涨过快的城市会出现房价绝对水平的回落,但是,就全国而言,即使未来出现调整,也可能是房价增长率的调整,不太可能出现美国目前的房价绝对水平的回落。这里的原因很简单:第一,中国目前的人口结构以60年代婴儿潮和80年代婴儿潮为主,这些群体存在强烈的新增住房和改善住房需求;第二,中国的城市化进程远未完成,截至2006年尚有56.1%的人口居住在农村。与此相比,美国之所以在近期爆发次贷危机,其在人口层面的问题就在于二战后的婴儿潮现在都进入了退休年龄,住房的新增需求和改善需求大幅度下降;而在城市化方面,美国早在上个世纪中叶就基本完成了这个过程。

当然,中国的房地产市场和住房按揭贷款并非没有问题。未来需要关注的问题主要在于:第一,近两年来投资、投机性购房现象较为普遍,这种购房需求不具有可持续性,受房价和人民币汇率变化的影响显著;第二,在追求个贷业务发展的同时,由于预期到国家将几乎肯定会承担银行业的损失,国内银行业在发放按揭贷款的过程中可能也存在着类似于美国银行业的道德风险问题;第三,尽管住房按揭贷款总体的信用质量不错,但也需要警惕其中部分借款人的偿付能力;第四,鉴于按揭贷款都是浮动利率的,央行在“加息”时需要慎之又慎,在执行宏观调控政策的同时,更需关注金融稳定。

爱华网

爱华网