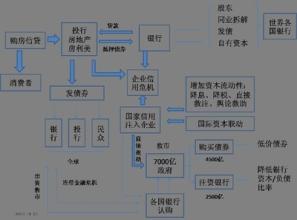

今年美国次级债风险爆发,导致美国及全世界主要股市的大幅震荡,一时间风声鹤唳,草木皆兵,各国央行不得不注巨资干预。 次级抵押贷款,是指信用状况不佳的人没有抵押甚至不需支付首付款便可在银行获得的住房贷款。银行又将这些房产通过信用评级公司评级,证券化卖给投资人后,形成次级债。这些次级债又可形成债券衍生品。次级债持有人又可以将次级债抵押给银行,取得贷款,再买次级债,规模不断放大。目前债券衍生品市场理论规模相当于全球债券价值的三倍。这相当于每张债券平均被重新买卖了三次。所以一有风吹草动,就牵一发而动全身。美国次级债危机完全是美国贷款机构、对冲基金、评级机构和部分没有足够支付能力也当“房奴”的人共同造成的。 美国为摆脱新经济泡沫破灭及911危机的影响,大幅降低利率,直接导致美国房价持续上涨。而贷款机构为扩大业务量并取得更高的收益,向一些信用状况不佳,甚至没有还款能力证明的人发放利率高于正常利率的按揭贷款。据瑞士信贷的陶冬介绍,美国次按申请通常采用的方法是“2-18”制度,即次按的前两年是按照固定利率收取,今后的18年是按照浮动利率收取。这样刚开始还款的时候压力非常小。等到一定时间之后,还款压力才会徒增。大量收入不稳定或收入较低,没有可靠还款能力的人预期房价将持续上涨,预期的房价上涨的收益远超过利息的付出。于是大量财务状况不佳的美国人举债买入房产。 但情况发生了根本变化:一是美国房价出现了普跌。据路透社和美国密歇根大学最新公布的一项联合调查结果,美国近四分之一的房屋所有者称其房产在过去一年中出现贬值。这是自1992年以来美国出现的最严重的房价普跌态势;二是美国的基准利率已从最低的1%大幅上升到5.25%的水平。 据谢国忠介绍:美国个人房贷中,个人承担的是有限责任,如果个人不能偿还银行贷款,银行只能收回住房。对于很多财务状况不佳的美国“房奴”,当房产升值的预期被打破,按揭还款支出提高后难以为继时,停止还贷似乎是利益最大化的一种选择。2006年第四季度次级贷款违约率达到了14.44%,今年第一季度更增加到15.75%。 虽然世界主要国家的央行向银行系统注入数千亿美元的资金,暂时主要股指大反弹。但因美国次级房贷在未来一两年每月还贷额将大幅增加,可能导致更多的违约及坏账。个人认为美国次级债风险远未结束。即使美国次级债风险不进一步恶化,也足以引起我们中国房贷市场的警惕,居安思危有助于把矛盾在爆发前解决掉。 证券分析之父雷厄姆说:“股票市场短期是投票机,从长期来说,却是一个称重器”。房价也是如此,短期会因为人们的过于乐观、悲观的心理预期而过度上涨或过度下跌,但长期的价格取决于房子的价值。目前中国的房价已持续上涨近9年,涨幅巨大,而中国的商业性房贷已经从1998年的400多亿元飙升到今年7月末的4.3万亿元,涨了100多倍。由于中国房价继续在上涨,房贷仍是银行的优质资产,但目前已潜伏了如下的风险: 1、利率上涨的还贷压力增加。经过2004年来的7次加息,五年期以上房贷优惠利率从5.184%涨到6.426%,房贷利息支出增加近四分之一。按揭还款的压力大增。而中国人还贷压力原本就很大:上海、北京两地居民的整体家庭债务比例分别达到155%和122%,赶过美国同期115%的水平。按照国际通行的看法,月收入的1/3是房贷按揭的一条警戒线,而央行公布:2005年10月末,北京、上海、天津等10个城市平均月供收入比为35%。新浪网一项调查表明31.75%的人,月供占到了其收入的50%以上。 2、虚假按揭的风险。典型的案例是:2006年陆续爆出上海浦发银行被骗个人房贷1.26亿元,北京森豪公寓骗贷7.5亿元,和姚康达贷款7000万炒房事件。假按揭有的是虚增房价,买家以零首付买入房产,如实价100万的房子,虚增为150万,再伪造50万首付证明,向银行贷款100万。也有利用他人身份证,偷梁换柱搞假按揭。银监会调查显示:截至2006年6月末,涉及“假按揭”的贷款金额达数十亿元。恐怕这只是冰山一角。 3、中国居民财产不透明的风险。银行对申请贷款人的单位收入证明很难查证是否属实,名下有多少财产也难查清。所以当房价下跌,贷款买下的房产成为“负资产”后,业主通过假离婚、转移财产、迁移他地等办法偷避银行还贷责任,银行是很难追查的。 4、来自不诚信中介机构的风险。以上上海浦发银行1.26亿问题贷款案中,就有公证处出具了具有法律效力的收入证明,上海光华房地产评估有限公司为一套贷款人买入价是2400万元,市场曾经的最高价4000万元的房产评估为1亿元。按7成贷款计算,就能从浦发银行贷到了7000万元,除去真实房款,从银行套现4600万元。律师在办理的见证中对假首付也往往睁只眼闭只眼。 5、银行间恶性竞争的隐患。银行间为竞争目前为止优良的房贷业务,竞相放宽风险审查标准,部分贷款发给了缺乏还贷能力的人。甚至降低房贷门槛。如上海某银行推出了分期首付售楼模式,即把首付款也分期,一套150万的房子只需第一次付10万就可签订预售合同,其余首付款可在半年内分期付清。农行上海分行启动的个人住房接力贷款业务,在校大学生也可参与贷款买房。 6、最根本的风险是房价虚高。对于房价收入比,联合国人居中心的上限是3:1,世界银行的上限是5:1,据《小康》杂志2006年引用的数据,美国房价收入比是3:1。美国平均房价只有1100美元/平米左右。可是美国却爆发了次级债危机。而我国许多房地产热点城市,房价收入比早已超过了12:1,中国人均存款不到14000却要面对2004年前十个月就高达2758元/平米的房价。同时最近几年中国始终有近1亿平米的空置商品房。当房价泡沫破灭,银行将直面房贷风险。

李嘉诚早就总结出:“房价上涨的时候不一定死人,房价下跌的时候一定会死人”。房价是涨是跌,房贷违约率就完全不一样。2004年,上海的中资银行房贷的平均不良率只有0.1%左右,2005年3月之后上海房市降温,于是到2007年2月末,中资银行房贷不良率已达到0.95%,3年间不良率猛增约8倍。而今年以来上海房价再次上涨后,情况又明显好转。房价上涨时,贷款人会尽力还款,即使业主有违约,银行出售房产收回贷款问题也不大。可是房价下跌时,房贷违约率一定会上升,同时银行在下跌的市场中有可能收回的资金抵不上房贷的本息。中国的银行业付出巨大代价后刚现实不良资产率大降,面对美国次级债的前车之鉴,应居安思危,立即行动起来,提高房贷首付,加强自律,谨慎发放房贷,避免未来可能的损失。中国的买房人也应量入为出,谨慎举债买房,避免成为房奴和“负翁”。 本文完成于一个多月前,因要发表在《财富生活》杂志,故到今天才公布。

爱华网

爱华网