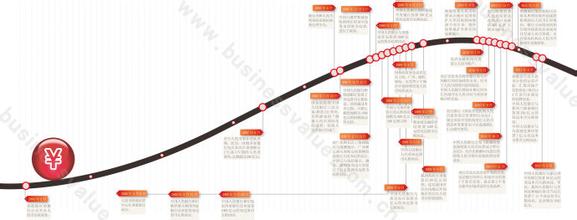

第三季度外汇市场剧烈动荡。经历日元暴涨、非美货币暴跌后,自9月18日美联储大幅降息,美元开始连续大跌,首先跌至15年低点,再跌至30年低点,随后更是创出历史新低。人民币汇率在第三季度出现了几次大幅调整回落,但国际清算银行公布的数据显示,人民币实际有效汇率从8月的98.69升至100,升值幅度为6.19%,不过这段期间美元兑人民币仍持稳于7.60至7.50的区间之内,尤其是人民币没有跟随非美货币快速上扬,人民币的这种持稳态势引起欧美各国的普遍不满。

欧盟央行行长特里谢表示,“欧洲央行将率先加强市场透明度”,“央行独立性是各国政策的宗旨”,“物价稳定非常重要”等等,旁敲侧击地批评中国央行控制物价乏力和人民币汇率定价不透明,INF更是耸人听闻地指出,“汇率干预可能导致经济硬着陆”,这样在欧洲内部首先出现了希望主动干预欧元升值的情况下,顾不上擦屁股欧美却首先指责中国。那么在美元处于历史低点、外汇市场剧烈震荡之际,人民币为什么能够远离动荡持稳呢,未来人民币国际化将会是什么样的?

人民币有能力远离震荡

人民币之所以能够远离震荡,与中国央行在2007年度货币回笼的力度直接相关,5次加息、7次上调存款准备金率以及发行特别国债和央行票据等组合措施,控制了货币供应的增长速度,中行、建行等内地金融机构还在香港发行了100亿元的人民币债券,这样中国央行从货币供给上主动调控了市场对人民币升值的预期,人民币汇率不存在跟随国际金融市场剧烈震荡的客观条件,这是人民币能够持稳的最重要的原因。换句话说,人民币之所以能够远离市场震荡,取决于央行调控市场的能力。

欧元在发行量上已经超过美元,并且还是全球债券市场的主导货币,但是欧盟央行继承了此前欧洲各国的货币政策取向,又受制于能源资源和大宗商品价格上涨,所以我们看到欧盟央行总是难以摆脱市场动荡的影响。人民币与欧元同样存在能源资源价格上涨成本增加的问题,但是中国确立了全球能源资源战略,同时也是黄金、稀有金属和农产品生产大国,虽然在有色金属和铁矿石上屡遭盘剥,但中国维护宏观经济稳定以及人民币不受市场动荡干扰的决心十分坚定,从这个角度来上看,在全球普遍虽然受到矿产能源价格冲击的情况下,对中国冲击被有力地化解了,到目前来看还是有限的,人民币从宏观经济基础上确立了抵御国际金融市场动荡的能力,这也预示着人民币国际化将是一条前所未有的道路。

美元“全球化”施压各国货币

20世纪70年代第一次石油危机影响了日元国际化的进程,为抵御每次能源价格上涨的冲击,日元迫不得已大幅升值,日本政府为应对全球价格周期牢固地确立了对美元的波动区间,这就将日元国际化绑在了美元全球化的列车上。随后出现的欧元同样无法承受矿产能源价格上涨的冲击,欧盟内部的差异化使欧元作为全球货币的基础并不稳固,欧元既要努力摆脱过度贬值的损失,又要防止过度升值的困扰。而拉美南美的大国墨西哥和巴西,在美国经济技术和生物能源前景的引诱下,更是早已登上了美元“全球化”列车,这样全球主要区域的大部分货币都已经成为美元“全球化”的附庸。

而美联储在1993年7月已经放弃以控制货币供应量为中心的货币政策,转向面对全球发行美元,并以美元汇率的波动周期来影响世界经济增长变化周期,并周期性地对其他货币施加贬值与升值的双重压力,这种局面确立之后,任何货币要实现国际化都要首先经过美元这一关,各国央行要么努力维护本币对美元的波动区间,要么承受本币对美元超限的困窘,国际化的诱惑虽然是无穷的,但是付出的代价也是巨大的,各国经济更是与美国经济增长周期捆绑在一起,美国在全球化过程中实现了全球战略利益,由此也当仁不让地成为了全球经济增长的火车头。

人民币国际化没有历史可循

进入21世纪之后,中国经济在长期稳定增长的基础上实现了质的飞跃,在对美经济关系中的地位急剧上升,中美战略经济对话已经将中美双方的战略平衡放在了全球化进程中的关键位置,在这种前景之下,中国首先要摆脱的是在战略经济方向上受制于美国,并在货币政策上避免遭遇美国的掣肘和狙击。从这个意义上来看,所谓的“透明度”、“独立性”和“主动干预”等都是要为国家战略发展服务的,远离动荡和稳定增长才最具有说服力,因国外压力而改变政策取向的央行才是不可取的。

日本、欧盟、墨西哥、巴西等国的发展历程清晰地表明,与美元“全球化”列车捆绑在一起就必然会失去货币政策的主动权和独立性,市场动荡也必然是本币国际化的最大破坏因素。在中国经济增长对世界经济的贡献已经超过美国、国内内需市场远景十分广阔的前景下,中国的发展战略完全具有独立性和主动权,中国作为经济产业结构日趋平衡、科学技术日益赶上的新兴和转轨大国,没有任何义务为美元“全球化”列车买单,人民币完全有能力避免其他货币在国际化过程中遭遇的“美元困境”,独立自主地走出前所未有的国际化道路,所以人民币的国际化历程将取决于中国经济的战略发展进程,是没有历史可循的

爱华网

爱华网