[提示:本文是个旧作,在此贴出希望对同学们学习有参考作用]

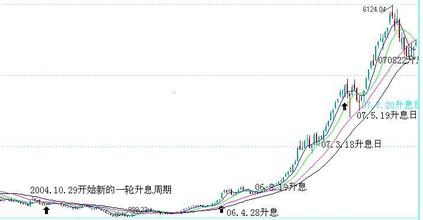

一般来说,股票价格与市场利率成反比。利率提高,股价下跌;利率下调,股价回升。但是1998年三次利率下调,却未能阻止股价的持续下行,利率调整和股市运行没有呈现出人们预期的理想组合。

一、1998年利率调整与股市运行

1998年内,中国人民银行连续三次下调存贷款利率。一年期存款利率由年初的5.67%下调至年末的3.78%,下调幅度达33.33%。利率调整之频繁,下调幅度之大,为历年所罕见。降息是股票市场的重大利好,1996年5月1日的降息,曾推动沪深股市平地而起,走出一段酣畅淋漓的大牛行情。而1998年的三次降息,尽管幅度更大却未能使股指有效突破自1997年5月冲高回落以来所形成的下降通道。除第一次降息使股指略有推高外,后两次均未能对股指的持续下滑起到任何支撑作用。1998年上证综合指数由1194.10点跌为1146.70点,跌幅为3.97%;深证成份指数由4148.84点跌为2949.32点,跌幅为29.52%;综合反映沪深股价变动的中经100指数由4242.57点跌为3473.69点,跌幅为26.77%。[i]

二、利率变动对股价的影响机制

利率是影响股价的基本因素。利率变动对股价的影响通过以下两条途径实现。

﹙一﹚利率变动的资本增值效应

利率变动会影响公司经营环境的变化,改变公司经营业绩,引起公司资本价值及投资者预期的变化,从而使股价发生变动。

首先,利率调整引起社会总供求的变化,改变企业经营环境,从而引起企业经营业绩的变化。一方面,利率是货币资金的价格,利率的变化影响企业投资成本。当利率下调时,由于投资成本降低,预期投资收益提高,对投资有刺激作用。另一方面,利息是居民现期消费的机会成本。当利率下调时,现期消费的机会成本降低,从而对消费有刺激作用。利率下调通过刺激投资和消费,增加有效需求,改善市场条件,有利于企业经营业绩的提高。但是,利率下调对有效需求的刺激受其他经济因素的制约。一方面,货币供应量的配合、投资者对未来的预期及真实利率水平等因素制约着利率下调的投资效应。如果利率下调的同时没有货币供应量的配合,如果投资者的未来预期是悲观的从而投资预期收益率趋于下降,如果物价下降幅度大于名义利率下调幅度从而真实利率上升,那么,利率下调启动投资并利用投资乘数扩张有效需求的效应将会受到削弱。另一方面,居民对未来的预期影响边际消费倾向。如果消费者的未来预期是悲观的,利率的下调可能会强化这种预期,于是边际储蓄倾向提高,边际消费倾向降低,从而,利率下调对消费的刺激将很微弱。

其次,利率调整会改变企业经营成本,从而影响企业经营业绩。一般而言,降低利率,可以减少企业利息支出,改善经营业绩,提高公司资本价值。但是,利率下调对改善企业经营业绩的效应受宏观经济环境、真实利率、税收制度等因素的制约,在缺乏上述因素配合的情况下,利率下调并不能有效刺激公司业绩的提高。

﹙二﹚利率变动的投资替代效应

利率调整引起股票投资的相对收益率,即股票投资收益率与其他投资收益率的对比的变化。当股票投资的相对收益率提高时,引起股票投资对其他投资的替代;反之,当股票投资的相对收益率下降时,引起其他投资对股票投资的替代。利率调整的投资替代效应的实现程度受以下因素的制约:

首先,其他投资方式的利率弹性。如果其他投资方式具有较强的利率弹性,则利率变动能有效地引起投资方式的转换;反之,如果其他投资方式的利率弹性很低,则利率调整的投资替代效应将很微弱。例如,如果人们的储蓄行为有着较强的利率动机,则储蓄的利率弹性较高,利率下调会由于储蓄收益的下降而引起股票投资对储蓄的替代。反之,如果人们的储蓄行为中占支配地位的是其他非利率动机时,则储蓄的利率弹性较低,于是利率变动只会对储蓄产生很小的影响。

其次,投资者的未来预期以及不同投资方式的风险性。股票投资同其他投资方式有着不同的风险程度,从而有着不同的收益可预期性和稳定性。在投资者的未来预期倾向乐观时,风险承受能力提高,则利率的下调由于股票投资相对收益率的提高会引起对其他投资方式的替代;反之,在投资者的未来预期倾向于悲观时,风险承受能力降低,则会引起其他投资对股票投资的替代。

三、一九九八年利率连续下调未能扭转股市下滑走势的原因分析

利率与股价的关系受各种因素的综合作用。利率变动对股价的资本增值效应和投资替代效应的实现需要这些因素的配合。1998年利率下调对股市没有产生预期的刺激效应,在很大程度上是利率下调的资本增值效应被削弱或被抵消的结果。

﹙一﹚利率下调的资本增值效应未能充分发挥

利率下调的资本增值效应的发挥,以宏观经济形势的转暖,企业经营业绩的提高以及投资者预期的好转为前提。但98年利率下调对改善宏观经济形势及提升企业经营业绩的效应并不理想。

首先,利率下调对投资需求的刺激并不理想。

1998年全社会固定资本投资同比增长幅度15%,比1997年的10.1%有所回升。投资增长主要是由三、四季度中央采取积极财政政策,加大基本建设投资力度所引起的。考虑到对利率更为敏感的非国有单位和外商投资同比下降2%和8.9%,[ii]说明98年投资回升主要由政府直接投资推动,财政投资的乘数效应并未有效发挥。利率下调未能有效刺激投资有着多方面的原因:

1、国民经济增长放缓,企业投资预期收益下降。1993年至1998年,GDP增长速度呈现递减,分别为13.5%、12.6%、10.5%、9.6%、8.8%、7.8%。[iii]宏观经济形势的不景气,投资预期收益的下降,使企业投资趋于谨慎。

2、通货紧缩加剧,真实利率提高。98年虽然名义降低1.89个百分点,但物价指数下降更快,达2.6个百分点,真实利率提高了0.71个百分点。真实利率的提高,进一步抑制了投资需求的增长。

3 、央行货币政策操作上的矛盾。1998年央行货币政策工具的使用采取反向操作。一方面,大幅度降低商业银行存贷款利率,诱使资金从银行分流出去;另一方面,严格控制基础货币,强调适度从紧的货币政策不变。1998年末流通中货币〈M0〉余额,狭义货币〈M1〉余额,广义货币〈M2〉余额同比增长10.1%、11.9%、15.3%,分别比上年增长率下降4.5、4.6、2个百分点。[iv]这表明货币供应没有适应刺激经济增长的需要而相应增长。

其次,利率下调对消费需求的刺激作用微弱。

1998年全社会商品零售总额增长仅6.8%,低于GDP7.8%的增长速度,零售物价指数则降为-2.6%。可见降息并没有引起居民消费需求的回升,市场依然疲软。居民消费对降息不敏感,主要受以下因素影响:

1、居民对市场价格预期的下降。居民的收入分配决策受价格预期的影响,如果预期价格下降,现期消费的机会成本上升,则减少或者推迟购买。1994年以来,物价指数持续下降,分别为21.7%、14.8%、6.1%、0.8%、-2.6%。居民产生并强化了物价还会下降的同向预期和买涨不买跌的心理,等待物价进一步下降。

2 、居民预期收入的下降。企业普遍开工不足,效益下降,失业人数增加,同时行政事业单位的下岗分流工作抓紧进行,经济不景气条件下新増就业机会的减少,┄┅这一切,大大降低居民收入预期,从而抑制了消费的增长。

再次、利率下调对提高企业经济效益的影响不明显。

国有企业负债率达80%左右,利率的降低将使企业利息成本支出减少从而改善企业经营业绩。但事实上降息对改善企业经营业绩的作用并不明显。1998年1至10月,国有亏损企业亏损额增加41.5%,而年末企业库存则增加至2.5万亿。[v]利率下调未能有效提升企业业绩,除了宏观经济形势未扭转,市场需求疲软的原因外,还受到以下因素的制约:

1、真实利率的提高抵消了降息对减轻企业负担的作用。虽然利率以较大的幅度下调,但由于物价回落速度更快,幅度更大,因此真实利率仍处于较高的水平。例如,1997年末一年期存款利率为5.67%,物价指数为0.8%,真实利率为4.87%;而1998年末一年期存款利率为3.78%,物价指数为-2.6%,则真实利率为6.38%,可见1998年连续降息后真实利率反而提高了。

2、税负增加抵消了降息减轻企业负担的作用。1998年的财政政策中,一方面增加政府投资,另一方面加强税收征管工作。全年工商税收完成8552亿,增收1003亿,年增长率为13.3%;在GDP增长仅7.8%,工业增加值仅增长8.8%[vi]的情况下,企业负担明显加重。因此,税负的增加大大抵消了减息对提升企业业绩的作用。

﹙二﹚利率下调的投资替代效应很微弱

1998年,沪深股市新增上市公司106家,增长14%,但股票成交额却有所萎缩,从1997年的30722亿降为23544亿,减少23.4%。[vii]另外,居民存款余额达52952亿,增长18%;储蓄增长率远高于GDP增长率和居民收入增长率﹙1998年城镇居民可支配收入农村人均纯收入实际增长率为6。6%和4%[viii]﹚,这说明降息后并没有引起股票投资对其他投资的

首先,沪深股市的相对收益率在利率下调后仍处于较低的水平。

一般说来,利率下调后股票投资的相对收益率提高,从而会引起股票投资对其他投资的替代。如果将利率倒数定义为标准市盈率,则实际市盈率小于标准市盈率时,引起股票投资对其他投资的替代;反之,当实际市盈率大余标准市盈率时,引起其他投资如储蓄对股票投资的替代。1998年第三次降息后,标准市盈率为26倍,而实际市盈率仍保持在30多倍,股票投资价值尚未凸现出来。

另外,利率下调未能推动股指回升,也同一级市场相对收益率较高有关。一级市场风险较低,且同二级市场存在较大差价。降息后,一级市场申购资金冻结期的利息损失减少,降低一级市场投资成本,推动资金向一级市场流动。

其次,居民储蓄的利率弹性的变化,制约着利率下调效应的发挥。

居民的储蓄动机中,利息动机有较强的利率弹性,主要受真实利率的制约;而为了购买住宅、家具以及为婚丧嫁娶等需要大笔开支的未来消费作准备的特殊消费动机的利率弹性较低,主要受现期收入、预期收入、预期价格以及信贷条件、社会福利制度等因素的综合影响;居民为子女教育以及失业和退休后提供生活保障的负担动机的利率弹性最低,受社会福利和社会保障制度的影响最大。随着市场化改革的深入,居民储蓄的特殊消费动机和负担动机有不断提高的趋势。由于特殊消费动机和负担动机的利率弹性较低,因此利率下调即使提高股票投资的相对收益率,也很难引起对储蓄的替代,于是削弱了利率下调的投资替代效应。

总之,利率是股市运行的基本影响因素。利率变化对股价变动的资本增值效应和投资替代效应的发挥受企业经济效益、宏观经济形势、其他宏观经济政策以及投资者、消费者预期等因素的制约。正是由于缺乏上述因素的配合,1998年的利率下调并没有推动股市的相应回升。可以说,在宏观经济尚未出现实质性转机,企业经营环境尚未改善的情况下,股市的回升尚待时日。

参考文献:

(1)斯蒂格利茨 《经济学》中国人民大学出版社 1997年版

(2)陈共 周升业 吴晓求 《证券投资分析》 中国人民大学出版社1997年版

(3)王兆星 吴国祥 《金融市场学》 中国金融出版社 1995年版

(4)陈东祺 《对近两年宏观经济经济政策操作的思考》《经济研究》1998年第12期

(5)北京大学中国经济研究中心《货币政策乎?财政政策乎?》《经济研究》1998年第 10期

注:该文刊载于《经济问题探索》2000年第1期

[i]中国经济时报 1999年1月7日

[ii]中国证券报 1999年1月22日

[iii]中国证券报 1999年1月21日

[iv]经济日报 1998年12月7日

[v]经济日报 1999年1月13日

[vi]经济日报 1999年1月13日

[vii]中国证券报 1999年1月21日

[viii]中国证券报 1998年12月31日

替代,利率下调的投资替代效应并没有发生。

爱华网

爱华网