最近,商业银行罪案频发已经引起高层和银行经营管理层的高度重视,也引起各界人士的极大关注。 案件扫描:2005年1月中行黑龙江河松街支行诈骗案涉案金额已超10亿,2004年11月25日中行储蓄所全体员工公款炒汇案,在10个月内挪用了3000万公款同客户炒汇。 2004年8月,建行广州苏村区虚假骗贷案涉案金额高达10亿元。 2002年7月,浙江义乌建行被刘俊峰、刘伟峰两兄弟两年骗得2560万元。

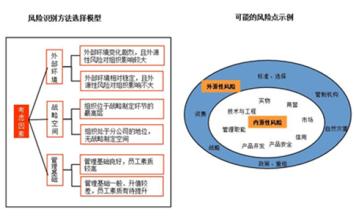

农行2005年3月24日公布,内蒙古银监局查处了中国农业银行包头分行重大违法经营案件,已查明涉案资金累计98笔、涉案金额11498.5万元。43人受到责任追究。 建行2005年2月22日,长春市中级人民法院对发生在建行吉林省分行金融诈骗案作出了一审判决。当时诈骗团伙拉拢腐蚀银行工作人员,诈骗总金额为32844万元。银行内部涉案人员及相关责任人员36人受到严肃处理。 大案、要案、恶性案件的大量发生说明我们的制度执行一定出现了问题。新华社3月27日,中国银行新闻发言人王兆文对该行大连分行员工挪用巨额资金案作出回应说,针对部分基层网点规章制度不落实,内控机制不到位和一些员工职业操守存在的问题,中国银行将认真吸取教训、举一反三,立即对全辖所有经营性机构开展“拉网式”大检查。大检查的重点是,各项规章制度的落实情况,业务操作的合规情况,内控机制包括岗位交流和强制性休假等具体制度的落实情况。 制度的落实问题已经引起监管部门的高度重视。针对银行机构对操作风险的识别与控制能力不能适应业务发展的突出问题,银监会日前发布了《关于加大防范操作风险工作力度的通知》,要求银行机构加大工作力度,采取切实措施,有效防范和控制操作风险。 《通知》指出,当前,一些银行机构由于相关制度不健全,或者对制度执行情况缺乏有效监督,对不执行制度规定者查处不力,风险管理和内部控制薄弱,大案、要案屡有发生,导致银行大量资金损失。《通知》明确指出,对出现大案、要案,或措施不得力的,要从严追究高管人员和直接责任人责任,并相应追究稽核部门及人员对检查发现的问题隐瞒不报、上报虚假情况或检查监督整改不力的责任。反复发生大案要案,问题长期得不到有效解决的单位,要从严追究有关高管人员和管理人员的法律责任。对已发生的大案,要加强信息披露。 在四部委召开的记者招待会上,刘明康表示,针对目前存在的案件多发情况,银监会已经对所有商业银行提出了13条具体意见来防范操作风险,并且将对防范工作进行严密的跟踪检查。在加大预防操作风险力度方面,他还强调“要靠制度来杜绝这样的风险。对全体银行从业人员加强严格的教育、培训,对他们的行为规范加强监督检查”。其中防范操作风险,就是要从制度建设、责任追究和惩戒以及科技手段建设上下工夫,尤其是中小商业银行法人机构要切实履行对分支机构的管理职责,加强内部控制和监督检查,严密防范金融案件的发生。 在对商业银行的具体要求中,银监会甚至细化到要求“证、印、押”三分离等商业银行内部管理的基本制度要求,要求不能出现印章管理人员兼管重要凭证和密押现象;并且要定期查库、查账,保证账据、账款、账实、账表等和内外账相符;要建立和落实对员工行为排查制度,对参与“黄、赌、毒”活动的员工要依法依纪严肃查处,对有经商办企业、不正常交友等现象的员工要予以密切关注,力求将各种发案隐患消灭在萌芽状态;要根据各行的实际,对检举违法违规问题的员工经查实后给予保护和奖励。与此同时,还要求商业银行特别是工、农、中、建、交五大行要坚持“轮岗制度”、“干部交流制度”和“强制休假制度”。制度可谓很多,也很具体。问题甚至恶性案件也出了很多。原因何在? 原因很多,有制度不执行的问题,也有制度机械执行的问题;有用人体制问题,也有管理体制问题;有激励机制不足问题,也有约束机制不力问题。但从操作层面来讲,根本的还是对管理的细节和致使的小错误约束不力的问题。 让我们先看一个《动物世界》:在非洲草场上,羚羊在被狮子追赶时,羚羊的逃跑方向选择都是正确的,而且速度也比狮子跑得快。按道理,羚羊永远不会被狮子吃掉。问题是羚羊在慌乱中经常出现一些小的错误,在左拐右拐中出现的错误率是百分之二,就是这百分之二葬送了羚羊的性命。因为狮子也知道自己跑不过羚羊,但也知道羚羊会犯错误,这就是狮子的机会。狮子能否吃到羚羊或羚羊是否会被狮子吃掉,完全取决于被追赶的羚羊到底犯了几次小错误,如果羚羊犯得错误超过五次,则完全把自己的生命交给了狮子。可见,小错误也是致命的。商业银行的操作风险也是如此。大的案件、恶性案件的发生,大部分没有什么高科技手段,也没有什么高深的学问,有的还作得什么低级,但为什么得逞了呢?就是我们忽略了小的问题,才导致了致命的案件。有的案件仅仅是在审验公章和预留印时的疏忽,有的仅仅是对经办人的信任,有的是用章把关不严。我们的制度规定的很全面,也很细致,但在执行时的细小错误都可以给银行造成巨大的损失。 有人讲,细节决定成败。商业银行在经营管理制度执行时恰恰是忽略了细节。我们有的信贷人员、中低级管理人员出现了这样那样的问题苗头,都被我们以生活小节而忽略过去了,有的犯了小错误,被我们批评教育一下而好心地过去了,直到发展到出现大的问题。在这几年的商业银行改革过程中,大家对业绩的要求多了,但对人品、合规经营的要求少了,有的甚至在基层鼓励从业人员用违规的手段办理业务,宣扬不管“白猫黑猫”有业绩就是好猫,使有些猫不仅不抓老鼠,还把粮食卖掉,有的业务人员出了问题也是层层包庇、层层求情、层层保护,以为有能力、有业绩、有贡献,价值观扭曲、业绩标准至上、道德日下,不出现案件只是侥幸罢了。有的客户经理吃、拿、卡、要,有的吃、喝、嫖、赌、毒样样精通,有的热衷于应酬于三教九流,有的多拿别人的奖金和费用,有的热衷于高档消费,有的沉迷于麻将桌不能自拔,有的羡慕老板们的花天酒地、出手大方,有的与大款们称兄道地,而我们又管了多少呢? 千里之行始于足下,千里之堤毁于蚁穴。我们的大案要案都源于我们平时忽略了的小的问题和错误。这不能不令我们深思。

爱华网

爱华网