过度负债会导致企业破产的道理是,债务压力不仅达到消灭当期账面利润的程度,而且达到消灭全部账面净资产,以至于资不低债的地步。如果央行既是一家发钞行又是一家商业银行,在没有财政补贴或赤字支持的情况下,它同样难以逃脱因过度负债而破产的命运。

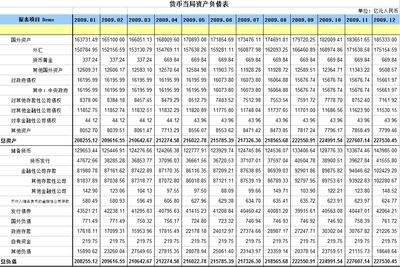

这使人联想到当年美国第二银行的解体及其对美国银行体系的影响。1836年,由于试图延长经营许可的申请在4年前遭到杰克逊总统的否决,美国第二银行被迫宣布停业。在此后70年时间里,由于失去了银行业的最终贷款人,美国银行业先后爆发了6次严重的银行业恐慌。值得注意的是,这并不是美国历史上第一次中央银行的解体,在此之前,美国第一银行早在1811年就因债务缠身而被迫解散。 中国目前的中央银行体系很像是美国的联邦储备体系,所不同的是,它几乎从一开始就要求所有商业银行按照法定准备金比例将部分存款转移到央行,而且还需要安排更多的存款以超额准备的方式存入央行。存款准备制度的初衷是在商业银行自身公开储备之外利用中央银行汇集的资金向遭遇挤兑的个别商业银行实施救济,用以阻止挤兑风潮向更多的商业银行扩散。如今,这一制度已被当作央行紧缩信贷的主要工具,或者说是对冲流动性的主要工具,并在央行认为需要的时候要求商业银行增加对央行存款。 另一方面,在央行要求商业银行增加对央行存款并因此增加对央行债权的同时,央行的负债也在增加。按照30万亿元的国内银行体系存款总规模计算,在一连6次提高存款准备金比例之后,央行增加的债务近1万亿元,而10.5%的准备金比例意味着央行因此吸收的债务已超过3万亿元。 令人不安的是,按照央行一再表示的将持续对冲流动性的决心,并考虑到今年商业银行自身难以消化的流动性压力,估计今年至少还将有6~8次提高准备金比例的行动。这无疑将导致央行的负债水平突破4万亿元的水平。 我十分怀疑央行对冲流动性的能力。在我看来,中国的流动性过剩不仅是由于居民过度储蓄导致的,而且是由于过度外汇储备导致的,后者作为另一种形式的储蓄其增长几乎是央行无法左右的。进一步说,所谓的流动性过剩实际上是指储蓄无法正常转换为投资的结果,或者说是投资增长持续落后于储蓄增长的结果。 这使得问题变得尤为突出。根据国统局提供的数据,过去5年当中,虽然全社会固定资产投资增加值近6万亿元,但居民储蓄增加值高达15万亿元,外汇储备增加值按人民币计算接近6万亿元,二者合计超过21万亿元,与投资增加值的差额高达15万亿元。这应当被视为对国内流动性过剩最高的估值。显然,指望提高准备金比例来对冲流动性过剩是极不现实的,过去无法做到,今后更难做到。 接下来的确应当考虑央行的过度负债问题。即使中国的央行不可能面对真正意义上的破产问题,但不断增加的债务无论如何都是一个值得警惕的高风险趋势。在我看来,不断增加的央行债务等同于不断积累的高通胀风险,毕竟央行的负债不是无限度的。等到央行负债无以复加的时候,减少负债就等于向公众释放通胀压力。糟糕的是,由于在投资领域积累了太多的欠账,一旦扩大投资和削减央行负债同时到来,中国经济所承受的通胀压力将是前所未有的。

爱华网

爱华网