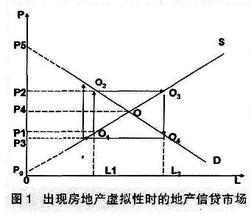

流动性过剩问题又成为热门话题。习惯把流动性说成:银行资金流动性过剩或货币流动性过剩,虽然两者有区别,但是货币的流动性过剩主要表现在银行资金的流动性过剩。北京师范大学金融研究中心钟伟表示,目前,商业银行存贷款约有10﹒2万亿元左右的余额,人民币贷款20多万亿元,存款30多万亿元。有人说流动性过剩10万亿元,这个说法不对。因为这10万亿元当中,减去银行买了5万亿元国债,减去银行的存款准备金有1﹒5万亿元到1﹒6万亿元,流动性过剩就只有1﹒1万亿元到1﹒2万亿元,相对于30多亿元的存款,不算很严重。 流动性过剩的本质表现:在宏观经济上,表现为货币增长率超过GDP增长率;就银行系统而言,则表现为存款增速大大快于贷款增速。以我国目前情况而言,2006年末,狭义货币供应量为12﹒6万亿元,比上年增长17﹒5%,远远高于同年GDP的增长速度;金融机构超额存款准备金率为4﹒8%,比上年末高出0﹒6%点;金融机构存贷差为11万亿元,比上年末增加1﹒7万亿元,并且存贷差扩大的趋势是发展的。2006年3月份人民币存贷差是10万亿元,6月末上升为10﹒32万亿元,9月份又上升为10﹒68万亿元,12月末为12﹒6亿元。相比2002年末,金融机构存贷差只有4万亿元,流动性过剩显得更加明显。 流动性过剩的源头是外汇占款的增加。截至2006年12月末,国家外汇储备余额达10663亿美元,比2002年未的2864亿美元增加了近7799亿美元。并且从2003年开始,我国外汇占款同比增速都在30%以上。从2002年底,广义货币供应量与狭义货币供应量分别从2002年底的18﹒5万亿元和7万亿元增加到2006年末的34﹒6万亿元和12﹒6万亿元,四年间分别增长87%和80%,并且总趋势是发展的。今年前两个月外贸顺差达396亿美元,前两个月人民币贷款为9800亿元,增幅达870%,都创历史新高,增长是惊人的!由此可见,流动性过剩源头问题没有从根本上解决,由流动性过剩所激起的贷款冲动和股市冲动也没有减缓的迹象。 中国宏观经济学会王建老师在2007年2月13日中国证券报上发表了<中国货币流动性过剩之谜>一文。文章说,中国存在巨大的过剩货币,不管原因如何以及是否合理,已经是客观现实。问题是越管越多。他提出要“治本”还得从消除流动性过剩产生的根源入手,这意见是非常对的。他提的货币流通四个非常现象,也值得大家研究。 关于货币乘数之谜,王老师说,从货币流动性过剩产生的源头看,货币乘数上升,每个单位基础货币所派生成的广义货币倍数上升了,因此提高存款准备金率是各国央行消减货币流动性的重要工具。但是我们已经五次调高了存款准备金率,中国货币乘数却从2003年末的4﹒23上升到处2006年末的5﹒3,为什么在央行大幅度提升存款准备金率的条件下,货币乘数不降还升,而货币流动性过剩继续扩大呢?我认为:一是因为我们的贸易顺差太大。2006年,我们的贸易顺差是2475亿美元,如果控8:1的汇率计算,再乘以货币乘数,累计增加的广义货币是8﹒38——9﹒9万亿元人民币。我们已经撇开了2003年到2005年贸易顺差增加的情况。2003年到2006年央行发行票据净对冲流动性约3万亿;5次上调准备金率共3个百分点,深度冻结流动性约1万亿。我们货币流动性过剩仍然是大幅度增加的。所以进入2007年后,央行又两次上调存款准备金率。当然货币流通变化的情况,没有这么简单,但是如果外汇占占款与M2联动情况不改变,顺差减不下来,基础货币投放的情况也会依然如旧,流动性过剩这个难题就难解决。 我们有一种存款叫原始存款,有一种叫派生存款。现金存入银行而产生的存款,一般称为原始存款,它是银行进行货币创造的基础。银行进行放款或证券投资而创造出的存款,一般称为派生存款。银行存款的绝大部分都是银行通过这种方式创造出来的。在流动性过剩的日子里,银行因为超额准备金多,即人民银行多次调高了存款准备金率,超额存款准备金率从4——5%,下降到3——4%,对银行的放款影响不大,也就是说银行创造派生存款的能力不仅影响不大,还因贷款迅速扩张而增加。至于文章说,为什么货币流通速度下降而货币过剩还在增加呢?原因是:在流动性过剩不断增加同时,贷款、投资却受到多方控制,货币流通速度放缓是自然的。文章说因流通速度放缓,影响流动性货币量达2万亿元,初看似乎数字很大,但对如此大量的流动性过剩还是一个小数字。如果我们算一笔大账,从2003年到2006年央行发行票据净对冲流动性约3万亿元;5次上调准备金率3个百分点,深度冻结流动性约1万亿。合计是4万亿元,加上这两万亿元,与外汇占款引起的基础货币投放对比起来,也只占2/3。还有问题是需要说明的。由于体制原因,我们国家货币的体外循环的比例很大,现金的比例很大,银根抽紧后,一般体外循环部分会加大、加快。去年十一月、十二月,股市回暖,大量存款涌向股市,虽然按现行政策规定,在股市中形成的货币流动性不在统计范围内,但提取存款量大,也会影响到货币流通速度,实际上因货币流通速度放慢后对货币流通的影响没有那大。 王在文章中对“中国为何形成如此之大的货币量”提出了疑问。文章说:“到2006年,中国的广义货币M2已达34﹒56万亿元人民币,按当年汇率折算,相当于4﹒3万亿美元,当年中国GDP总值为20﹒94万亿元人民币,折合2﹒6万亿美元货币存量相当于GDP的1﹒65倍。根据世界银行和美联储的数字,2006年美国GDP总值为12﹒9万亿美元,12月末的M2为7﹒1万亿美元,美国货币存量相当于GDP的55%”。作者还对主要发展中国家和美国货币对经济总产出的比率算出:美国0﹒55,巴西0﹒32,墨西哥0﹒26,俄罗斯0﹒31,泰国0﹒95,印度0﹒64,印尼0﹒54,而中国却是1﹒65。为什么中国为何形成如此之大的货币量?简单地说,就是我们的金融制度落后。 长期以来,我国的金融体系实际上就是银行体系。以融资结构为例,2006年,间接融资(银行信贷)占社会总融资的比重接近80%,直接融资中除去财政部发行的国债和仍在银行体系内的短期融资债券,企业债券的规模很小,股票融资也只占到总融资额的6%。相对美国去年88%直接融资相比,中国金融特点非常突出。而这种大量以证券化资产和金融衍生品形成的流动性,并不在现在的货币统计范围。例如,截至2006年11月,沪、深股票市场流通市值总额合计达到2﹒15万亿元;各类债券(不含短期融资债券)期末余额达到5﹒65万亿元。 我们还有三点现象非常突出:⑴现金使用量大。有资料说,在国外,72%企业支付使用商业票据或者企业信用,8%使用银行票据,15%透支,5%使用现金。而中国的企业之间的支付是银行信用唱“主角”,企业信用原来还占一定比例,近十几年,由于信用观念衰退,使用企业信用的少之又少。在中国企业的支付,80%使用银行的存款或现金,18%使用银行票据。而使用信用卡消费比例也仅占百分之几。在外国,由于使用票据多,使用贷款少;用信用卡消费多,用现金少,所以国外社会现金库存量或者说手持现金少,企业财务费用是比较低的,利息仅占企业盈利(利润和利息之和)的30%,企业的70%被留在企业成为利润;而中国使用贷款太多,盈利还不够交利息,应缴利息是盈利的1﹒47倍。 ⑵体外循环大。据有关调查,我国民营企业近80%的资金需求来自于自我积累和民间融资,民间借贷总量维持在国内生产总值6%至7%,相当于正规金融机构贷款额的4%至于5%。由于直接融通的发展以及民间融资的活跃,过多的流动性并不完全以贷款的形式体现在实体经济中。一方面银行有资金放不出,小企业缺资金,找不贷款;另一方面是社会库存扩大,扩大了货币流通量。 ⑶汇率调整的传递机制不健全,汇率变动引起的名义汇率变化不能很快地引起经济结构调整。我们外汇资产投资多样化只是一个雏形,资本项目也没有放开,我们非金融类的对外投资也很少,截至2006年底,只有733亿美元,去年一年新增160亿美元。而与此同时,去年底我们的外汇储备余额是10663亿美元,2006年新增外汇储备是2475亿美元,与对外投资额相比,可以说:微不足道!外汇急速增加,有钱一时间也用不出去;金融工具少,普及率低,汇率变化传递机制又受到限制;吸收新增货币供给的渠道狭窄,扩散慢。现在吸收货币供给的主要渠道有三:一是房地产市场、尚未对外开放的资本市场和原材料等中间投入品市场。房地产猛涨要受到控制,企业产品价格受国内内需制约,也很难上去,工人工资也因为劳动力供给充足而受到严重制约。

而恰恰因为上述多方面因素,流通环节多,人为干预多,自动调节机制弱,从而制约了资金的流动,助长了资金流动性过剩。 外汇储备高速增长的根本原因在于:发达国家与发展中国家存在着巨大生产要素价格的差距,推动了发达国家向发展国家转移物质产业,从而引起了美国等发达国家贸易逆差持续扩大而不可抑制的根本原因,也是发展中国家外国汇储备扩大而不可抑制的根本原因。这种趋势近期不会发生根本性转变。还因为我们的贸易顺差大部分来自加工企业,其中外资企业就占到51%,我国现在那种以加工贸易为主的外贸结构和以直接投资为主的利用外资的方式还将继续下去,我们的贸易顺差目前这种格局还难有根本改变,如果我们的结汇制度不改变,由外汇占款增加引起的基础货币投放扩大的局面也不会改变,流动性过剩还将继续发展。所以目前暴露出来的流动性货币过剩问题,是经济增长方式问题,是经济结构问题,也是金融制度的根本问题。就金融领域来说,治本之道在于金融制度创新。 一是金融基本制度创新。包括融资结构和金融企业的组织结构——金融体制创新。金融体制,也不仅仅是一个技术问题,而是制度创新问题。涉及到:直接融资增大,间接融资缩小,中小金融机构增加,大力开发中小企业和个人信贷市场等等。归根结底是一个市场化问题。只有走扩大市场化道路,用制度创新才能从根本上解决货币流动性过剩问题。而解决市场化问题,不是寄托于商业银行的愿望,而是靠制度的创新。以制度创新,来推动金融体制创新;以金融体制创新来推动金融产品创新,服务态度创新,从而加速资金循环,以求从根本上解决货币流动性过剩问题。

爱华网

爱华网