资本增值的本性驱使企业不断寻找机会,通过各种形式进行跨行业投资。金融业掌控资金而成为经济生活的核心,谁拥有了金融业,谁就拥有了资金链的源头,就可以利用杠杆作用撬起更大的石头。金融业以其得天独厚的经济地位,吸引大小财团摩拳擦掌,涉及数千亿、上万亿资产的资源整合在金融业涌动。

整合——金融控股公司的根本

金融控股的实质是金融产业的整合,金融产业整合的威力却并不仅限于此。在金融产业链的上游,金融控股实现资金链上的整合,在金融产业链的下游,金融控股的优势在于营销整合。

从资金链的角度,存款型金融机构从社会吸收存款和理财资金,保险公司从投保人获取保费资金,基金管理公司通过发行基金托管第三方资金,信托公司通过发行信托计划筹集资金,上市公司从资本市场获取融资,旗下所有金融机构通过债务工具获取资金,然后金融控股公司将银行、证券、信托、保险、基金、资产管理资源进行有效整合,构造成一个交叉循环的资金链。

近年来单一金融企业虽然使出了浑身解数进行组织、流程、管理、业务、产品和服务的创新,但是仍然无法从更本上满足客户、投资者、员工等各利益相关者的要求。笔者以为从创新的角度看,造成这种“欲望差距”的原因在于:众多金融企业只顾及为了创新而创新,所有的创新是在一个相对封闭的环境中进行,没有更好地去体察顾客地真实需要。金融体现技术性、服务性,更主要地是“贸易性”——长期以来金融企业由于以垄断为特点,提供什么产品,市场就有这方面地需求,因此过多看重了技术和产品;可是今天地市场发生了根本性变化,消费者地需要变了——消费倾向、消费习惯、消费内容、消费行为随着人们收入地增加而发生者革命性地变革,可是我们金融企业地意识、观念、流程没有适应这种变化,或者我们地变化没有能够站到顾客变化之前,没有能够在组织上、流程上去真正体现以客户为中心地需求。金融控股公司地出现从组织上满足了消费者对于“一揽子产品”和“一体化服务”地要求。

金融控股公司旗下的所有子公司、业务线条,从客户到产品均具有关联,各种金融产品的融合,可为客户提供一站式服务。金融控股公司依托银行、证券、信托、保险、财富管理等金融业务建立满足银行、证券、信托、保险、基金等客户需要的网上交易、信息发布的门户网站,致力于为客户提供一揽子金融产品和一体化金融服务。当然,一站式服务并非简单地将所有的金融服务品种罗列在一起,金融服务的创新集中体现在各金融企业的无缝协作上。打个比方,控股公司向某企业投资,欲退出时,投资银行就可接手将其包装上市。而银行、保险的很多客户都有上市的需求,这时,投资银行同样可为这些客户提供服务。而当企业无法获得银行贷款时,则有可能得到控股公司的直接投资。个人客户欲将部分存款为自己投保时,银行会通过与保险的合作满足客户。这样,多家公司在同一平台上为客户服务,共享客户资源和金融资源,不仅提高销售额,而且降低了成本,最为重要的是这种操作集中体现了以客户为中心的营销思想,企业和个人客户在不同的阶段可以得到所需的各种金融服务,实现客户价值最大化。客户满意了,才会忠诚,不会轻易走到其它公司,企业由此获得了最有价值客户资源。

在金融产业链的下游,金融控股公司实施的是营销整合,所有的金融企业在金融控股公司这样一个大金融品牌下运营。在金融服务同质化越来越强的今天,品牌是突出不同企业不同服务最明显的标志。控股公司有利于建立整个集团的金融品牌,而集团品牌的建立也将推动控股公司旗下所有企业的发展。

另外,在营销终端上的整合也是金融产业链整合的另一高招。简单打个比方,如果政策允许,中国人保控股公司收购一家城市商业银行,并经过内部整合提升满足监管部门的各项指标要求后,将PICC财险的9000多个营业网点中的10%嫁接商业银行理财产品终端进行交易,这就相当于以极低的成本搞了900个银行理财工作室,这是多大的竞争力!同样中国人保控股公司收购一家证券公司,在10%的PICC财险营业网点嫁接证券交易终端,等于增加了900各证券营业部,其数目将远远超过现在国内最大的券商——银河证券所拥有的117家营业部,且成本低廉,这样中国人保控股将在竞争中将其他竞争对手远远甩在脑后。 金融产业服务整合的难点是各个企业之间的协调配合。金融控股公司的优势就是直接控制着旗下的金融机构,作为控制性股东有绝对的发言权。旗下各个金融企业之间不只是松散联合,而是一脉相承,多年并肩作战的亲兄弟。风险——一个不能不谈的话题

虽然金融产业整合带来产业链上的种种好处,但风险确是一个不能不谈的话题。金融控股公司的风险是客观存在的,它对于其自身以及公众都存在着风险。笔者曾经在参与国家金融控股公司法律起草的座谈会上,提出金融控股公司蕴藏的风险主要体现在以下两个方面:一是通过内部交易转移资产、负债风险。金融控股公司内部交易和内部资金调拨非常便利,如果缺乏一个严格的风险控制措施,必然会导致为规避监管而出现的旗下子公司之间资产、风险的相互转移,同时也可能出现在某段时期因为某一市场高盈利性的诱惑,导致银行信贷资金、保险保费资金流入股票市场过多,特别是短期银行存款资金和短期保费收入进入股票市场过多,带来股市“泡沫”,当“泡沫”膨胀破裂,引发股市暴跌,进而引发银行兑付出现问题,发生金融危机。金融控股公司蕴藏的另一个风险是,金融控股公司内一个子公司经营不善或倒闭导致产生的“多米诺骨牌”效应。前几年,光大国际信托投资公司的支付危机就严重影响到光大集团的正常动作。

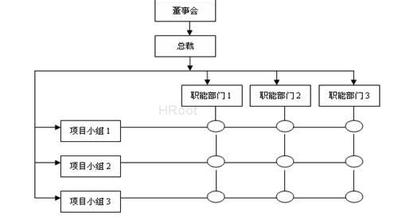

因此内部监管对于金融控股公司而言显得尤为重要。控股公司必须要在致力于整个集团综合经营、集约化经营的同时,强化对旗下各子公司的管控,特别是要将下属金融子公司的稽核力量上调到金融控股公司,金融控股公司建立强大的稽核审计团队,对各金融子公司进行稽核;同时要通过控股公司对各子公司高管集权管理的方式,进行管理和业务的授权授信,所有子公司的财务人员必须是控股公司派驻,定期进行轮换,做到实时和事后监控,逐步发展到对业务风险的控制。

爱华网

爱华网