在新的市场背景下,信托业回归本业并构建金融控股集团,这一战略定位的明确对于中国总体金融体系的优化具有积极意义。在信托公司定位混乱的经营阶段,信托公司一旦严重违规操作,往往由于涉及公众资金和国际资本,当出现风险与危机时市场退出压力较大。在信托业按照新的规定专注于“受人之托、代人理财”本源业务和其他中间业务时,信托财产是不列入破产清算财产之列的,因此即使对信托公司实行市场退出手段,压力也小的多,此时规范的信托公司已经是真正意义上的、国际上所认同的“基本是没有风险的金融机构”了。

信托公司完全可以成为联结产业资本与金融资本、股权市场与其他要素市场、虚拟经济与实体经济的金融纽带。信托功能广泛,不仅能进行金融运作,还能直接投资于产业市场,这是其他诸如银行、证券和保险公司等金融机构所不能比拟的。在发达国家,信托业不仅具有财产管理、财务服务的机能,还具有了长期金融的机能,成为与银行、保险并举的金融业三大支柱之一。

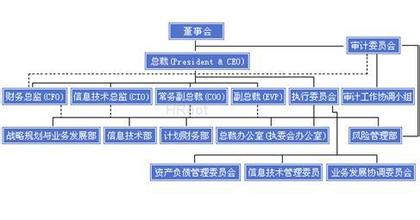

为适应未来金融混业经营及超大型化的趋向,增强抗风险能力与市场竞争力,信托投资公司应适时进入关联产业,为构造金融控股公司奠定基础。信托投资公司应在目前信托法规的框架范围内积极拓展主营业务,并为其实现金融控股集团架构,打造核心竞争优势,构建关联资源,强势突破。要以信托业务为基础,资产管理为核心,投资业务为重点,投行业务为龙头,资本运营为手段,塑造核心竞争能力与资源整合能力,加快国际化、资本化进程,全面构建现代金融企业制度,为实现信托价值最大化,实现信托业跨越式与可持续发展而奠定坚实的基础。

未来几年,信托公司应该苦练内功,树立品牌,抢占市场先机,提升自身实力,扩张信托资产规模,并争取在某一信托领域或关联领域独占鳌头。通过市场的洗礼,将会出现信托业的几大龙头,最终形成信托业的几大军团与阵营,领衔信托市场。

相信不久的将来,信托投资公司能够建立好现代金融运作架构,才能实现金融、投资、社会服务与协调经济关系职能,只有推动信托职能的多样化,才能为社会提供集“融资”、“融物”、“服务”为一体的长期金融服务,并实现信托投资业务的国际化与多元化。

爱华网

爱华网