企业税收政策的制度与博弈分析

习明明[1]

(华中师范大学 国际经济与贸易系.湖北 武汉)

摘要 本文试图寻找建立一种适当的征税制度,利用这种制度,政府可以有效控制和约束企业的偷税漏税行为。运用“二人零和博弈理论”的相关知识,建立一个税务局-企业的博弈模型,在这个模型中,政府作为博弈规则的制定者,完全有能力通过制定相应的博弈规则,而使双方决策在纳什均衡时自己的利益最大化。我们用Mathematica4.1软件来帮助分析理解,寻找政府征税的最优决策,以期规避信息不对称、征税成本高等不利因素的影响。在不增加企业负担即不提高税率的情况下,分析给出政府征税的最优决策,以提高政府征税效率,增加税收收入。

关键字 博弈论;纳什均衡;不对称信息;机会成本;拉弗曲线;帕累托改进;帕累托最优

Institution and Game Analysis of Enterprise Tax Policies

XI Mingming[1]

(Department of International Economics and Trade,Central China Normal University,Wuhan,China)

Abstract This article intends to establish a proper taxation institution, with which the government can control and check business tax evasion in an effective way. Related knowledge of “zero sum two person games theory” is applied to establish a game model of taxation bureau-business. In this model, the government, as the drawer-up of the game rules, is by all means capable to maximize the benefits of both parties concerned on Nash equilibrium. With the help of Mathematica4.1 Software, an optimal policy of tax levy adopted by the government is to be found to evade some negative impacts exerted by information asymmetry and high-cost tax levy, etc. On the condition that business burden is not worsened, that is, tax rate is not raised, this article provides the optimal policy for government tax levy, so as to increase tax-levy efficiency of the government and tax revenue.

Key words game theory;Nash equilibrium;asymmetric information;opportunity cost;Laffer curve;Pareto improvement;Pareto efficiency

中国目前企业的税负特别是名义税率是不轻的。但实际征收入库的税收收入却大大少于按照税法规定的标准计算的应征税额,税收流失严重。主要在于税收效率不高,企业偷税漏税现象严重,而国家征税成本又很高。据报道,2004年,南京市共检查各类纳税户2995户,共查补各项收入34708万元,比2003年增加了43%。移送至司法机关的涉税案件112件,查处50万元以上案件69件,其中查处100万元以上案件39件,比2003年同期增长了95%。仅南京华新瑞公司就虚开31份江苏省南京市工商企业通用发票,金额累计2847.9万元,非法抵扣进项税金284.79万元;另外,该公司还偷税、少交税款146.4万元 [2]。如何才能有效控制企业偷税漏税行为,能否通过建立一种统一的征税“制度”来有效遏制这种行为,使得既能刺激经济发展,又能使税务部门以最低的成本获得最大的税收收入?下面我们将运用新制度经济学与博弈论的相关知识分析企业偷税漏税的原因,最后建立一种适当的征税制度,利用这种制度,政府可以有效控制和约束企业的偷税漏税行为,并且使得税收收益最大。

一、制度分析

什么是制度(institution)?新制度经济学的解释是:制度是由人制定的规则,它们抑制着人际交往中可能出现的任意行为和机会主意行为,制度为一个共同体所共有,并总是依靠某种惩罚而得以贯彻。[3](p32) 为了更方便地分析企业税收政策,下面我们先举一个类似性质的例子,通过这个例子来分析论证制度运用于类似事例中的合理性,以及较之于一般法律的优越性,最后再运用制度来分析企业税收政策。

某城市交通要道甲(从A站到B站)经常发生堵车现象。市交通部门为了缓解交通压力,另外修了一条道路乙(从A站到B站),但平均而言,走乙道要比走甲道多花十分钟的时间。可是经过一段时间的调查分析,交通部门发现甲道堵车现象并没有得到很大缓解,因为大多数人都不愿意多花十分钟的时间走弯路。于是,交通部门在甲道设置一个收费站,凡经过甲道的车辆必须交纳费用20元。此举执行之后,甲道交通压力得到明显缓解,堵车现象很少发生。

很显然,交通部门此举并没有违反相关法律。通过在甲道设一个收费站,这样即能缓解交通压力,又能获得额外的收入。反之,如果通过安排交通警察或沿路设栅栏等方式,则要增加投入,虚耗成本,并且也不见得有效;另一方面,通过收费这一方式来疏散交通,可以为不同的人提供不同的需要。有些人赶时间,他们宁愿缴20元钱以节省这十分钟的时间,而有些人不赶时间,则觉得与其缴20元钱不如多走十分钟。这样一来反而提高了整个社会的福利,因为人家觉得值才会愿意出这20元钱,即每个人的收益都大于成本。

熊秉元先生也举过类似事例:“某知名企业家在往返台北和桃园机场之时,为了争取时间,所以一路都高速飞驰,而且专走高速公路的路肩。这么做虽然要缴‘超速’和‘行驶’路肩的罚款,但是对他而言,罚款和省下的时间相比,还是合算” [4](p197-198) 。

比较上述两个事例,您会发现有什么不同吗?企业家的行为是守法还是违法?

如果我们把第一个事例改叙为:交通部门规定车辆从A站到B站必须走乙道,如果走甲道的话,需先缴罚款20元。此时,如果车辆先缴20元罚金,然后再走甲道,是违法还是守法呢?

熊秉元先生解释说:“在闯快车道这件事上,我的确是违反交通规则;但是,事后依法缴罚金,也当然是遵守法律。如果我拒缴罚金,甚至拿起武器来革命,那才是违反整个法律秩序。因此,如果闯快车道而愿意缴罚金,其实还是支持基本的宪政秩序”[4](p197-198)。

可见,在当今社会的“有些”方面,政府通过制定适当合理的制度是可以做到效益与成本兼顾。通过用制度来约束各个行为主体,运用一定的惩罚手段,使其对所面临的成本与收益作比较分析,选择对自己利益最大的方案,从而使整个社会效用达到帕累托最优,这是制度在处理类似问题上较之于一般法律的优越性。

上例中交通部门完全可以通过立法制定规则:“凡闯快车道均须缴纳金额x元”,使闯快车道“合法化”,来控制某一段时期内闯快车的车辆数。关键在于是如何设定x的大小,从而做到既能有效控制交通秩序,又能使交通部门成本降至最低或者说整体收益达到最高。因为不可能用死刑来杜绝闯快车道的现象,总有人有急事不得不闯快车道,比如:某个企业家赶时间去处理一笔价值一亿美金的交易,如果去晚了交易就取消了。如果强行禁止企业家闯快车道,把他拘留几个小时,则可想而知,会给社会造成多么大的损失,这样的话机会成本太高了。但是,这个罚金也不能设得太低,否则大家都乐意去闯快车道,那就永无宁日了。

从上面的例中我们可以看到制度在处理类似问题中的优势,通过制定适当合理的规则,政府可以做到成本收益兼顾,政府与人民双赢。考察我国企业征税过程中,也存在类似的问题,那么是否也存在这样一个制度,使得一方面,政府可以有效控制企业偷税漏税行为,获得最大的税收收入;另一方面,企业可以自由抉择,选择符合自己利益最大化的缴税方案,从而使政府与企业双赢?下面我们将运用博弈论的相关知识来分析企业偷税漏税的原因,最后证明这种制度是存在的。

二、博弈分析

博弈论(game theory)所分析的是两个或两个以上的比赛者或参与者能够共同影响每一参加者的行动或战略的方式,博弈论主要是由一位出生于匈牙利叫约翰·冯·纽曼(John Von Neumann)(1903~1957)的数学天才所开创发展的[5](p160-167)。后来美国经济学家、数学家约翰·纳什(John F Nash)与另外两位数学家在非合作博弈的均衡分析理论方面做出了开创性的贡献,对博弈论和经济学产生了重大影响,而获得1994年诺贝尔经济奖。为简单起见,我们现在假设企业应缴税金为300万元,企业有两个选择:一、如实申报税款;二、篡改帐目,申称税额为零。而国家税务局有两种选择:一、抽查该企业(若企业篡改帐目则罚金1倍);二、不抽查该企业。下面用支付矩阵(payoff table)来描述二者之间的博弈:

企业:

如实申报 篡改帐目

抽查

国家税务局

不抽查

(单位:万元)

我们知道,博弈论的指导思想假设你的对手在研究你的策略并追求自己最大利益行动的时候,你如何选择最有效的策略。从支付矩阵中,我们可以看出,如果企业如实申报,则不管税务局抽查或不抽查,企业都要缴税金300万元;如果企业篡改帐目,申称税额为零,这时如果税务局抽查企业,则企业应缴税金为600万元,如果不抽查,则缴纳金为0。那么这时企业会采取那条策略呢?博弈论的一条基本准则是,把自己的战略建立在假定对手会按其最佳利益行动的基础上,因此企业的最佳选择是“如实申报”策略,而国家税务局则会选择“抽查”策略。由此,在A方格中,双方将达到纳什均衡(Nash equilibrium),即在对方策略给定时自己的策略是针对其对方的最佳反应。因此,从理论上来说企业的最佳策略应是“如实申报”。可为什么现实社会中企业偷税漏税现象严重呢?理论与实际背道而驰,原因何在?一方面,市场失灵,存在着信息不对称,企业与税务人员之间信息不对称,企业就有篡改帐目的动机,税务人员与税务局的信息不对称,税务人员就有接受企业行贿的动机,从而导致寻租现象的发生;另一方面,征税成本太高,税务局没办法每个企业都仔细检查;此外,还有我国现行税制本身的一些问题,如税收负担过重、税负不公平以及税收优惠政策不合理等,关于这方面不在本文讨论的范围之内。

根据以上分析,我们知道导致企业偷税漏税的主要原因有两个:信息不对称和征税成本高。什么是信息不对称?关于信息不对称,三位美国教授乔治·阿克尔洛夫(George A Akerlof)、迈克尔·斯彭斯(Michael A Spence)和约瑟夫·斯蒂格利茨(Joseph E Stiglize)由于在“对充满不对称信息市场进行分析”领域所作出的重要贡献,而分享了2001年诺贝尔经济学奖。斯蒂格利茨认为,不对称信息(asymmetric information),用旧车市场来说明,就是旧车的卖主比买主具有更多的有关产品质量的信息 [6](p399)。如果我们能够通过制定适当合理的制度来规避这两个问题,那么我们就可以找到能有效控制企业偷税漏税行为的制度。接下来,我们将用“二人零和博弈理论”来建立一个税务局-企业的模型进行分析。

首先,我们不加证明的引进一个定理:每一个二人零和矩阵对策都有解 [7]p145-147。

其次,为了方便起见,在不影响讨论前提及结果的前提下,我们不妨假设只有三个企业:服务业、金融业、工业。其每年应缴税金分别为:200亿元、400亿元、800亿元。假设税务局人力资源有限(受成本限制),每年只能抽查其中一个企业。每个企业都有两种选择:如实申报税金(用“1”表示);篡改帐目,声称税额为零(用“0”表示)。则三个企业“可能”出现的对策就有8种,即000={三个企业都篡改帐目};001={服务业与金融业篡改帐目,工业如实申报};010={服务业(第一个企业)与工业(第三个企业)篡改帐目,金融业如实申报};以此类推有:011;100;101;110;111。税务局的对策有三种:抽查服务业(用C1表示);抽查金融业(C2);抽查工业(C3)。假如税务局抽查到某个企业,而这个企业没有如实申报税额,则处以r倍的罚金,为讨论方便,不妨先设r=1,下面我们用支付矩阵(payoff metrix)来表示二者之间的博弈:

企业

000 001 010 011 100 101 110 111

C1 2(1+r) 8+2(1+r) 4+2(1+r) 12+2(1+r) 2 10 6 14

税务局 C2 4(1+r) 8+4(1+r) 4 12 2+4(1+r) 10+4(1+r) 6 14

C3 8(1+r) 8 4+8(1+r) 12 2+8(1+r) 10 6+8(1+r) 14

(单位:100亿元)

根据前文引进的定理,这个矩阵是有解的,而且存在最优解。但是如果硬算的话,篇幅太大,为方便起见,下面我们用应用数学软件Mathematica4.1来直接求解 [7]p145-147如下:

输入以下程序到Mathematica4.1中:

r=1;

A={{2 (1+r),8+2 (1+r),4+2 (1+r),12+2 (1+r),2,10,6,14},{4 (1+r),8+4 (1+r),4,12,2+4 (1+r),10+4 (1+r),6,14},{8 (1+r),8,4+8 (1+r),12,2+8 (1+r),10,6+8 (1+r),14}};

k=Abs[Min[A]]+1;

B=A+k;

m=Length[A];n=Length[A[[1]]];

em=Table[1,{m}];en=Table[1,{n}];

BB=Transpose[B];

a=LinearProgramming[em,BB,en];

XB=a/a.em;

Print[“XB=”,XB]

b=LinearProgramming[-en,-B,-em];

YB=b/b.en;

Print[“YB=”,YB]

XB.A>=V*en

A.YB<=V*em

运行以上程序后得到如下结果:

XB={0,1/2,1/2}

YB={1/2,1/2,0,0,0,0,0,0}

{12,12,12,12,14,14,14,14}>={V,V,V,V,V,V,V,V}

{8,12,12}<={V,V,V}

即在XB=﹛0,1/2,1/2﹜;YB={1/2,1/2,0,0,0,0,0,0}点处税务局与企业达到纳什均衡(Nash equilibrium)。其中XB表示税务局应该以1/2的概率对金融业进行抽查、以1/2的概率对工业进行抽查,YB表示企业采取8个策略000、001、010、011、100、101、110、111,概率分别为1/2、1/2、0、0、0、0、0、0,即:有1/2的时间三个企业都偷税,有1/2的时间服务业、金融业都偷税,工业如实申报。V代表税务局的预期收入,求解上述两个不等式:

{12,12,12,12,14,14,14,14}>={V,V,V,V,V,V,V,V}

{8,12,12}<={V,V,V}

则可得到V=12,即税务局的预期收入为1200亿元,三个企业的缴纳税金为1200亿元,任何一方如果改变策略,都将给对方带来更大的预期收益。在以上分析中,我们事先假设的罚金r=1,最后导致税务局的预期收益是1200亿元。但如果将罚金r设为3时,再运行上述程序,则得到如下结果:

XB=﹛1/2,1/4,1/4﹜

YB={0,0,0,0,0,0,0,1}

{16,16,16,16,14,14,14,14}>={V,V,V,V,V,V,V,V}

{14,14,14}<={V,V,V}

即在XB=﹛1/2,1/4,1/4﹜;YB={0,0,0,0,0,0,0,1}点处税务局与企业达到纳什均衡。此时,三个企业的最优决策就是如实申报,而税务局的最优决策则是1/2的时间抽查服务业,1/4的时间抽查金融业,1/4的时间抽查工业。税务局的预期收益为最大:1400亿元。

根据以上的分析,再结合我们第一节中对制度的分析,可以得出一个结论:即从理论上说,政府完全可以通过制定适当合理的制度,事先确定政府税收的计划收益,对企业征税运用二人零和博弈分析理论,计算出“r”的大小,然后用相应的策略对企业进行征税。这样既可以规避不对称信息对政府的不利,减少寻租行为,又可以为政府节约征税成本,提高征税效率。例如当r=3时,政府只需以1/2、1/4、1/4的概率随机的抽查服务业、金融业、工业。

三、企业税收政策的最优分析

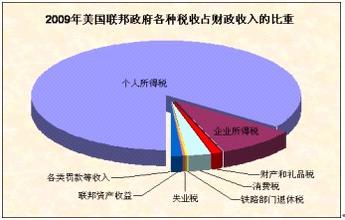

前面我们已经说过,中国目前的税负特别是名义税率是不轻的,如果再通过提高税率来增加税收收入是不可取的,而且未必见得有效。这一点用拉弗曲线(Laffer Curve)是很好理解的,拉弗曲线是以加利福尼亚经济学家和参议员候选人阿瑟·拉弗(Arthur B Laffer)的名字命名的,如图所示:

拉弗曲线说明税收收入并不是随着税率的增高而增高,当税率为零时,税收收入自然也为零;而当税率上升时,税收收入也逐渐增加;当税率增加到一定点时,税收收入达到抛物线的顶点,这是最优税率,税收收入将达到最高。如再提高税率,则税收收入将会减少;当税率为100%时,企业所有的劳动成果都被政府剥夺了,人们将不再愿意从事生产劳动,这时政府的税收收入反而降为0。虽然我们没有办法证明中国的税率已经到了最优税率点或甚至超出,但中国目前的税负特别是名义税率是不轻的。政府如果再企图通过提高税率来增加收入,理论上说,只会使得税收收入减少。因此,政府的最优决策是通过提高征税效率来增加税收收入,而且这在理论上我们已经证明是可行的。

综上所述,我们建议政府在制定有关方面法律时,应建立这样一种制度,适当考虑放宽企业税收政策,间接承认企业偷税漏税行为在一定程度上的“合法性”,就如我们前文中提到的“闯快车道的问题”一样。用制度来约束企业偷税漏税的行为,与其进行博弈,使双方都达到纳什均衡,而政府在这个博弈中是处于优势地位,因为政府是博弈规则的制定者,可以根据历年来政府税收收入的数据,运用数理统计的相关知识来确定下一年度的税收收入,然后利用二人零和博弈理论,通过设定r的大小,来控制政府税收收入的大小,完成预期目标。

除此之外,政府在设定r的大小时,是否应该将增加未来的潜在税收收益考虑在内呢?要使税收政策达到帕累托最优(Pareto Efficiency),政府必须对税收政策进行帕累托改进(Pareto Improvement),即在不减少一方的福利时,通过改变现有的资源配置而提高另一方的福利。政府不应以牺牲企业利益为代价,来换取自己税收收入的增加,这样只会最终导致税收收入的减少。如果r设得太高,将使得地方政府对潜在投资的吸引力大打折扣,很多投资者都忌讳地方法律对偷税漏税的惩罚力度,如果太大的话,在同等情况下,他们就可能会选择到其他地方去投资发展。我们建议,政府在不致减少税收收入很多的情况下,应尽量将r调至最低。一方面,可以为吸引投资创造优势,争取获得最大的潜在税收收入。另一方面,又可以刺激一些已在本地投资的企业的发展,使企业利润增加,从而使税收收入实际上增加。

参考文献

[1] 作者简历:习明明(1983-),男,江西新余人,华中师范大学国际经济与贸易、数学与应用数学、华中科技大学计算机科学与技术三学士,主要从事数理经济学方面的研究。

[2] 傅周艳.偷税漏税手段多 南京去年十大重大涉税案件曝光[N]. 金陵晚报,

2005-03-31.

[3] 柯武刚,史漫飞.制度经济学——社会秩序与公共政策[M] .韩朝华译.北京:商务印书馆,2002.

[4] 熊秉元.我是体育老师[M].北京:社会科学文献出版社,2002.

[5] 保罗·萨缪尔森,威廉·诺德豪斯.经济学[M] .第十六版. 萧琛等译.北京:华夏出版社,1999.

[6] 约瑟夫·斯蒂格利茨.经济学[M] .第二版上册. 吴敬琏校,梁小民,黄险峰译.北京:中国人民大学出版社, 2000.

[7] 赵东方.数学实验与数学模型[M].武汉:华中师范大学出版社,2003.

爱华网

爱华网