摘要:本文从认识中航油巨亏事件着手,分析了其金融衍生产品交易的失败,从而导致企业最终陷入破产保护困境的原因,纠正一些对金融衍生产品的误解,并对企业风险控制,我国建立的燃料油期货市场安全、有效性提出意见。

关键词:金融衍生产品 风险管理 燃油期货

国内专责供应航空燃料的中国航油集团(下称中航油集团),其下属的海外子公司中航油(新加坡)股份有限公司(下称中航油),因为从事石油衍生品交易,招致5.5亿美元巨额亏损,于11月30日向新加坡高等法院申请破产保护,消息传出后,该事件很快成为各大媒体关注的焦点。一时间,金融衍生产品成为“千夫所指”。更有一些文章称,鉴于金融衍生产品高风险特性,建议中国企业不要从事此类交易。那么,金融衍生产品到底是不是风险的万恶之源?答案是:金融衍生工具不但不是风险的发源之地,反而是风险防范的最有力工具。

一.中航油巨额亏损的真正原因

在中航油因从事金融衍生工具失败而导致大面积亏损之初,外界一直风传企业亏在错判石油价格走势,在油价位于30-40美元间,持有大量做空的石油期货合约,在10月下旬油价突破50美元高位时,因无法补足5%的保证金,被交易所强行平仓。更有甚者还将公司总裁陈久霖看作亏损的根本,认为是其个人自恃才高,冒险进入衍生品市场,同时又缺乏足够的判断能力所致。这其实上都是在未弄清事实之前的枉加推测和乱扣帽子。

事情的真正原因在于:其一,中航油新加坡公司所从事的并非外界所传的“石油期货交易”,而是“场外石油衍生品交易(OTC)”,风险极大。据了解,根据《国有企业境外期货套期保值业务管理办法》,中国证监会只批准了7家石油进口量较大的公司,可在境外期货市场从事套期保值业务,并规定其期货持仓量不得超出企业正常的交收能力,不得超过进出口配额、许可证规定的数量,期货持仓时间应与现货保值所需的计价期相匹配等。

中国航空油料集团公司境外期货套期保值业务的具体操作,主要由注册在新加坡的中航油新加坡公司负责实施。“但是,从目前情况来看,中航油的操作明显违背了管理办法。”在上海期货交易所从事博士后研究的石油经济学专家张宏民说。

场外衍生品交易与交易所内的石油期货交易相比,是一对一的私下交易,交易的过程密不透风,风险要比交易所场内交易大得多。“国际上场外衍生品交易,几乎是不受政府监管的。”长期从事国际期货研究的朱国华教授说。作为一家注册在境外的中资企业,此次中航油在国外从事境外衍生品交易,相关主管部门监管的难度很大。

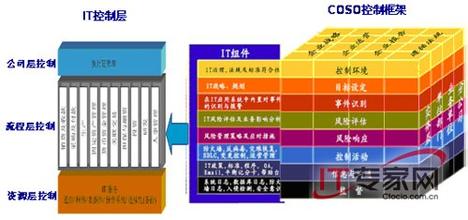

其二,在业界,看涨期权的卖方几乎都要另外做一笔反向交易,以对冲风险。中航油却没有做反向对冲。这一严重事件,暴露出中航油乃至中航油集团在内控机制上存在严重缺陷。

根据中航油内部规定,损失20万美元以上的交易,都要提交给公司的风险管理委员会评估;而累计损失超过35万美元的交易,必须得到总裁的同意才能继续;而任何将导致50万美元以上损失的交易,将自动平仓。“以10位交易员来算,损失的最大上限也只是500万美元。再说,中航油内部有一个由专职风险管理主任等人员组成的风险控制队伍,他们应该懂得底限在哪里。”朱国华分析说。很明显,当中航油在市场上“流血”不止时,公司内部的风险控制机制完全没有发挥应有的作用。

深入分析发现,石油期货市场规则的制定权和解释权都不掌握在我国政府手中。而且我国企业在国外市场从事衍生品交易,对手在暗处,我们在明处,企业的交易成本、资金承受能力等商业机密都暴露在国外投资者眼里,这在客观上也使得中国公司在与国外投资者的博弈中处于不利地位。

二.舆论界误解金融衍生产品交易

中航油事件无疑是企业利用衍生品交易不当而发生的一桩重大风险事故,事故的原因、过程及结局究竟是怎样的,只有在了解情况后才能做出比较确切的评介。中航油消息刚传出来时,公告只是说公司从事油的衍生品(oil derivative)导致亏损。衍生品交易是个笼统的概念,远期、期货、期权、互换都是衍生品交易,而交易方式,既可以是在交易所集中交易,也可以是通过场外交易进行,至于地点,在美国、英国、新加坡都有。有许多媒体记者对金融衍生工具的认识只停留在表面,以至于产生了种种误解,并造成不良的影响。

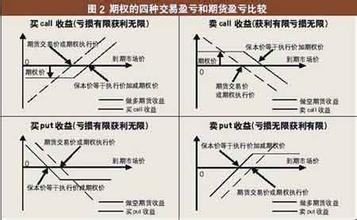

错误之一就是不懂装懂,乱贴标签:比如,在一篇影响颇大的报道中,称“陈久霖买了‘看跌’期权,赌注每桶38美元”,又称,“这是一种零和游戏,就像‘押大押小’一样的金融赌注行为” ,“没想到国际油价一路攀升,陈久霖‘押了小点开盘后却是大点’”。稍有衍生品交易常识的人都知道,对上涨行情来说,买看跌期权,至多亏损的是权利金,卖看跌期权,不仅不亏钱,而且还能赚到权利金,买看涨期权,可以赚大钱,只有卖看涨期权才会亏大钱。作者连期权类型、买卖方向都搞不清楚,就乱贴标签,只能以“无知者无畏”加以形容了。还有,“每桶38美元”的说法,内行的人一看就知道,这是指期权的“敲定价格”或“执行价格”,用“赌注”来形容也是十足的无知。另外,用“押大押小”来比喻期权交易,更表明了作者对衍生品交易的认知还处于“盲”目阶段。实际上,金融衍生产品并没有像赌博那样的恶性,根本的问题出在运用这种高风险的避险工具的人。

错误之二是事后诸葛亮心理。事情暴露之后,谁都可以轻松的责问,为什么明明是上涨的行情而看空?同样看空,为什么不做风险较小的买进看跌期权,而去做风险无限的卖出看涨期权?为什么明明错了,不及时止损或反手做多?为什么不做集中性的场内交易,而做场外交易?有的人甚至还在出谋划策,当时如果怎么做就好了。在这些指责下,陈久霖似乎就是一个丝毫不懂衍生品交易的白痴。这样的总结脱离了当时的情境条件,不仅于前事无补,也因为不能真切的指出问题的症结,对后事也无补,只能归结为十足的无聊。

事实上,许多重大风险事故的当事人都不是外行,他们不仅都非常精通衍生品业务,有着较长时期的从业经历。事故的根本原因都不在于开始的看错,而在于在错误发生后,低估了错误可能导致的风险,从而在风险控制上丧失了主动权,最后将小错拖成大错。衍生品交易中看错看对是难免的,当初之所以看错自有看错的道理,如果能够坚决执行风险控制制度,不可能最终酿成大祸。陈久霖犯的是同一个错误。比如,陈久霖在油价38美元时看空,处在当时的情境,并不能说有多大错,做卖出看涨期权也不能说没有道理。尽管卖出期权的风险很大,但事实上如果与卖出期货相比,其风险还小一些,因为毕竟有一部分权利金可以抵挡。至于选择场外交易而不是场内交易,也不是什么错。大部分媒体都把场外交易等同于非法的黑市交易,这是无知的表现,要知道,在国际上,场外交易不仅是合法的,而且其交易量远比场内交易大。

错误之三是枝牵蔓引 乱扣帽子:中航油事件曝光之后,有媒体归纳出新加坡公司的三宗罪,其中前二条是:做了国家明令禁止不许做的事及场外交易。并且言词凿凿地引用《期货交易管理暂行条例》第四条的规定:“期货交易必须在期货交易所内进行。禁止不通过期货交易所的场外期货交易,”以及证监会发布的《国有企业境外期货套期保值业务管理制度指导意见》。第二条规定:“获得境外期货业务许可证的企业在境外期货市场只能从事套期保值交易,不得进行投机交易”。而出事的中航油公司在新加坡上市后,本身已不再属于中国的国有企业,而应当受辖于新加坡的有关监管机构。只要其从事的经营行为不违反新加坡的相关法律,不违犯上市公司股东大会、董事会的一致决议,都是合法行为,中国的相关法律法规是不能横加阻挠的。

三.反思企业对衍生品交易的风险管理

新加坡公司从事金融衍生产品交易历时一年多,从最初的200万桶发展到出事时的5200万桶,一直未向中国航油集团公司报告,中国航油集团公司也没有发现。直到保证金支付问题难以解决、经营难以为继时,新加坡公司才向集团公司紧急报告,但仍没有说明实情。

中国航油集团公司和新加坡公司的风险管理制度也形同虚设。新加坡公司成立有风险委员会,制定了风险管理手册。手册明确规定,损失超过500万美元,必须报告董事会。但陈久霖从来不报,集团公司也没有制衡的办法。今年6月,陈久霖还在新加坡公开表示,新加坡公司只负责帮助客户采购,佣金收入相对稳定,风险很低,不会受到油价高低的影响。在具体期货操作上,在新加坡公司严格的风险管理系统总体控制下,不存在较大风险。但事实上,其风险管理系统在这段时间里并没有发挥应有的作用。

根据《联合早报》的报道,陈久霖在一次访谈中透露投机失败的原因:“所谓必然因素,是指我在公司用人方面和风险监控方面值得反省。所谓偶然因素,是说没料到油价会飙升到伦敦商品交易所和纽约商品交易所成立以来的最高水平,而公司在保证金上又恰好跟不上。”中航油曾在2004年被评为“新加坡最透明的企业”,但该事件的发生则暴露出它在企业治理,风险管理方面存在的缺陷。

对金融衍生产品这种高风险的活动进行控制,必须建立一套良好的风险管理制度。但从历年来发生在衍生品交易市场的亏损丑闻可以看出:试图通过企业单方面控制风险是相当困难的。1993年,德国MG集团美国子公司MGRM在金融衍生产品市场投机失败,造成10亿美元损失;1995年,新加坡霸菱公司里森投机日经指数期货失利,损失高达14亿美元,直接导致了巴林银行的倒闭;同年9月,日本大和银行纽约分行员工井口俊英账外买卖美国联邦债券,造成11亿美元的巨额亏损;1996年,日本三井住友银行投机期铜失利,损失40亿美元等等。此外,在马来西亚和印尼,也有企业因从事金融衍生产品(利率互换合约)而蒙受巨额亏损的。

证监会先后批准了中国化工进出口总公司、中国国际石油化工联合公司、中国联合石油有限责任公司、中国远洋运输(集团)总公司、中国航空油料集团公司、中水集团远洋股份有限公司共六家石油进口量较大的公司,可在境外期货市场从事套期保值业务。此次中航油事件的爆发可以给其他几家尚在安全区的公司做一个方面典型,以警效尤,加强对金融衍生产品交易的风险管理和内部控制制度的建立。

四.对我国建立燃料油期货市场的启示

中航油此次在新加坡市场上产生的巨额亏损也从另一个侧面启示我们:把衍生品交易的规则制定权完全掌握在自己手里,让国内外的交易商按照我们制定的规则参与游戏来完成与国际的接轨比什么都重要。资料显示:2003年我国石油消耗量达2.3亿吨,其中进口为9112万吨,石油进口依存度为35%,2004年进口超过了1亿吨,是亚洲最大的石油消费和进口国。有数据表明,目前我国石油进口量占世界石油供应的2%,但在影响石油定价的权重上却不到0.1%,甚至不如印尼、韩国。在国家畸形的定价管理体制下,我国在国际油市上以“高买低卖”著称。这些因素都成为国外公司控制我国石油进口和价格的有利因素,使我国每年因此而蒙受巨额损失。

2004年8月25日,燃料油期货在一片喝彩声中在上海期货交易所上市,标志着我国石油产业与国际市场接轨迈出了实质性的一步。但经过数月的运行,我们应该冷静地看到:在石油安全方面,这个市场还太稚嫩。从总体看,燃料油上市燃料油期货上市以来从总体上看,表现为投机盘过多,而现货商参与廖廖,具体表现为:多数持仓盘为投机盘,其中包含大量短线投机盘和对敲托市盘。尽管上期所和期货经纪公司不遗余力做了各种推介,但至今参与燃料油套期保值的现货商廖廖无几,上期所吸收的自营会员大都为中石化、中石油的下属公司,至今未见大手笔。有多家会员公司在开市当日甚至未派交易员到场。而从几家主力经纪公司的客户构成以及持仓分布情况上,也根本看不出有大的现货商介入的迹象。

现货商对期市的长期失语,只能表明这仍是一个畸形投机的市场。上期所的燃料油期货是一种以资金为后盾的纯金融衍生工具方式存在的经典期货模式,其本身风险就很大,如果国内现货商不配合的话,极有可能出现因投机盛行导致逼仓、天量交割等恶性事件频生而最终崩盘的可能。中航油高位持有做空合约的数量相当于3000万吨燃油,而其旗下91家机场全年仅有500万吨航油的需求。很明显,中航油事实上已经摆脱了对现货套期保值的正当操作,演变成大量投机盘,加之没有足够的对冲操作盘,其风险被无穷放大。这应当成为我国燃油期货市场安全性的警示,即如何控制投机盘的规模,保持市场的健康可持续发展。

参考文献:

[1]杨 清 我国企业不应轻易涉足石油期货投机交易 新华网 2004.12.12

[2]范军波 滥用金融衍生工具 中航油之鉴 21世纪经济报道 2004.12.27

[3]林红梅 中航油巨亏调查,海外对手早就设计好的金融陷阱 北京青年报 2004.12.10

[4]姚晓伟 燃料油期货的尴尬 市场周刊 2004.11

[5]刘仲元 衍生品交易妖魔化倾向值得警惕 中证网 2004.12.14

[6]张庆春 论我国开展石油期货交易的意义与条件 中山大学学报论丛 2003.5

[7]罗 斌 差之毫厘兵败千里 中航油错判国际油价含泪出局 财经时报 2004.12.15

爱华网

爱华网