本币对外升值对物价水平的影响

——日本案例对人民币升值的启示

刘建江 徐长生 [1]

(华中科技大学经济学院 430074;长沙理工大学经济学院 410076)

内容提要:从购买力平价理论看,汇率变动对物价水平有着重要的影响;从实践中看,本币的升值使国内物价趋于下跌,其机理在于:汇率升值通过货币工资机制、货币供应机制、生产成本机制、收入机制等使物价产生下调压力。20世纪末期日本经验表明,本币升值是日本90年代通货紧缩的重要因素。面对当前人民币升值的压力,我们首先应在短期内保持人民币汇率的稳定,但必须对人民币升值的预期给以足够的重视,适时调整我们的汇率制度与汇率水平,避免“本币升值综合症”在中国重演。

关键词: 本币升值 物价水平 通货紧缩 日元升值综合症

The Influence of Appreciation of the Currency on Price Level

——The Inspiration from the Case of Japanese Yen on Appreciation of RMB

Abstract: The fluctuation of exchange rate has an important influence on price level according to the theory of purchasing power parity. The appreciation of a currency tends national price to decrease in practice and the systemic process is:the exchange rate makes price produce decreased pressure through the mechanism of nominal salary ; the mechanism of money supply ; the productive cost mechanism and the earning mechanism . During the 1990th, the Japanese experience shows that the appreciation of the currency is the key factor of the deflation in the 90th in Japan. Facing the pressure of the current appreciation of RMB, we should firstly retain the stability of RMB exchange rate during the short period, but we must pay special attention to the anticipation of the appreciation of RMB and adjust our exchange rate system and exchange rate level and avoid syndrome of high currency in China again.

Key words:Appreciation of a Currency, price level, the currency deflation, syndrome of high yen

当前,人民币升值的呼声越来越高,学术界也开始由讨论人民币是不是应该升值,转为研究人民币升值对中国经济、世界经济的影响。而人民币升值对物价水平的影响,是不容忽视的重要方面。20世纪80年代日元的升值背景,很多方面和当前人民币面临的处境相似,如两国经济规模都处于不断壮大的过程、出口贸易都发展迅速、对美逆差都不小、都面临较大的外部升值压力。研究20世纪末期日元汇率剧烈调整的国内外背景、日元汇率波动对物价水平的影响,可以帮助我们认识人民币升值对物价水平的影响,进一步推进人民币汇率的改革进程。

一、关于人民币升值对物价水平影响的争议

在2004年之前,学者们在分析人民币升值对物价水平的影响时,一般强调人民币升值可能进一步加重通货紧缩。麦金农与大野健一(McKinnon & Ohno,1999)对上世纪90年代日本的通货紧缩进行了研究,研究结论表明,上世纪90年代中期以来,日本出现长期的通货紧缩,是基于浮动汇率安排下日元汇率长期的升值和升值预期,使日本陷入流动性陷阱,引发通货紧缩,即所谓“日元升值综合症”(syndrome of high yen)。基于日本的经验分析,麦金农(2003)认为,人民币升值的预期必将导致中国通货紧缩的压力不断加大,重演日本15年前出现的悲剧。他认为,在当前情况下,采取浮动汇率制并不合适,浮动汇率制会导致人民币不断升值,从而使国内陷入严重的通货紧缩。在他看来,精确的汇率安排,无论是7.8甚至是9人民币兑1美元都无关紧要,重要的是人民币应保持稳定。麦金农还特别强调,升值本身并不可怕,升值无非是调整价格;但升值的预期要比升值本身可怕。

诺奖得主,经济学家罗伯特·蒙代尔(R.Mundell,2003)列出了人民币升值面临的六大危害[2],升值将给中国的通货紧缩带来更大的压力是其中的危害之一。为此,中国目前最好的办法是保持汇率稳定。

不过,也有不少学者认为人民币升值不会导致通货紧缩,余永定(2004)是其中的代表。他认为,人民币升值确实可能通过贸易顺差的减少或增长速度的下降,导致国内总需求的减少或增长速度的下降,对物价水平或物价上涨率产生向下的压力。不过,经验研究并不能提供人民币升值将导致物价和物价上涨率下降的确切证据。麦金农等在阐述日元升值导致日本陷入通货紧缩的主要理论根据有两个:一是日元的升值使得日本物价水平远高于购买力平价,企业无利可图,而使投资锐减;二是在美国利息率给定的条件下,对日元的升值预期导致日本利息率下降,从而使日本陷入流动性陷阱,进而使货币政策失效。但是,中国的情况与日本有很大的不同,麦金农所担心的升值导致的通货紧缩在中国不会发生。

但是,受固定资产投资高速增长和经济高增长的拉动,2003年下半年开始,我国的通货紧缩态势已出现逆转。国家统计局的数字显示,2004年1月份我国的居民消费价格指数(CPI)同比上涨了3.2%,自上年11月以来连续3个月增长均在3%以上,且CPI 4月、5月、6月同比分别上涨了3.8%、4.4%和5%,1-6月同比累计上涨3.6%。在此背景下,不少学者基于人民币升值的压力,甚至认为人民币升值有利于抑制通货膨胀(林华升,2004)[3]。或者认为,人民币汇率升值,可以直接减少投机性外汇的流入,从而减少人民币占款,并进而减少货币供应量总额,抑制物价总水平(刘杉,2004)。或者认为,治理通胀,升值优于加息(张斌,2004)。

显然,学者们关于人民币升值对国内物价水平的影响是有争议。由于对人民币升值仅仅是一种预期,本身没有经验可循,因此,以日本为例研究本币升值对物价水平的影响,是一条很好的研究途径。

二、汇率升值对物价水平影响的一般机理分析

1.购买力平价理论反映了汇率与物价水平之间的紧密关系

许多学者重视物价水平对汇率的决定与影响作用。瑞典经济学家卡塞尔(G.Casel,1922)所推广的购买力平价理论(The Theory of Purchasing Power Parity,亦称PPP理论),将商品、劳务的价格与汇率联系在一起,认为国内外物价对比是作为汇率决定的依据,而且新的均衡汇率应以最初的均衡汇率为基础,通过两国相对通货膨胀率调整而得到。

PPP假定,各国同类商品之间差异很小,具有同质性,且无任何关税和其他费用,则价格水平应该是一致的(贸易商品与不可贸易商品)。PPP有两种形式,一是绝对购买力平价;二是相对购买力平价。前者认为,两种货币之间的汇率应该等于两国物价指数之比。后者认为,汇率之变化应该等于两国通货膨胀率之差。

设和为相同时期时本国与外国的价格指数,基期时间为0,和分别表示基期本国和外国的价格指数,e0为基期汇率水平,则相对购买力平价的公式可表述为:

……………………………………..(1.1)

在公式(1.1)中,和分别表示本国与外国的价格指数。显然,如果基期汇率水平e0已知,那么即期购买力平价汇率可以从两国价格指数的变化中推算出来。

通过对(1.1)进行对数求导,得公式(1.2):

…………………………………………(1.2)

其中,符号“*”表示变量变动的百分数,和分别是两国的通货膨胀率。公式(1.1)和(1.2)都说明了这样一个道理,即汇率同两国价格水平的变化保持一致,汇率的变化取决于两国通货膨胀的差异。若本国的相对价格水平上升,本国货币购买力就会下降。

表1列出了各国物价上涨率与汇率之间的长期关系。数据显示,从1976-1993年17年间,美国的物价上涨到2.37倍,日本的物价上涨到1.54倍,这意味着该期间日本的物价上涨率仅为美国的65%。与此同时,相对于美元的日元汇价在这17年间上升到2.67倍,这是日元升值、美元贬值倾向长期间持续下来的基本原因。而法国、意大利、英国的物价上涨率长期高于美国,因此,这些国家的货币相对于美元的汇价都下降了。显然,PPP理论具有较强的解释力[4]。

表1 各国通货膨胀率与汇率的长期变化趋势

资料来源:冯昭奎:《日本经济》,高等教育出版社,2001年,第306页。

尽管许多学者研究过PPP的长期有效性,但是,学者们仍然有不同的理解。一些学者认为,是价格决定汇率,购买力平价是一个汇率决定理论。另一些学者认为,汇率作用于价格,价格的变化反映汇率的变化,该理论是一个汇率决定商品价格的理论。比如赫尔克和胡珀(Helkie, William L.and Peter Hooper.1988)、大野健一(1990)等在实证研究中,都把汇率当作决定国内价格的解释变量。麦金农、大野健一(1999)通过一系列价格和汇率的因果关系检验表明,汇率变动在前,各国价格水平的相对变动在后[5]。不过,大多数学者认为汇率和价格是相互作用的。当然两者的变化同时受制于其他外生变量的变化。

多恩布什和克鲁格曼(R.Dornbusch and Poul R.Krugman,1976)认为,购买力平价在纯货币波动下是有效的,但其他因素如劳动生产率和价格结构的变化也会影响汇率。在出口方面,汇率的变化会影响两产品的相对价格和其在国际市场上的竞争力;在进口方面,汇率通过对进口价格和进口替代品等渠道,会影响一国的通货膨胀。不过,克鲁格曼等(1998)在分析购买力平价理论能在多大程度上解释有关汇率和价格水平的实际资料时,发现所有版本的购买力平价理论都无法很好地解释这些实际数据,甚至一国价格水平的变动与汇率变动之间很少或者根本没有任何联系。

对此,弗兰克(Frenkel,1981)等人有不同的理解,他们认为,两者的变化都是由货币供应量Ms决定的。在Ms发生变化的情况下,由于资产(货币)市场的调整速度快于商品市场,因此便出现汇率的波动大于价格的现象,出现汇率超调(Over-shooting)。因此,PPP只是研究价格和汇率决定的捷径,不是一个完整的汇率理论,其作用也只是作为长期汇率变动趋势的参考[6]。

雅格尔(Yeager,1976)等人认为,虽然汇率会影响价格,但其程度远不如价格对汇率的影响,因而PPP仍然有效。这有两方面的原因:一是货币的购买力取决于货币的供给数量,在国内货币供应量受到控制的情况下,汇率对价格的影响是有限度的;二是国际贸易产品通常只占国内市场很小的一部分,因而进出口因素的变化对国内价格变化影响不大。一些经济学家还认为,汇率对价格的影响仅仅是短期的,而购买力平价所表示的价格为均衡汇率的长期决定因素。

2.本币升值对物价水平影响的渠道与途径

通常情况下,本币升值可以降低进口商品的国内价格和增加出口产品的国外价格,通过这种相对价格的变化,进口可以增加,从而生产进口替代品的国内产业可能萎缩;出口可能减少,从而生产出口商品的产业也可能收缩。从这两个方面来看,货币升值可以带动国内产量和就业的减少,总产出和总需求同步减少,使得物价水平居于下降趋势[7]。具体而言,本币升值影响物价水平的渠道与途径表现为:

(1)货币工资机制。从货币工资生成机制来看,进口物价的下降引起一国国内整体价格的下降,推动居民生活费用的下降,从而导致在名义工资不变的情况下,实际工资的上升。更高的实际工资则要求购买更多的商品,而国内生产商面对相对下降的商品价格却无心生产更多的商品,生产量降低引起了供需的缺口的增大,国家不得不进口更多的商品,而更多的低价进口商品则加剧了这种通货紧缩。如果政府采取严格的进口管制,在短期内消费者不但不能从本币的升值中得到实惠,反而会受到供应短缺的影响。

(2)货币供应机制。本币升值后,由于货币工资机制的作用,货币供应量相对于实际工资所要求的货币供应量是减少的,更多的本币将被兑换成外汇资产,外汇资产将更多作为国际结算的工具。这也导致了在一定时期内,在货币当局发行的货币一定的条件下较多的本币兑换成外币,无疑导致本国国内货币供应量的减少。这种货币供应量的减少会使得本国国内已经发生的通货紧缩雪上加霜。另外,在外汇市场上,升值后政府在结汇方面将支出更少的本国货币,会导致货币供应的减少。

(3)生产成本机制。本币升值,出口商品价格相对上升,会导致出口的减少,并可能最终恶化本国的贸易收支,最终使本国总需求水平下降。特别是当一国的对外贸易的依存度很高时,也就是对外贸易额占国内GDP的比重很大时,本币的升值对一国的影响更大,对物价下调所产生的牵引力,有可能关系到一国的整个经济体系。而进口原材料价格相对下降,又推动了本国加工企业、或者大量依靠进口进行生产的企业(如中国的宝钢)等的生产成本下降,从而也间接对物价的下调产生牵引力。

(4)收入机制。如果国内对进口商品的需求弹性较高,从而本币的升值不得不导致进口总量的增加,同样,外国对本国的出口产品的需求弹性较高,从而本币的升值不得不导致出口的总量减少,本国的收入就会减少,支出就会增加,导致贸易收支的恶化和物价水平的下跌。

当一国跨国公司在本国经济体系中所占的比重较大时,本币的升值将导致本国跨国公司在海外的收入大幅度减少,这其中也包括本国的出口企业。例如,假定丰田公司在海外的收益为100亿美元,那么若日元相对于美元而言每升值一个单位,则其海外的收益相当于减少了100亿日元[8]。这一系列的作用,也使得本国的收入减少,导致物价水平下降。

(5)示范机制。本币升值,使出口商品价格相对上涨,进口商品价格相对下降。对于进口原材料对物价水平的影响,可归之于生产成本机制。这里要说明的是进口的那些最终消费品,其价格的相对下降,将对同类型产品的价格下调产生较大的牵引力,最终拉动消费价格的下调。

(6)升值的预期机制。或者说,升值的预期本身引致了物价水平的下跌。一种货币升值趋势一旦形成,短期内往往难以逆转。在这种背景下,生产者把升值预期纳入特殊的生产成本,把升值对物价水平可能的负面影响也纳入生产函数,进而影响生产的积极性。消费者因本币的升值预期而更多地倾向于持有外币资产,消费也倾向于谨慎。这两方面的作用使得社会总需求相对不足,物价水平趋于下跌。而升值预期形成后,政府往往要采取多种措施抑制本币的升值,这也对物价上涨造成负面影响。这也可以解释,1998年9月开始,日元的短期贬值为什么没有导致物价水平的上升。

整体来看,根据麦金农和大野健一提供的解释,90年代日本通货紧缩的形成机理是:日本经常项目长期顺差 日本金融机构美元资产增加 因市场预期日元升值,要求更高的美元资产收益率 因美元资产的收益率由国际市场给定,日元资产收益率被迫下调 为阻止日元升值,日本银行大规模干预外汇市场,增加货币投放,降低日元资产利率 由于日本高储蓄率倾向,日元升值没有影响日本贸易持续顺差的局面 日本民间持有的美元资产继续增加,日元升值预期长期存在 日本短期利率在1996年底几乎降到零,日本经济陷入流动性陷阱,日本银行货币政策扩张再不能刺激经济。(管涛,2004)

当然,升值会不会引起国内物价水平的下跌,并不仅仅取决于进口商品和出口商品的需求弹性,还取决于国内的整个经济制度,经济结构和人们的心理。

三、日元升值对物价水平影响的实证分析

1.日元升值历程

1949年在美国占领下的日本,开始实行单一的固定汇率制度:1美元等于360日元;1971年结束了持续22年1美元兑换360日元的固定汇率历史。其后,实施了一段时间的浮动汇率制以后,又回到1美元兑换308日元的固定汇率制。1973年2月,日本以这个汇率为起点进入了浮动汇率制。

表2系1970年以来日本年均汇率(日元/美元,下同。2000年以后为年末汇率)及国内消费者物价指数(CPI)对照表,表中把美国的CPI数据也罗列出来,以示对比。从数据来看,1976年以来,日元汇率基本上是升值趋势,广场协议的前9年,日元已升值了约19.9%。但大幅度升值还是后10年。[9]。具体来看,1973年以后,日元汇率经历了如下一些阶段(参见表2,其中为了以示对照,我们列出了美国的CPI):

表2 1970-2003年日本年均汇率及国内消费者物价指数(CPI)上涨率 单位:日元/美元,%

资料来源:根据《世界经济年鉴》1982年-2002/2003年整理。其中1970-2001年汇率数据为年平均娄,2002-2003年日本数据来源于:Burton and Lipschitz(2003),2000-2003年美国CPI数据系笔者整理。

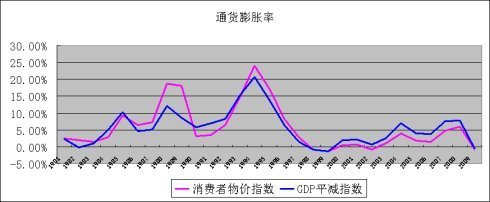

第一阶段(1973年2月-1976年):先升值后贬值,波动频繁。日本进入浮动汇率制之初,以日本国际收支盈余为背景,日元上升到1美元兑265日元,在一年半时间里上升了100日元。1973年之后,由于第一次石油危机爆发,日本经常收支大为恶化,日元最低下降到1美元兑307日元,相当于刚刚进入浮动汇率制时的水平。这个水平一起持续到1976年。这一时期,世界经济陷入“滞胀”,日本CPI指数1975年、1976年分别达到10.4%和9.4%。汇率与物价的波动之间没有太大的相关性。

第二阶段:1977-1979年,升值阶段。在第一次石油危机期间,日本较早克服了危机,经济状况好于其他西方国家,而且经常项目盈余不断扩大,日元进入了一轮升值期,于1978年10月升至176日元。此时,日本物价水平亦同步下降,到1978年已下跌至4.2%。

第三阶段:1979-1985年9月。1979年发生了第二次石油危机,日本作为石油进口大国,经常收支从1979年下半年开始再次恶化,日元汇率也转而下跌,由于美国1979年实施高利率政策,加之美国1982年物价水平下降速度远较日本为大,从而引起日元汇率进一步下跌,到1985年一度跌至1美元兑263日元的水平,不过就年均汇率水平来看,日元汇率基本上属于没有太大的波动。这一阶段,从1981年以来,日本CPI指数处于较低水平,不过与汇率波动的关系性显得不太明显。

第四阶段:1985年9月-1995年4月,升值阶段。1985年9月22日,美、英、法、德和日本5 国的财政部长和中央银行行长在纽约达成了“广场协议”( Plaza Announcement),协议指出,为了纠正5国之间的贸易不平衡问题,各国应同时采取使美元贬值、日元和德国马克升值的宏观经济政策。广场协议达成后,上述国家联手干预外汇市场促使日元升值。从1986年到1995年期间,日元汇率一直呈现出不断震荡升值的态势,1995年4月为1美元兑79日元。虽然1989-1990年间稍有贬值,但升值趋势不改,在近10年的时期内,日元最大升值幅度接近70%。而此时,日本的CPI指数也除了1989-1991年稍高之外,其他年份均处于较低水平,汇率升值基本上伴随物价同步下降。

第五阶段:1995年5月-1998年8月,贬值阶段。在1998年6月和8月曾经两次贬值到146日元兑换1美元的水平。但是这一阶段,日元的贬值显然没有令其CPI同步增长,日本CPI年增长率1996年为0.13,1997年为1.7%,其后开始进一步下降,到1999年,连续5年负增长。

王洛林、余永定等(1999)分析了这一时期日本通货紧缩的原因,他们认为1997年第四季度以来日本经济的通货收缩严重恶化的主要原因是:(1)不良债权问题的恶化;(2)实行不合时宜的财政紧缩政策。江瑞平(2002)也对这种货币贬值与物价同步下降的异常现象进行了分析。

从汇率原因分析,我们认为,这段时期,日元的贬值并不能改变日本升值的预期,这是日元贬值未能导致物价上涨的重要原因。而且,虽然日元汇率相对来说下降,不过与80年代相比,仍然相对处于高水平。其中日本政府为保持较低汇率水平,频频干预外汇市场,阻止日元升值,从而使日本经济陷入“流动性陷阱”,也是重要因素。

第六阶段:1998年9月至今,升值趋势。日元汇率又开始处于逐步升值趋势,即使一度达到1美元兑105日元,目前仍然维持在1:110的水平。这期间,如果不是日本中央银行频频干预外汇市场,阻挡日元升值(例如,2002年至2004年一季度,日本外汇储备净增约4400亿美元,其中日本央行的外汇干预活动是重要原因),则日元可能进一步升值。而就这一阶段日本的CPI指数来看,自1999年以来,日本CPI指数已是连续5年负增长。

日元汇率与CPI变动趋势参见图1。整体来看,除了1979年-1985年日元汇率与CPI指数没有同步波动之外,自1985年以来,日元汇率波动的三个阶段中,有两个阶段是升值与低物价水平同步出现。

麦金农、大野健一(1999)以1985年第4季度-1994年第4季度的数据为例,用价格季度变动率——本季末对上季末价格的变动进行了研究[10]。实证结果证实,日本价格水平与其内部相对价格之间存在正相关,即汇率是制约两国相对价格水平、货币政策等因素未来演变的决定性变量,而且汇率是因,变动在前。

从长期来看,日元汇率的调整对物价增长率可产生显著的影响,日元的升值是90年代日本长期通货紧缩趋势的重要因素,“日元升值综合症”是日元长期升值与升值预期下的共同产物。当然,受汇率波动对经济影响所出现的“J曲线效应”,结果难免有一点偏差。

四、结论与建议

通过全面探讨日元汇率波动与物价波动之间的关系,我们认为,本币的长期升值具有推动一国物价水平下跌的作用,而一国货币升值预期的长期存在,则具有进一步加重一国的通货紧缩的作用,这种态势,不利于一国的经济发展,甚至还可能使一国经济长期处于衰退的境地。

借鉴日元升值的经验,我们对人民币的升值做出了如下的建议:

1.重视本币升值对物价水平的影响

(1)对于本币升值可能造成的影响,要全面重视。

我们要实事求是,具体深入地分析他国汇率波动的历史教训,才能真正有助于我们借鉴。汇率问题,涉及面甚多,在我国越来越多地参与各种国际交往的情况下,不能只是凡讲到汇率,就只是讲汇率对整个经济的影响,而应该对单个经济指标多加分析,如对物价的影响,更不能离开实际情况下结论,而应该多学习的经验。

(2)要从长期趋势来看本币升值对物价的影响。

从整个日元的升值中我们可以看到,就长期来看,日元的升值导致了日本的物价的整体下跌,日本CPI 从上个世纪的70年代到9.4到80年代的0.1再到90年代中期以后的负增长。所以说看本币升值对物价的影响不能只看眼前,而要着眼于长期,着眼于对未来物价的影响,对长远的整个经济的影响。

那种认为人民币升值可能抑制当前通货膨胀趋势的观点,短期来看也许可行,长期来看,还可能进一步形成通货紧缩趋势,不利于中国经济的稳定发展。

(3)要综合处理汇率升值对物价水平的影响所产生的问题。

从日本案例可以看出,本币的升值长期来看是物价下跌的重要因素。由于人民币从长期来看,升值是不可逆转的趋势,面对国内外压力,但我们不能单从本币的升值来看对物价和对整体经济的影响,不能因为眼前出现的通货膨胀趋势而轻意让人民币升值,毕竟宏观经济政策对物价的影响会抵消本币升值对物价的影响,如政府对财政政策和货币政策的应用,所以说,要认真研究综合处理汇率升值通过影响物价,进而影响经济系统的问题,为未来人民币升值后减轻对经济的负面影响作好准备。

2.当前保持人民币汇率的稳定非常重要

当前,人民币也面临着升值压力,但与日本不同,中国在经济实力、产业竞争力、本币国际地位等方面都与当年的日本差距甚远。中国除了国际收支顺差和外汇储备增加为人民币升值论者喧嚷之外,在其它方面都不具备升值的内在基础。2004年一季度,还出现了84.3亿美元的逆差。美国一些利益集团要求人民币升值,甚至想通过国际协议达到目的,都是不切实际的。人民币暂时不具备升值基础,我们不能屈服于国际舆论的压力,而使人民币升值,人民币的升值势必导致国内物价的下跌,使我国刚刚回升的物价又下跌,再一次的陷入通货紧缩的泥潭。

当前,从短期来看,面对人民币升值压力,特别是面对人民币升值的预期的时候,政府要采取适当的经济政策来调控经济,要避免汇率的迅速波动,造成物价的大起大落,走日本经济的覆辙。

3.要从全球范围来权衡人民币升值问题,适时调整汇率水平

就当前人民币的升值所面临的国际舆论压力,避免出现类似“广场协议”那样的大幅度汇率调整极为重要。在任何情况下都不要签订类似“广场协议”式的国际性文件。为此,要让汇率始终能够反映经济基本面。既然人民币汇率升值是长期趋势,而全球化时代又是一个相互依存、相互影响的时代,人民币汇率问题不但是国内的问题,也是国际问题,我们要在全球化的背景下,适时做出调整,使汇率水平能真实反映中国的经济状况,避免未来人民币快速升值所带来的负面影响。

参考文献

1. [美]罗纳德.麦金农,[日]大野健一:美元与日元――化解美日两国的经济冲突(M).王信、曹莉译,沪.上海远东出版社,1999年。

2. [美]麦金农:《罗纳德·麦金农谈中国的汇率》,中国社会科学院世界经济与政治研究所“人民币汇率问题国际研讨会”大会材料,原载《亚洲华尔街日报》,2003年6月27日。

3. [美]罗伯特.蒙代尔:《人民币汇率考验国家智慧》,中国证券报,2003年7月16日。

4. 管涛:《浮动汇率安排与通货紧缩的国际传染》,《国际金融研究》,2004年第4期,第27-32页。

5. 余永定:《消除人民币升值的恐惧》,《国际济济评论》,2003年第5期,第5-11页。

6. 朱颖、任巍:《人民币升值利弊分析》,《国际金融报》, 2004年3月25日。

7. 刘杉:《央行如何应对通胀压力 专家称可考虑人民币升值》,《中华工商时报》,2004年03月01日。

8. 张斌:《治理通胀:升值优于加息》,《中国经营报》,2004年6月28日。

9. 王洛林、余永定、李薇:《日本的通货紧缩》,《世界经济》1999年第2期,第32-38页。

10. 江瑞平:《日元汇率与日本物价的异常互动及其后果》,《日本学刊》2002年第3期,第55-66页。

11. 程恩富、朱富强:《正确认识和应对当前人民币升值的压力》,《国际经贸探索》,2004年3期,4-10页。

12. 麦金农、施纳布尔(2003):《中国是东亚地区的稳定力量还是通缩压力之源?兼论鱼和熊掌不可兼得》,《比较》,2003年第7期。

13. 王允贵:《“广场协议”对日本经济的影响及启示》,《国际济济评论》,2004年第1期,第47-50页。

14. [日]黑田东彦:《日本汇率政策失败所带来的教训》,《国际济济评论》,2004年第1期,第45-46页。

15. 姜波克:《国际金融新编》,复旦大学出版社,2001年第三版。

16. 薛敬孝等:《国际经济学》,高等教育出版社,2000年。

17. [美]克鲁格曼、奥伯斯菲尔德:《国际经济学》(第四版),中国人民大学出版社,2001年,第372-373页。

18. 杨帆:《人民币汇率:影响因素与未来趋势》,中国社会科学院网站,2004年1月。

19. 黄有光:《人民币升值对中国利大于弊》,《国际经济评论》,2004年第1期,第43-46页。

20. 关志雄:《为什么人民币需要升值:中国才是真正的受益者》,《比较》,2003年第7期。

21. Cassel, Gustav. 1922. Money and Foreign Exchange After 1914. New York: Macmillan.

22. Dornbusch, Rudiger and Paul Krugman. 1976. “Flexible Exchange Rates in the Short Run.” Brookings Papers on Economic Activity, 3, pp. 537–75.

23. Frenkel, Jacob A. 1981. “The Collapse of Purchasing Power Parity During the 1970s.” European Economic Review, 16, pp. 145–65.

24. Helkie, William L.and Peter Hooper.1988.“An Empirical Analysis of the External Defficit,1980-1986.” Chap.2 in R.C.Bryant,G.Holtham,and P. Hooper, eds., External Deficits and Dollar:The Pit and the Pendulum. Washington, DC:Brookings Institution.

25. Ohno, Kenichi,1990.“Estimating Yen/Dollar and Mark/ Dollar Purchasing Power Parities.” IMF Staff Papers 37,no.3:700-725. Washington, DC:IMF.

26. Yeager, L. B. 1976. International Monetary Relations: Theory, History, and Policy. 2ded. New York: Harper and Row.

[1] 作者简介:刘建江(1971-),男,华中科技大学经济学院博士;长沙理工大学经济学院副教授;主要研究方向:国际经济学、资本市场与消费;电话:0731-2618976通信地址:华中科技大学西11栋—424# 邮编:430074

徐长生(1963-),男,华中科技大学经济学院院长,博士生导师;主要研究领域:宏观经济学;

电话:027-62925308;

通信地址:华中科技大学经济学院;邮编:430074

[2] 其它五大危害是:(1)人民币在资本帐户下是不能自由兑换的,也就是说决定汇率的机制不是市场,改变没有意义;(2)人民币汇率升值将导致对外资吸引力的下降,减少外商对中国的直接投资;(3)给中国的外贸出口造成极大的伤害;(4)人民币汇率升值会降低中国企业的利润率,增大就业压力;(5)财政赤字将由于人民币汇率的升值而增加,同时影响货币政策的稳定。

[3] 参见朱颖 任巍:《人民币升值利弊分析》,《国际金融报》, 2004年3月25日。

[4] 引自冯昭奎:《日本经济》,高等教育出版社,2001年,第305-306页。

[5] [美]罗纳德.麦金农,[日]大野健一:《美元与日元――化解美日两国的经济冲突》,王信、曹莉译,上海远东出版社,1999年,第216页。

[6] 参见薛敬孝等:《国际经济学》,高等教育出版社,2000年,第240-248页。

[7] 姜波克:《国际金融新编》,复旦大学出版社,1999年,第217-218页。

[8] 对于日本的大多数出口企业来说,尽管日元一再升值,它们通过推进生产合理化、降低成本、开发技术等手段,来不断增强“抵抗”日元升值的能力。不过,这毕竟是有限度的,而且也难以抵御本币的快速升值。

[9] 王允贵:《“广场协议”对日本经济的影响及启示》,《国际济济评论》,2004年第1期。

[10] 他们认为,研究日元/美元汇率与日本价格水平的因果关系,最好选择日本面临最大通货紧缩压力的时期,亦即广场协议之后。(《美元与日元》,第216页。)

爱华网

爱华网