人力产权与银行业操作风险管理——国有商业银行改革专题之四作者:林建煌EMAIL:[email protected]日期:2004年4月2日星期五一、引言:从一个典型的工作案例说起 银行业的竞争日趋白热化,国有商业银行许多机构网点正面临着生存考验,而网点是否撤并的决定性指标就是存款量。今年年初,一个正苦苦挣扎在死亡线上的网点——已经是进入省行直接监控的“黑名单”——向全行再次发出了紧急求援。一天,一名员工向这个网点介绍了一个客户,手里拥有一笔金额极其可观的存款,目前存在别的银行。转移过来不难,但有一个条件,要求银行开一个活期一本通存款账户,这个账户不留密码,只凭印鉴取款。在普通人眼里,这一笔存款,金额极具诱惑力,而条件也不苛刻。与普通人一样,这个网点主任一听首先是满口答应,讲到开户条件的时候却开始犹豫起来了,后来想了想还是心痛、委婉但断然拒绝。原因很简单,风险不容易控制。活期账户一般都是凭存折或凭密码支取;凭存折支取须存款人前来,这很好控制,没有存折,自然就不能取款,这符合习惯;凭密码支取也须存款人前来输入密码,这也很好控制,没有密码,电脑自动会拒绝取款;凭印鉴支取就不一样了,万一经办人员责任心不够疏忽大意,那是天大的麻烦。正好,这个网点的经办人员就是这个情况,网点主任心知肚明,自然放心不下。 这一个案例反映的是银行业发展中普遍存在的一对矛盾——业务拓展和风险管理之间的矛盾。这一笔业务到底是做还是不做?如果不做,那么当前的银行业需要做的到底是什么?笔者试以新制度经济学的人力产权理论来分析这一个矛盾,并回答这两个问题。二、“风险价值”理念:投资意义上,规避风险与实现价值一一对应 价值是什么?经济学意义上,价值是对资源投入而言。投入资源,在耗费价值的同时实现价值,成本是耗费的价值,收益是实现的价值。成本和收益,都是价值的表现形式(费雪)。风险是什么?经济学意义上,风险也是对资源投入而言的。风险就是不利的不确定性,更准确说,指具有概率事件的不利的不确定性。新制度经济学认为,在投入资源的过程中,投资风险和投资价值同步发生。这里所说的投资指广义的投资,即投入资源,它包括投入资金——这是狭义的投资。 那么,价值和风险之间到底是个什么关系呢?一个“经济人”一旦选择做出之后,便需要整合资源,并投入一个经济过程,所形成的耗费就是“沉没”成本已经既成事实,而所能产生的效用,即收益,却是未来的事,存在不确定性。此时,未来收益可能高于成本,也可能低于成本。如果是后者,也就是产生的收益,弥补不了所投入资源的成本,这种不确定性是不利的,这就是风险。而如果未来收益与成本相等,就是弥补了成本。如果未来收益高于成本,就是在弥补成本的基础上,还创造了价值。经济学上有一个公认的结论,风险与收益对等,即规避了一定的风险,就会实现一定的收益。换言之,规避风险与实现价值一一对应,这也就是笔者所定义的“风险价值”理念。 上述的分析还揭示了一个道理,即只有规避风险,才能创造价值。换句话说,不规避风险,不可能创造价值。但是,规避了风险,却未必创造价值。因为实际收益可能为零,也可能低于成本,即无法弥补投入资源的价值。此时,规避风险的结果,表现为损失,究其原因,只是规避了小部分的风险而已。此时,规避了小部分的风险,就意味着仅仅实现了小数额的价值——未来收益。这个收益一定程度上弥补了成本,却没有多余,也就是没有创造价值。但是,只有创造价值,才是我们一切选择的初衷。 现实中是否存在“无风险”价值呢?笔者认为,理论上绝对的“无风险”价值不可能存在,现实中也不存在。但这并不排除理论上存在形形色色的相对“无风险”价值。作为“无风险”资金价值的银行存款利率在现实中的存在就是一个例子。价值的存在,相对于资源而言,而资源却存在于特定的时间和空间范围之内。理论上,可以假定特定时空范围以外的世界是确定不变的,也就是系统风险为零。这时,可以集中精力研究资源所处特定时空范围内的不确定性,即只存在特定风险。这时,所投入资源实现的价值——收益,实际上是规避了现实中客观存在的两类风险——系统风险和特定风险。相应地,收益也分化成两类——系统风险收益和特定风险收益。由于理论上假定系统风险为零,对应的这一块收益就是“无风险”收益,即资源的“无风险”价值。但是,“系统风险为零”——这一理论上的假定,并不等于现实中的存在,现实中只能表现为一种极限——趋近于零,无法抹灭系统风险的客观存在。所以,现实中只存在相对的“无风险”价值。而实务中,作为“无风险”资金价值的银行存款利率,实际上是假定银行业系统风险为零的情况下形成的,它是一种相对的价值。当在特定的时空范围外的环境发生巨大变化时,系统风险就无法忽略不计了,这时相对的“无风险”价值也无法存在了。比如,上个世纪90年代末东南亚金融危机中,东南亚主要国家货币的银行存款利率,这时就不是“无风险”利率了。

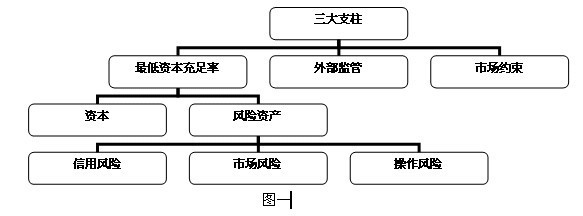

更准确地说,在“自利”意义经济人的选择面向未来,受预期支配,即预期收益,而不是实际收益大于成本。当预期收益低于成本,投资行为不可能发生。反之,在预期收益大于成本的情况下,风险实际上表现为“预期收益低于实际收益”。更准确地说,“自利”意义上经济人的选择时受“机会”成本的约束,而不是“沉没”成本。三、操作风险是中国当前银行业风险管理的重中之重 “风险价值”理念下,银行要做的是什么?一言以蔽之,风险管理,即整合资源,规避风险。分解来看,它包括两个方面的内容,一是提升避险能力,二是做大避险规模。实务中,前者对应的是狭义的风险管理,后者对应的是业务拓展。上述案例中涉及的风险主要是操作风险,特定网点的操作风险避险能力处于一定的水平,当一笔交易的风险超越了这一避险能力时,银行的交易行为实际上暴露在风险敞口之下,这时,银行的交易并没有创造价值,而还要耗费价值。从逐利的角度看,银行并没有必要去办理这一笔交易。 不管是狭义的风险管理——提升避险能力,还是业务拓展——做大避险规模,不管是规避信用风险,还是市场风险,银行都需要投入资源,包括人力和非人力。然而,人力资源天然附着于职员个人身上,和个人具有主观能动性的特点,注定了人力资源是一种主动资源,非人力资源是被动资源,非人力资源只能在人力资源的支配下发挥作用。所以,规避风险关键在于投入人力资源。换言之,归根结底,银行业的风险管理必将落实到银行职员的具体操作上。笔者认为,对于职员个人来说,银行每一个职员的操作行为,都是职员投入人力资源,规避个人风险,实现个人价值的过程。 在这个操作过程中,银行需要职员投入人力资源去规避银行风险,实现银行价值。而银行职员自身却希望通过投入人力资源去规避个人风险,实现个人价值。由于个人价值与银行价值的要求不可能完全一样,还可能完全不一样,这将造成银行职员操作过程的目标冲突。这时,由于人力资源天然附着于职员个人身上,出于“经济人”的自利本性,职员首先会去想方设法规避个人风险,实现个人价值。这时,银行的操作风险就发生了。换言之,职员操作失当将给银行带来操作风险。按照巴塞尔银行业委员会的估计,在银行业所有风险中,由于操作风险所造成的损失已经发展到仅次于信用风险的地位,举足轻重。笔者认为,不仅如此,在当前的银行业经营环境中,如果能有效规避操作风险,信用风险和市场风险几乎很难转化为实质的损失。根据笔者的观察,几乎找不到没有操作风险而使得信用风险和市场风险能转化为损失的例子,而不管是市场风险导致巴林银行的倒闭,还是蓝田事件中由于信用风险而遭殃的大大小小的各色银行,无一不是银行内部操作风险酿成的大祸。所以,笔者认为,操作风险管理,是当前银行业风险管理的重中之重。四、银行职员操作权归属不清,是操作风险产生的根源 与所有的风险一样,对于银行而言,操作风险指的是,操作实际绩效低于操作预期绩效的可能性。银行的预期,体现在内部有关操作的规程上,这是银行对职员操作的要求。可以说,银行业的操作风险就是表现为银行职员违规操作的可能性。 那么,为什么银行职员会选择违规操作呢?在这里分两种情况,无意失误和故意作案。如果是无意失误,这仅仅是由于能力所限操作不当酿成失误,不存在道德风险。而如果是故意作案,性质则完全不同,那是道德风险。由于银行职员的操作,是一个投入人力资源,规避人力风险的过程,能力所限造成的无意失误,究其实是人力资源的素质问题,而道德风险造成的故意作案,对应的是人力资源的产权问题。笔者认为,操作风险归根结底是银行职员的人力产权问题。因为产权是一种制度,好的制度可以使有败德动机的职员,不敢滥用人力资源,故意作案,还可以使好的职员往银行要求的方向,进行人力资源的再投资,提升人力资源的素质;而不好的制度却可能使有败德动机的银行职员滥用人力资源,好的职员怠用人力资源,做不了好事,也失去道德动机去防范败德职员的败德行为。 与所有的产权一样,银行职员的人力产权,包括控制权和收益权。控制权包括职员换岗权和职员操作权,收益权对应的是职员收入权。经济学上有一个结论:控制权与收益权一一对应,即职员换岗权和职员操作权的状态,决定了职员收入权的质量。这意味着,在职员收入权不变的情况下,银行职员所承担的个人风险大小,取决于职员换岗权和职员操作权的状态。笔者认为,这最终取决于职员操作权的状态,职员操作权边界不清是操作风险发生的根本原因。 银行职员滥用职权和怠用职权,是操作权边界不清的表现。现实中,这种情况俯拾皆是。信贷员的调查报告,做花样文章。多少笔信贷资金,在这花样文章中,走完了形式的合规,而流出银行。反过来呢,作为有效防范信用风险而发明的财务分析工具和SWOT分析工具,多数是小摆设。也就是说,为有效防范操作风险而通过信贷所作的调查失去意义。在国有商业银行固有的缺陷,导致了银行职员操作上无法做到责权利相匹配的大背景下,银行职员行使操作权,在利益一定的情况下,会极力怠用职权推卸责任,而在责任一定的情况下,会极力滥用职权追求私利。由于操作权边界不清,职员操作权趋于廉价,财务分析和SWOT分析成为摆设。在职员个人收入权不变的情况下,职员操作权的廉价,相应地凸显了职员人力控制权中换岗权的高价值。于是,国有商业银行普遍存在的岗位“能上不能下,能进不能出”的局面就发生了。这本身意味着现实中职员内部流动性极差,即一旦职员有了一个好的岗位,就不愿意下来,别的职员试图竞争,也不容易得手。进而,由于换岗权价值高昂,银行内部不容易形成人力资源的充分竞争,每一回换岗都需要高层以管制方式干预。 反过来,如果在事先就能明确界定操作权边界,滥用职权是越权,怠用职权则是失职,都需要承担相应的责任。好的岗位,自然责任就大,职权也大,没有相应的能力谁还敢去争好的岗位。这时,对于一个银行职员来说,一个好的岗位,那就不是人人敢去争的,因为岗位首先意味着责任,想去争的人自然得三思而后行。五、整合IT平台,清晰界定操作权,是国有商业银行的当务之急 当然,操作权的界定,首先是一个竞争的过程。因为环境多变,没有竞争体现不出在多变的环境中,每一个岗位操作权的相对价值。所以需要放开管制,需要在银行内部和外部形成充分竞争的人力资源流动机制。笔者进一步认为,在放开竞争的同时,整合IT平台,清晰界定职员操作权,是当务之急。这是因为IT平台,具有高效、客观、统一、规范的特点。 第一,高效。IT技术的反应速度、处理速度,处理准确性,多人多业务并行处理方式,大规模处理能力,通信速度,注定了IT技术在界定银行职员操作权方面,无与伦比的高效率。 第二,客观。IT技术可以不间断处理,处理标准一经设定,不容易更改,也不是哪一个人就可以改的,更改时需要经过一整套严密的程序,不容易受到人为的干扰。对于一个职员来说,什么是可以做的,什么是不可以做的,什么先做,什么后做,应该做一些什么,不应该做一些什么,这一切都一清二楚。所以,可以说IT技术在界定银行职员操作权方面,是非常客观的。 第三,统一。IT技术的实现,可以全系统一个标准,或者一个地区一个标准,整齐划一。标准统一的操作权,不仅有利于在系统内部进行具可比性的定价,并在此基础上实现充分的竞争,又可以统一对外产品及服务CI形象。 第四,规范。IT技术在界定操作权的过程中,究其实是实现了制度功能,即规范的功能,什么该做,什么不该做,后果怎么样,会得到什么奖惩,可以在职员心目中形成稳定的预期,也有利于形成稳定的银行绩效预期。操作风险自然就可以控制在力所能及的范围之内了。 在整合IT平台之后,银行职员还需要做一些什么?一是IT平台维护和优化,二是IT平台无法实现的工作。IT平台完全实现银行职员的手工操作,这是银行业务的“自助”化方向,IT平台无法实现,还需要银行职员的手工操作,这是银行业务的“理财”化方向。笔者认为,知识经济时代下,“自助”化和“理财”化,是银行业务发展的两大方向。六、结论 风险与价值,都是相对于资源投入而言。成本是耗费的价值,收益是实现的价值。经济学有一个结论,风险与收益一一对应。也就是说,规避风险和实现价值一一对应,笔者定义它为“风险价值”理念。进而笔者认为,广义的风险管理是银行工作的全部,它包括狭义的风险管理——即提升避险能力,以及业务拓展——即做大避险规模。换句话说,银行的工作,就是整合银行资源,规避银行风险,实现银行价值的过程。而在银行的工作中,业务拓展——必须与风险管理相适应,当避险规模增长过快时,应适当控制业务拓展的节奏,同时努力提升避险能力,以使风险管理与业务拓展相适应。银行的工作最后必将落实到银行职员的具体操作。银行职员的操作过程,就是投入人力资源,规避个人风险,实现个人价值的过程。然而,职员操作绩效却未必如银行如愿,对于银行,这就产生了操作风险。笔者认为,操作风险是当前国有商业银行三大风险的关键领域,如果没有操作风险,信用风险和市场风险很难转化成损失。笔者进一步认为,银行职员的人力资源的素质问题和产权问题,是操作风险产生的两个基本原因,而归根结底,银行职员人力产权中的操作权归属不清,则是操作风险产生的根源。整合IT平台,高效、客观、统一、规范界定银行职员操作权,最适合于当前国有商业银行的操作风险管理。笔者进一步推论,整合IT平台之后, “自助”化和“理财”化将是知识经济条件下银行业务发展的两大方向。

爱华网

爱华网