笔者对上海股票市场1996年至2002年的价格波动进行研究,并试图在此基础上探讨上海股票市场的发展、运行特点以及定价规律。

根据传统的资本资产定价理论,股票的收益率与股票的投资风险密切相关。股票的投资风险分为系统风险以及非系统风险。

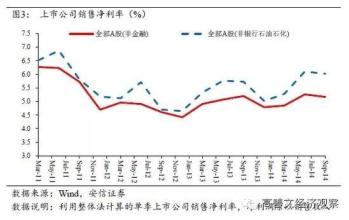

笔者首先对上海股票市场的投资风险进行实证研究。结果表明:一方面,上海股票市场在所分析的七年间,各年的股票平均系统风险值差异不大,而且就总体而言,个股与市场同向波动。另一方面,系统风险占总风险的比例明显地呈逐年下降趋势,也就是说,个股的个性正得以逐步体现,股价抗政策性风险以及市场风险的力量在加强,股票市场优化资源配置的功能逐渐增强。其次,从检验资本资产定价模型入手,对上海股票市场的股票收益率与投资风险的关系进行研究。检验的结果表明:上海股票市场中股票的定价行为具有不稳定性特征,并不完全符合资本资产定价模型的预期。股票的系统风险以及非系统风险都会影响股票的收益率,不过,随着时间的推移,它们所起的作用也在不断的变化。从检验的结果可以看出上海股票市场具有较大的投机性,但随着股票市场的规范化而呈逐年减弱的趋势。

关于系数的稳定性问题。系数是衡量股票系统风险大小的指标。它的稳定性是投资实践的一个关键问题。笔者运用“邹氏检验法”对上海股票市场单个股票以及股票组合的系数稳定性进行实证研究。研究结果表明:上海股票市场相当比重的个股的系数是稳定的;股票系数的稳定性与股市所处的发展阶段以及股票本身的市场特性有关;利用股票组合的方式不足以提高系数的稳定性。 关于异常现象的研究。异常现象是指与有效市场理论不相符的股票价格行为。常见的异常现象有规模效应、价值效应、季节效应等。笔者分别采用简单分组以及复合分组的方式对上海股票市场规模效应和价值效应进行分析,提出股票定价的三因素模型并对此模型的可行性进行了检验。检验结果得出了合适的三因素:市场风险、规模风险、收益/价格风险。最后,笔者采用带虚拟变量的多元回归模型对上海股票市场的月份效应进行检验。结果显示:上海股票市场不存在规模的月份效应,但存在高收益/价格组合的月份效应。 爱华网

爱华网